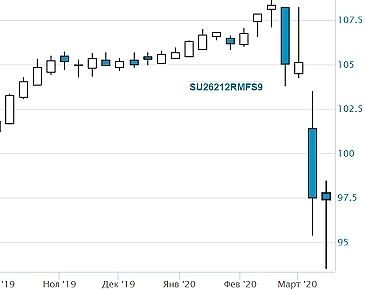

Эни, сорян — на графике Ковидла. Признаю, тогда могла. Тем не менее, недельные свечи указывают на способность инвестора в тот момент среагировать без потерь через шорт пакета семёрок на тот момент.

Второй вариант — лесенка до 2 или 3 лет.

Вадим Рахаев, «способность инвестора в тот момент среагировать без потерь через шорт пакета семёрок» — ну вот это уже теория, а в теории-то я на одной только СО уже миллиардер ![]()

any_to_real, Ок. Объясню без теории. У тебя лесенка из 50 облиг. 40% лежат в инструментах от 1 месяца до года и на них приходится большая часть спекуляций. Как бы не просела в моменте некая дальняя ОФЗ, ликвидная часть у тебя всегда под рукой без просадки.

Но если у тебя просели телом на 10% месячные ОФЗ или на 30% годовые, то зачем тебе Сбер какой-то? Логичнее в этот момент купоны рефинансировать в наиболее доходные облиги — портфель быстрее вырастет.

Вадим Рахаев, да не особо логично, если горизонт десятки лет. ОФЗ — деньги, которые мусор был, есть и будет, а какие-то 10-20-30% — совсем не та игра, ради которой стоит впрягаться в долгосрок. Так мыслю ![]()

any_to_real, тёплое и мягкое?

— Горизонт может определять агрессивность аллокации в виде 100% акций при пассивном инвестировании, но на него странно ссылаться при активном.

— 10-20-30% — не на горизонте десятков лет же, а на годовом горизонте. Игра всё же та же.

— Удержание Сбера на 20 лет не мешает наличию лесенки из облиг на 3 года или 5 лет.

— Если деньги мусор, то зачем ты кэш держишь под покупки?

Пытаюсь донести, что странно не пользоваться рынком, который даёт сейчас явно положительное мо при прокрутке бондов, вместо наличия денежной позиции. Любая пятничная покупка коротышей ниже рынка отбивает себя в понедельник с учётом комиссий просто накоплением НКД через выхи.

Ладно, хозяин — барин. Проехали.

Вадим Рахаев,

— 10-20-30% на годовом горизонте мне проще интрадеем забирать, тем более, что 10-20-30% так же легко отдается, как и забирается, на любых инструментах и стратегиях;

— мешает же, ежели ты нищеброд;

— чтобы взять больше, если повезет, очевидно же©.

На практике «пользоваться рынком, который даёт сейчас явно положительное мо» почему-то чаще выходит — через год все что наплюсовало слил, сидишь в просадке и смотришь что Сбер по 120р купить не на что ![]()

any_to_real, прокомментирую только эти два по понятным причинам:

— мешает же, ежели ты нищеброд;

— чтобы взять больше, если повезет, очевидно же©.

— По косвенным данным нищебродство своё ты преувеличиваешь.

— Ну так надёжные короткие облиги, купленные на 50бп ниже рынка и продержанные три дня уже обладают всеми качествами денежной позиции и дополнительно наливают доход при удержании, который удваивается при их обороте внутри дня (10% массы как правило оборачивается без проблем).

Вадим Рахаев, ну окей, раз вечер и можно без суеты побаловаться с калькулятором, давай побалуемся.

ОФЗ 26222, погашение 16.10.2024, купон был 20.04.2022, цена 93.46, цена с учетом НКД 941.64р, доходность к погашению 10.48%. Держать будем 3 месяца.

Допустим за это время ставку снизят на 2%, грубо доходность станет 8.48%, цена 97.2.

Получаем: доход с тела 30.36р, НКД 22.95р, после налога прибыль 46.38р или 4.93% чистыми за 3 месяца. По процентам шикарно, вопросов нет.

Переходим к абсолютным цифрам. Закидываем 1кк в ОФЗ и 1кк на вклад в Сбер под 12%. На выходе с ОФЗ 49к, со вклада 30к, разница 19к.

И вот тут уже возникает вопрос — это что, из-за 6.4к в месяц мне 1кк под риск ставить надо?

![]()

Теперь понимаешь (я не говорю принимаешь

![]()

) мою логику?

![]()