KatieArya, МЭА это те, кого на встречи ОПЕК пускать перестали из=за постоянных фейковых новостей? Агентство стран потребителей нефти, которы...

genubat, А справедливая это сколько по вашему? 90? :))))))))))

На мировых рынках наблюдается избыток нефти, особенно это касается 2025 года. По прогнозам Международного энергетического агентства (МЭА), п...

Поставки российской нефти снижаются уже третью неделю, но остаются в пределах, наблюдавшихся с начала года. Угрозы введения дополнительных пошлин не оказывают непосредственного влияния на поставки в преддверии пятничной встречи президента США Дональда Трампа и его российского коллеги Владимира Путина.

Согласно последним данным, средние объёмы поставок сырой нефти за четыре недели снизились третью неделю подряд, в то время как семидневные поставки восстановились. Согласно данным отслеживания танкеров, собранным Bloomberg, средние объёмы морских перевозок за четыре недели, закончившиеся 10 августа, составили 3,11 млн баррелей в сутки, что примерно на 3% меньше пересмотренного прогноза в 3,21 млн баррелей в сутки за период до 3 августа.

Хотя государственные нефтеперерабатывающие заводы Индии закупили некоторое количество сырой нефти у нероссийских поставщиков в условиях дополнительного 25%-го тарифа, введенного президентом Трампом на экспорт индийской нефти в США, пройдет несколько недель, прежде чем можно будет оценить какое-либо влияние на российские поставки.

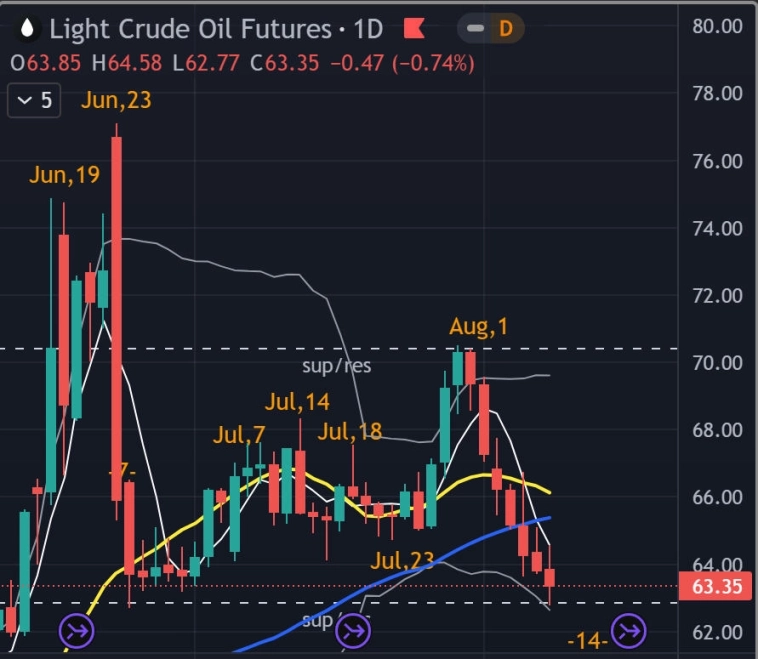

Всех рад приветствовать, дорогие друзья! Напомню, что нефть ещё 1,5 недели назад ракетила на заявлениях Трампа о сокращении 50-дневного срока своего ультиматума по Украине, Дональд кидал всяческие вбросы о том, как он недоволен Владимиром Владимировичем, в результате словесных интервенций рыжего памп-энд-дампера за два дня жижа улетела с 68,65 до 73,56. И уже в среду 30 июля на супер-медвежьих запасах от EIA (+7.698M) нефть начала своё погружение, которое продлилось 7 торговых сессий, и сегодня появились первые намёки на зарождение восходящей динамики в виде первой зелёной дневной свечи.

И так, какие мы имеем факторы за рост нефти:

1️⃣ — все старшие таймфреймы вышли из зоны перепроданности, дневка сформировала очень бычий сетап по нитям + недельный запаздывающий ТФ тоже выглядит лонгово.

2️⃣ — дельта юр.лиц на Мосбирже показывает экстремально-большие значения по количеству набранных шортов юриками, как правило на экстремумах цена разворачивается.

3️⃣ — по отчётам COT от CFTC по WTI и Brent, вышедших в прошлую пятницу, видно, что хедж-фонды и крупные спекулянты-юридические лица удерживают лонги, их дельта положительная.

«Нефть в настоящее время находится под растущим давлением, оставаясь вблизи своего многомесячного уровня поддержки в $65 за баррель, — в обзоре «Семь лучших акций нефтегазовой отрасли для покупки в 2025 году» на Us News говорит руководитель Аналитического центра Mind Money Игорь Исаев, — Но есть признаки того, что уровень поддержки может удержаться».

«Дальнейшее снижение цен на нефть ограничено из-за нескольких важных факторов, включая снижение маржи альтернативных производителей нефти, таких как добытчики сланцевых и битуминозных песков, а также тот факт, что глобальная инфляция ускорилась, начиная с 2020 года, в то время как нефть дешевеет», — считает Игорь Исаев.

Соответственно эксперт называет приоритетные акции нефтегазовых компаний:

Northern Oil and Gas Inc. (NOG)

Эта компания покупает миноритарные позиции в нефтегазовых месторождениях, которые эксплуатируются другими компаниями. Иначе говоря, ей не нужно брать на себя риск и расходы, связанные с владением буровыми установками или другим оборудованием для разведки и добычи, а также с оплатой труда персонала для их эксплуатации.

С начала торгов 11 августа октябрьские фьючерсы на Brent торговались вблизи $66,2 за баррель, WTI котировалась около $63,38. За прошлую неделю североморская нефть подешевела на 4,4%, а легкая техасская — на 5,1%. Инвесторы ждут переговоров между главами США и России на Аляске, надеясь, что их результатом станет начало урегулирования конфликта в Украине, пишет Владимир Чернов, аналитик Freedom Finance Global.

Давление на нефтяной рынок одновременно оказывает несколько факторов. Ожидания политического компромисса усиливают прогнозы смягчения санкций против РФ, что может привести к увеличению поставок российской нефти и вызывать избыток предложения. Не способствует росту цен и принятое в начале месяца ОПЕК+ решение нарастить добычу с сентября на 547 тыс. баррелей в сутки. Ситуацию усугубляет слабый спрос в Китае, а также вызванная внешнеторговой политикой США глобальная экономическая неопределенность. В результате комбинация избыточного предложения и снижения потребления формирует устойчивое давление на котировки.

🛢 НЕФТЬ — 14-я неделя нового базового цикла (28 недель). Нефть продолжает болтаться между двумя мощными уровнями поддержки-сопротивления. Кстати, обратите внимание, как точно экстремум-прогноз 1 августа обозначил разворот от линии сопротивления. Короткая позиция в нефти по экстремум-прогнозу 1 августа пока открыта.

👉 В моменте нефть остаётся вялой, но уверенное снижение ниже отметки 65 может кардинально изменить ситуацию. Этот уровень традиционно является ключевым, и при его пробое рынок склонен к резкому медвежьему поведению.

⚠️ Следующий экстремум-прогноз для нефти 11 августа.

Аналитики Citibank заявили, что в их базовом сценарии цены на нефть Brent к концу года снизятся до уровня ниже $60 за баррель из-за спада на рынках.

Банк отметил замедление геополитических переговоров и умеренное влияние на российские поставки (~500 тыс. баррелей в сутки), вызванное сокращением закупок Индией, в то время как Китай наращивает импорт российской нефти со скидкой. США могут оставаться ограниченными в мерах из-за опасений по поводу мировых цен.

Президент США Дональд Трамп пригрозил новыми санкциями против России и покупателей её экспорта с пятницы, если конфликт на Украине не завершится. В среду он ввёл 25%-ные пошлины на индийские товары из-за импорта нефти из России, обострив напряжённость. Индия пообещала не уступать.

Citi считает, что быстрое всеобъемлющее соглашение может реализовать сценарий снижения цен. Это устранит ключевой геополитический риск, перенаправив российскую нефть на короткие маршруты, что способно опустить цены до $50, «вернув мяч на сторону ОПЕК+» в вопросе реакции.