Мировые коммерческие запасы нефти в мае выросли на 19,4 млн барр — до самого высокого уровня с сент 2021-го — Международное энергетическое агентство (МЭА).

Авто-репост. Читать в блоге >>>

Мировые коммерческие запасы нефти в мае выросли на 19,4 млн барр — до самого высокого уровня с сент 2021-го — Международное энергетическое агентство (МЭА).

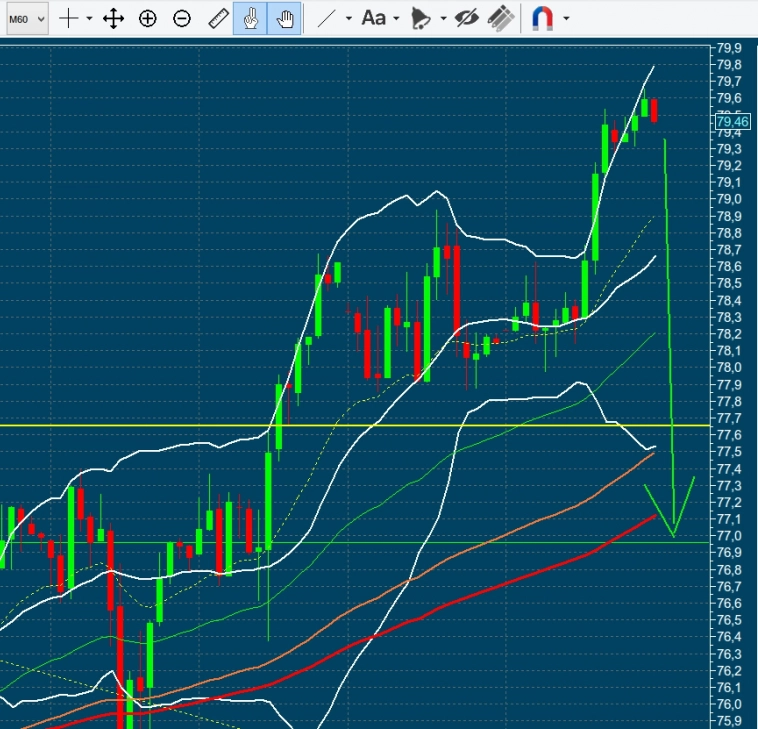

🔹Посмотрите, как красиво Brent вышла из боковика👍. Нет, я ее не покупал, просто техника радует. На графике виден классический ретест пробитого уровня 77.40, а дальше уход вверх. Теперь риски ложного пробоя сняты, дальше рост! А это позитив для нашего рынка😊

🔹В связи с этим интересно, как мы будем выходить на индексе MOEX из клина, о котором писал ранее. По технике выход из восходящего клина более вероятен вниз, но у нас в моменте больше факторов за выход вверх, объективно… Получается, можем на индексе увидеть провокацию вверх с последующим уходом вниз. Любопытно получается. В случае начала ускорения буду крыть все лонговые позиции на всякий случай.

Подписывайтесь на мой телеграм-канал !

Мы согласны с прогнозом Минфина по исполнению бюджета в 2023 г. В 2П23 нефтегазовые доходы увеличатся, по нашему мнению, на 0,3 трлн к плану ввиду снизившегося курса рубля. Кроме того, мы рассчитываем увидеть повышение цен на Urals до ~$80/барр. в 2П23, что также увеличит доходы сверх плана. Наш прогноз дефицита близок к официальному и, учитывая комментарии Минфина, мы оставляем его без изменения.Коныгин Сергей

Показатель остается на минимуме с недели, завершившейся 19 августа 1983 года, когда стратегический резерв составлял 345,7 миллиона баррелей нефти. На минимуме с августа 1983 года показатель остается пятую неделю подряд.

Стратегический резерв нефти США непрерывно снижался с сентября 2021 года по начало текущего года. В период с января по март этого года показатель не менялся, а затем вновь начал опускаться.

1prime.ru/oil/20230712/841067102.html

Аналитики, опрошенные порталом DailyFX, ожидали роста запасов лишь на 0,5 миллиона баррелей.

Запасы нефти на крупнейшем в стране терминале в Кушинге (Cushing) за отчетный период сократились до 41,2 миллиона баррелей с 42,8 миллиона.

1prime.ru/oil/20230712/841066824.html

После пробоя зоны сопротивления $77–78 за баррель взгляд на фьючерсы Brent улучшился. Вчерашний импульс роста является подтверждающим сигналом. Краткосрочная цель в районе $80–80,5 за баррель почти достигнута. Среднесрочно инструмент может двигаться в район $87–88 за баррель.Галактионов Игорь

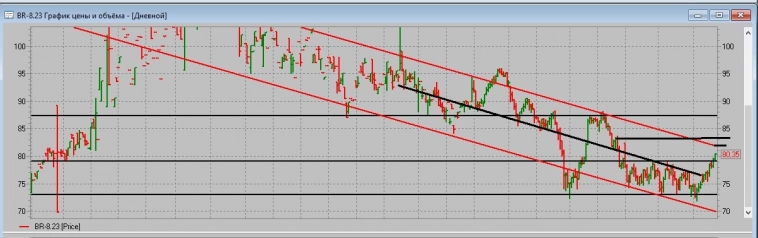

BRENT

Нефть марки Brent на прошедшей торговой неделе продолжила восходящее движение, начатое ранее, как и ожидалось в рамках сценария прошлого обзора. Закрепившись над уровнем 75,99, цена отскочила и начала развивать рост, дойдя до уровня 79,54 к настоящему моменту, тем самым полностью достигнув и отработав целевую область. Ценовой график, вместе с тем, продолжает располагаться в зеленой зоне супертренда, указывая на усилившееся давление покупателей.

В данный момент цена торгуется с существенным повышением на своих недельных максимумах. При этом, ключевая зона поддержки сохранила свою целостность и не была протестирована, что свидетельствует о силе покупателей и подтверждает актуальность приоритетного восходящего вектора. Сейчас котировкам, вероятно, понадобится закрепиться на текущих ценовых уровнях для продолжения дальнейшего роста, к тому же, назревает необходимость краткосрочной паузы для набора объемов, что может стать предпосылкой для некоторой коррекции, пределы которой ожидаются на уровне 78,09, где теперь ожидается основная зона поддержки. Ретест этой зоны с последующим отскоком от нее даст сигнал на развитие очередного восходящего импульса, который нацелится в область между 81,60-82,71.

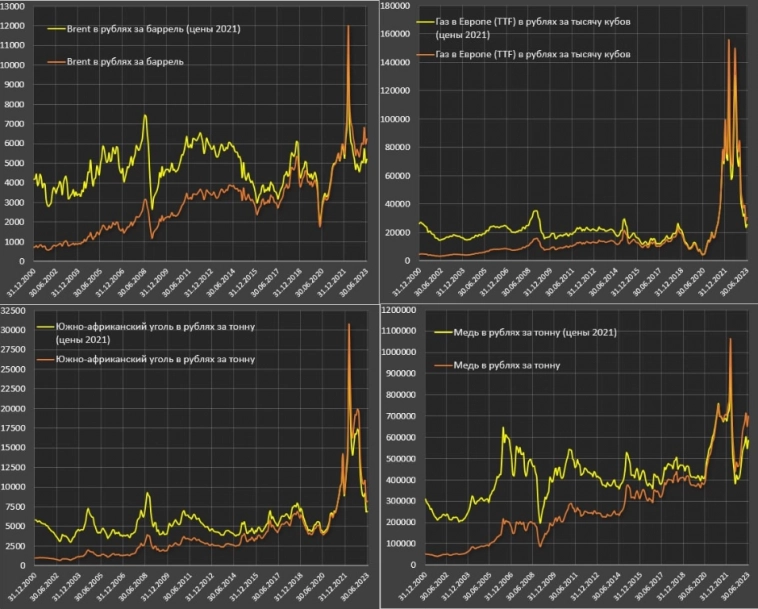

Ралли на рынке с конца 2022 года во многом связано с девальвацией рубля из-за глубокого сырьевого уклона российского рынка акций. Ослабление валюты помогло компенсировать снижение долларовых цен на сырьевые товары, в частности нефть, и этот тренд делает экспортеров антиинфляционным активом. Ожидается, что при отсутствии шоков многие из компаний с валютной выручкой продолжат дивидендные выплаты, и в этом посте аналитики ФГ «Финам» рассматривают акции, на которые можно сделать ставку.

Нефтегазовый сектор

Российские нефтяники являются одними из главных бенефициаров ослабления рубля. На фоне снижения дисконта на сорт Urals и лишь умеренной коррекции мировых цен на нефть обвал рубля привел к тому, что сейчас стоимость российской нефти составляет около 5200 руб./барр., что является повышенным по историческим меркам уровнем.

Наиболее сильная зависимость от курса рубля у привилегированных акций «Сургутнефтегаза». Напомним, что прибыль по РСБУ нефтяника, а значит, и дивиденды на «префы» формируются во многом за счет валютной переоценки многомиллиардной кубышки, что повышает размер выплат в периоды слабого рубля.

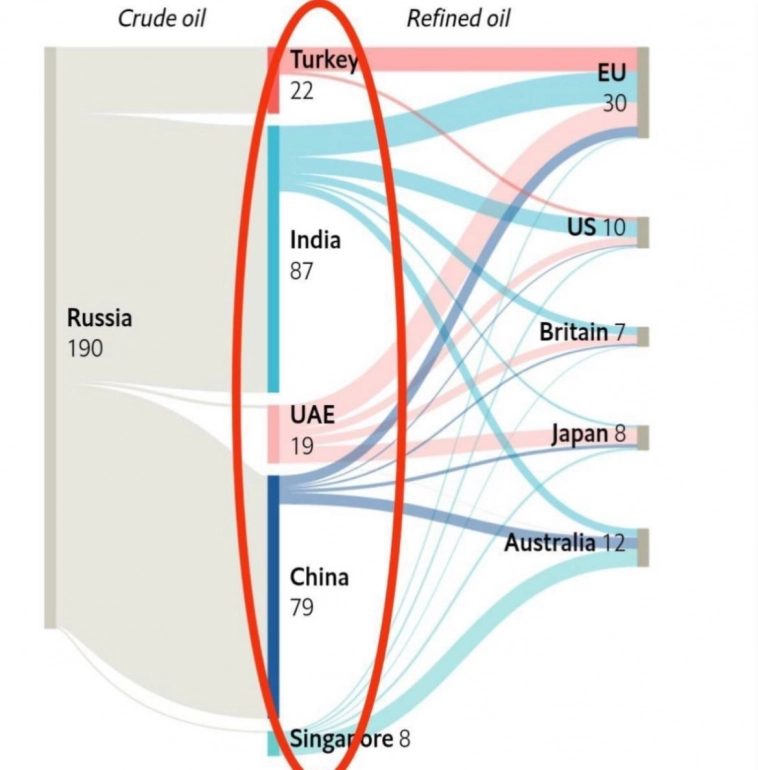

Вот так вот выглядит схема поставок и распределения российской нефти. Основные покупатели российской нефти это Китай и Индия, а так же ОАЭ и Турция(в меньшей степени). Далее российская «санкционная» нефть смешивается с другими сортами нефти и отправляется в Европу, США, Британию, Австралию и Японию.

Источник: https://t.me/s/take_pr

Власти Германии одобрили выделение €400 млн на модернизацию нефтеперерабатывающего завода в Шведте, чтобы увеличить пропускную способность трубопровода от Ростока до Шведта с 6 до 9 млн тонн.

Теперь начнутся переговоры с Еврокомиссией, поскольку для выделения средств требуется ее одобрение. НПЗ в Шведте, который снабжает восток Германии нефтепродуктами, был передан под контроль Федерального сетевого агентства Германии в 2022 году, вместе с другими предприятиями, ранее принадлежавшими «Роснефти».

Несмотря на судебные иски «Роснефти», передача этих активов была подтверждена, а в апреле Бундестаг проголосовал за упрощение продажи таких компаний без национализации.

Источник: tass.ru/ekonomika/18252689

По фьючерсу ожидается продолжение боковика рядом с уровнем закрытия дня по цене 78.15, возможно покупки от уровня прогнозируемого минимума дня по цене 77.45.

Подписывайтесь на канал Smart-Lab, канал Дзен, Telegram канал и на YouTube канал, чтобы быть всегда в курсе.

Что более важно — завтра будут опубликованы данные по инфляции в США за июнь. Это определит настроения игроков. Если инфляция вырастет (консенсус пока предполагает снижение), то не избежать продолжения роста ставок. Это может вернуть цены на нефть к 72 долл./барр., особенно в условиях недостаточной поддержки со стороны ОПЕК+ и не оправдывающего надежды Китая — после снятия коронавирусных ограничений экономика восстанавливается медленнее, чем ожидалось. Наблюдаемый скачок спроса на нефть в начале года в Китае был в значительной степени догоняющим эффектом после падения в прошлом году.Крылова Екатерина