индекс DAX

-

📈Фондовые индексы Европы растут на оптимизме по поводу мер поддержки сектора недвижимости КНР

📈Фондовые индексы Европы растут на оптимизме по поводу мер поддержки сектора недвижимости КНР

Основные фондовые индексы стран Западной Европы повышаются в ходе торгов в понедельник, продолжая начавшееся на прошлой неделе ралли.

Поддержку рынкам в том числе оказывают новости о том, что Китай подготовил план поддержки сектора недвижимости.

План предусматривает многочисленные меры, включая урегулирование проблем девелоперов с ликвидностью и ослабление требований в отношении первого взноса на покупку недвижимости, пишет агентство Bloomberg со ссылкой на осведомленные источники.

Новые меры являются еще одним признаком, указывающим, что правительство КНР сфокусировалось на восстановлении экономики, отмечает агентство.

Авто-репост. Читать в блоге >>> Еврокомиссия ухудшила прогноз роста ВВП еврозоны на 2023 год до 0,3%

Еврокомиссия ухудшила прогноз роста ВВП еврозоны на 2023 год до 0,3%Европейская комиссия ухудшила прогноз роста экономики еврозоны на следующий год до 0,3% с ожидавшихся в июле 1,4% на фоне событий на Украине и инфляционного давления.

Тем временем прогноз на текущий год улучшен до 3,2% с 2,6%.

В 2024 году, как ожидает Еврокомиссия, ВВП еврозоны вырастет на 1,5%, экономика Евросоюза — на 1,6%.

Авто-репост. Читать в блоге >>> Инфляция в Германии в октябре ускорилась до рекордных 11,6% - окончательные данные

Инфляция в Германии в октябре ускорилась до рекордных 11,6% - окончательные данныеПотребительские цены в Германии, гармонизированные со стандартами Евросоюза, в октябре увеличились на 11,6% в годовом выражении, свидетельствуют окончательные данные Федерального статистического управления страны (Destatis).

Темпы инфляции ускорились по сравнению с 10,9% в сентябре и обновили исторический максимум.

В помесячном выражении цены выросли на 1,1% после скачка на 2,2% в сентябре.

Динамика обоих показателей совпала с предварительно объявленными данными и средними прогнозами аналитиков, опрошенных Trading Economics.

Авто-репост. Читать в блоге >>> Розничные продажи в еврозоне в сентябре выросли на 0,4%, как и ожидалось

Розничные продажи в еврозоне в сентябре выросли на 0,4%, как и ожидалосьРозничные продажи в еврозоне в сентябре увеличились на 0,4% относительно предыдущего месяца, свидетельствуют данные Статистического управления Европейского союза (Eurostat).

Динамика показателя совпала со средним прогнозом экспертов, опрошенных агентством Bloomberg.

Согласно пересмотренным данным, в августе показатель не изменился. Ранее сообщалось о его снижении на 0,3%.

Авто-репост. Читать в блоге >>> Промпроизводство в Германии в сентябре выросло на 0,6%, сильнее прогноза

Промпроизводство в Германии в сентябре выросло на 0,6%, сильнее прогнозаОбъем промышленного производства в ФРГ в сентябре увеличился на 0,6% по сравнению с предыдущим месяцем, свидетельствуют данные Федерального статистического управления страны (Destatis).

Опрошенные Trading Economics аналитики в среднем ожидали менее значительного роста — на 0,2%.

В августе показатель снизился на 0,8%.

Авто-репост. Читать в блоге >>> Рынки акций Европы снижаются на итогах заседания ФРС и в ожидании решения Банка Англии

Рынки акций Европы снижаются на итогах заседания ФРС и в ожидании решения Банка АнглииФондовые индексы стран Западной Европы снижаются в ходе торгов в четверг, трейдеры оценивают итоги ноябрьского заседания Федеральной резервной системы (ФРС) США и квартальные отчетности европейских компаний.

Сводный индекс крупнейших компаний региона Stoxx Europe 600 к 12:11 мск снизился на 0,9% и составил 409,69 пункта.

Британский фондовый индекс FTSE 100 опустился на 0,2%, германский DAX — на 0,6%, французский САС 40 — на 0,66%, испанский IBEX 35 — на 1,3%, итальянский FTSE MIB — на 0,5%.

Федрезерв ожидаемо поднял процентную ставку на 75 базисных пунктов, теперь ее диапазон составляет 3,75-4% годовых. Она была повышена на такую величину по итогам четвертого заседания подряд. Теперь ставка находится на максимальном уровне с января 2008 года.

Авто-репост. Читать в блоге >>> Рынок акций Европы стабилен в ожидании решения Федрезерва

Рынок акций Европы стабилен в ожидании решения ФедрезерваФондовые индексы стран Западной Европы меняются слабо и разнонаправленно в среду, инвесторы ожидают итогов ноябрьского заседания Федеральной резервной системы (ФРС) США и оценивают квартальные отчетности европейских компаний, а также макроэкономическую статистику.

Сводный индекс крупнейших компаний региона Stoxx Europe 600 к 12:37 мск повысился на 0,15% и составил 415,22 пункта.

Британский фондовый индекс FTSE 100 снизился на 0,13%, германский DAX — на 0,04%, испанский IBEX 35 — на 0,36%. Тем временем французский САС 40 вырос на 0,22%, итальянский FTSE MIB — на 0,12%.

Предпоследнее в этом году заседание Федрезерва завершится вечером в среду. По общему мнению, его итогом станет четвертое подряд повышение ключевой процентной ставки на 75 базисных пунктов.

Инвесторы будут внимательно следить за выступлением главы ФРС Джерома Пауэлла, надеясь уловить в нем сигналы возможного замедления темпа подъема ставки в ближайшем будущем.

Авто-репост. Читать в блоге >>> Розничные продажи в Германии в сентябре неожиданно выросли на 0,9%

Розничные продажи в Германии в сентябре неожиданно выросли на 0,9%Розничные продажи в Германии в сентябре выросли на 0,9% относительно предыдущего месяца, свидетельствуют данные Федерального статистического агентства страны (Destatis).

Аналитики, опрошенные Trading Economics, ожидали снижения розничных продаж в прошлом месяце на 0,3%.

В августе показатель снизился на 1,4%, а не на 1,3% как сообщалось ранее.

Продажи продуктов питания в ФРГ в сентябре подскочили на 2,6% после падения до минимального с января 2017 года уровня. Реализация одежды и обуви выросла на 9,9%.

В то же время продажи топлива в Германии упали на рекордные с 1994 года 15,7%.

По сравнению с тем же месяцем 2021 года розничные продажи в стране в сентябре уменьшились на 0,9% после сокращения на 1,5% в августе (ранее сообщалось о падении на 4,3%). Эксперты ожидали снижения на 4,9%.

Авто-репост. Читать в блоге >>> Фондовые индексы Европы снижаются на слабых квартальных отчетностях

Фондовые индексы Европы снижаются на слабых квартальных отчетностяхФондовые индексы крупнейших стран Западной Европы в начале торгов в пятницу демонстрируют негативную динамику, в том числе из-за слабых квартальных отчетностей компаний.

Кроме того, инвесторов беспокоит вероятность ухудшения состояния мировой экономики на фоне агрессивных действий ряда крупнейших ЦБ по сдерживанию инфляции, сообщает Trading Economics. Негативом для рынков также является нестабильная политическая ситуация в Великобритании.

Сводный индекс крупнейших предприятий региона Stoxx Europe 600 к 11:31 МСК снизился на 1,5% и составлял 392,81 пункта.

Германский индикатор DAX с открытия рынка уменьшился на 1,6%, британский FTSE 100 — на 0,7%, французский CAC 40 — на 1,7%. Итальянский FTSE MIB опустился на 1,6%, испанский IBEX 35 — на 1,9%.

Авто-репост. Читать в блоге >>>

Европейские фондовые индексы продолжают снижаться 6-ю сессию подряд

Европейские фондовые индексы продолжают снижаться 6-ю сессию подрядЕвропейские фондовые рынки продолжают снижаться в среду шестую сессию подряд на беспокойстве инвесторов из-за дальнейшего экономического роста и повышения процентных ставок в мире.

Трейдеры ждут публикации данных об изменении потребительских цен в США сентябре, которые могут указать насколько эффективно работает политика ужесточения Федеральной резервной системы (ФРС) США. Доклад министерства труда страны будет опубликован в четверг в 15:30 МСК, и аналитики ожидают, что инфляция в Штатах в прошлом месяце замедлилась до 8,1% в годовом выражении с 8,3% в августе, согласно данным Trading Economics.

Сводный индекс крупнейших предприятий Европы Stoxx Europe 600 к 11:20 мск опустился на 0,4%, до 386,39 пункта.

Германский DAX теряет 0,4%, французский CAC 40 — 0,18%, британский FTSE 100 — 0,1%. Итальянский FTSE MIB и испанский IBEX 35 опускаются на 1% каждый.

Авто-репост. Читать в блоге >>> DAX и золотое сечение (0,618)

DAX и золотое сечение (0,618)

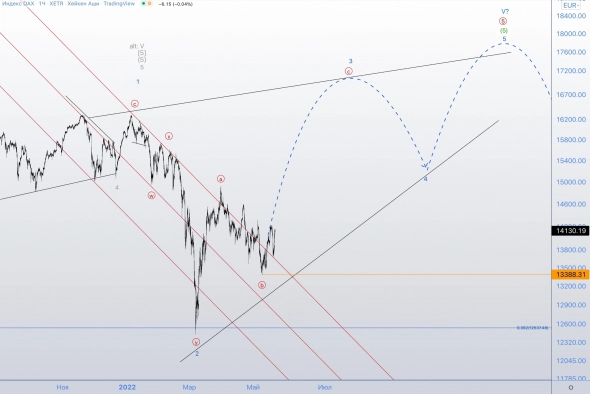

При формировании паттерна волн Эллиотта, внутренние волны часто связаны друг с другом отношением Фибоначчи 0,618, также известным как Золотое сечение.

Автор: Мюррей Ганн

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

Авто-репост. Читать в блоге >>> ✅DAX. Все пройдёт, осталось немного!

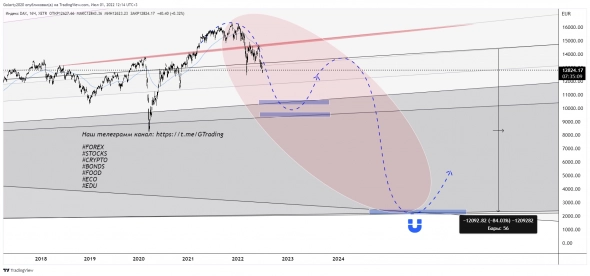

✅DAX. Все пройдёт, осталось немного!Немцы на грани мощного падения. В целом же, именно волновой анализ помог увидеть завершение цикла. Структура не была сложной, поскольку пятиволновка хорошо прослеживалась.

Завершение медвежьего цикла ожидаю в диапазоне волны (IV), после которого можно ожидать уже новое бычье ралли в рамках волны [III]. Эту идею описывал еще в 2019 году.

Телега: https://t.me/+F6Ka767DDgFhZGQy

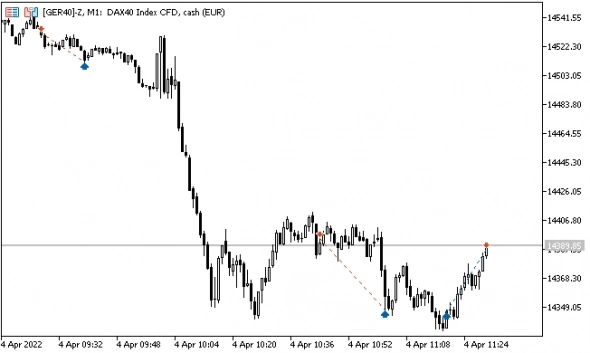

Авто-репост. Читать в блоге >>> ТС-100500. 18.07.22 - DAX. Продажа по признакам завершения коррекции.

ТС-100500. 18.07.22 - DAX. Продажа по признакам завершения коррекции.

Авто-репост. Читать в блоге >>> ТС-100500. 20.07.22 - DAX. Контртрендовая продажа

ТС-100500. 20.07.22 - DAX. Контртрендовая продажа

Контртрендовая продажа против краткосрочного роста по признакам разворота вниз тренда дневного цикла.

Основной и долгосрочный тренды направлены вниз. Среднесрочный и краткосрочный — продолжается коррекция вверх.Движение вверх определяется уже краткосрочным трендом с предварительной целью в зоне верхней границы канала волатильности, отмеченной горизонтальной линией на графике.

Поскольку движение вверх коррекционное, а разворот рынка вверх маловероятен, ищем точки продаж по признакам разворота дневного тренда.

Авто-репост. Читать в блоге >>> Поговорим об экономическом апокалипсисе в Германии?

Поговорим об экономическом апокалипсисе в Германии?DAX — важнейший фондовый индекс Германии. Индекс вычисляется как среднее взвешенное по капитализации значение цен акций крупнейших акционерных компаний Германии.

Теперь ближе к делу и фактам. Основная сегодня проблема в Германии — это энергетическая безопасность. Ни один из сценариев канцлера Германии г-на Шольца не способен решить проблему дефицита газа и нефти предстоящей зимой из-за сокращения поставок из РФ.

Напоминаю, что сокращение объема газа и нефти в стране неизбежно приводит к остановкам сталелитейных, химических, бумажных и других производств.Но позвольте приправить этот соус проблем одним абсурдным, но неизбежным заявлением от ЕЦБ (Европейский Центральный Банк): ЕЦБ купит облигации Италии, Испании, Португалии и Греции на часть доходов, которые он получит от погашения долга Германии, Франции и Нидерландов, в попытке ограничить спреды между бондами этих стран. Начало этой ребалансировки — 1 июля.

Авто-репост. Читать в блоге >>> А что там в Германии? Волновой анализ индекса DAX

А что там в Германии? Волновой анализ индекса DAX#DAX

Таймфрейм: 4H

Я уже подробно писал, что крах ЕС — это очень далекая перспектива: https://vk.com/wall-124328009_24029. Сейчас же мы наблюдаем практически полную солидарность и консолидацию, это признак позитивного сентимента. Который, разумеется, приведет к росту рынка, а не к его падению.

Ресурс Европы не в дешевых и доступных (энерго)ресурсах с периферии, а в богатом (платежеспособном) населении — этот рынок просто подарок для всех экспортеров сырья, в том числе и из США. Со Штатами у них практически синхронно и рынки ходят — это отражение сентимента консолидированного Запада. На долго ли?.. Запас минимум до конца года есть, судя по разметкам.

Авто-репост. Читать в блоге >>> Немецкий DAX шортовые цели внизу!

Немецкий DAX шортовые цели внизу!

Добрый день!

Может кому пригодиться DAX, шортовые цели на текущий момент, все внизу по графику:

Для меня лично цель на 3.5к по DAX шорт до конца этого года актуален, возможно остановят на 7440к! Ниже 7к, лучше не лезть в шорт по ДАКС!

Шортовый уровень у DAX с 14500, ниже 14400 подтвержденный шорт, можно было входить в шорт!

p.s. это не призыв и не рекомендация!

Авто-репост. Читать в блоге >>>

во, наконец то посыпался, ну просто этого не могло не случиться в нынешних реалиях… должно все значительно упасть, тыщ наверно хотяб до 10

во, наконец то посыпался, ну просто этого не могло не случиться в нынешних реалиях… должно все значительно упасть, тыщ наверно хотяб до 10 Целевые ориентиры по индексу доллара в 102 и более будут выполнены.

Целевые ориентиры по индексу доллара в 102 и более будут выполнены.

18 марта 2022 писал в посте https://smart-lab.ru/blog/tradesignals/783208.php, про укрепление доллара в мире, что вероятно индекс доллара вырастет до 102 и далее.

Авто-репост. Читать в блоге >>>

8 должно быть, сейчас уже должно было быть минимум 12, чет не торопится валиться германия(

8 должно быть, сейчас уже должно было быть минимум 12, чет не торопится валиться германия( DAX40 от границ флета

DAX40 от границ флета

В моменте наблюдал за индексом, и после тейка после предыдущей сделки, я ждал ложного пробоя по низу формировавшегося флета. Ну и собственно условия для входа сформировались и я открылся в лонг. Буквально спустя несколько минут, цена достигла уровня моего тейка. Тейк ставил чуть ниже верхней границы. Отличный системный трейд.

Авто-репост. Читать в блоге >>>