ФРС США

-

Инфляция в США в ноябре 6,8% годовых, рекорд с 1982г.

Инфляция в США в ноябре 6,8% годовых, рекорд с 1982г.

Господа, видимо, 15 12 2021г.ФРС объясит о сворачивании QE быстрее, чем по $15 млрд.в мес

Потребительские цены в США в ноябре росли самыми быстрыми темпами почти за 40 лет, что усилило политическое давление на администрацию Байдена, стремящуюся поддержать план масштабных расходов.

Индекс потребительских цен (ИПЦ), опубликованный Бюро статистики труда в пятницу, вырос на 6,8% в прошлом месяце по сравнению с прошлым годом, что является самым быстрым годовым темпом с 1982 года и значительным ростом по сравнению с показателем в 6,2% в октябре.

Авто-репост. Читать в блоге >>> ФРС может ускорить сокращение программы покупки активов на фоне омикрон-штамма — глава ФРБ Нью-Йорка

ФРС может ускорить сокращение программы покупки активов на фоне омикрон-штамма — глава ФРБ Нью-ЙоркаПо мнению Джона Уильямса, новый штамм усугубит рост инфляции в США

«Может возрасти спрос в тех сферах, где не хватает предложения, и замедлиться восстановление спроса в отраслях, готовых к притоку клиентов. Вопрос в том, имеет ли смысл прекращать программу раньше, может быть, на несколько месяцев, учитывая, насколько сильна экономика?»

Джон Уильямс признал, что инфляция оказалась сильнее и продолжительнее, чем он первоначально ожидал. Эта ошибка была вызвана неспособностью предвидеть возобновление пандемии. Джером Пауэлл сделал аналогичные комментарии во вторник

Авто-репост. Читать в блоге >>> Речь председателя ФРС США Пауэлла перед комитетом Палаты Представителей по финансовым услугам

Речь председателя ФРС США Пауэлла перед комитетом Палаты Представителей по финансовым услугам👉 Зарплаты в США значительно выросли. Но мы не видим, чтобы они поднимались с тревожной скоростью, которая могла бы вызвать инфляцию. Политика США продолжит реагировать на инфляцию

👉 Инфляция, которую мы наблюдаем, все еще явно связана с пандемией. Разброс инфляции шире, и риски устойчивой инфляции и её роста возросли. Ожидается, что инфляция снизится во второй половине 2022 года

👉 Спрос очень, очень высок в результате фискального стимулирования и быстрого восстановления экономики. Экономика сейчас очень сильная.

👉 Министр финансов США Йеллен: Рекордный показатель увольнения в США указывает на ограниченный рынок труда

👉 Американский план спасения способствовал высокому спросу в Соединенных Штатах, который, однако, лишь незначительно повлиял на рост инфляции

👉 Потребительские расходы в Соединенных Штатах были сосредоточены на товарах, что значительно обострило проблемы цепочки поставок

👉 Стабильность цен и создание рабочих мест противоречат друг другу. Мы будем использовать инструменты ДКП, чтобы не допустить закрепления растущей инфляции

👉 Инфляционное давление в основном связано с восстановлением экономики. Однако COVID продолжает ограничивать предложение. Инфляция растёт во всём мире

Авто-репост. Читать в блоге >>> Рост заработной платы продолжается, цены далеки от стабилизации — Бежевая книга ФРС

Рост заработной платы продолжается, цены далеки от стабилизации — Бежевая книга ФРС👉 Рост заработной платы продолжается, цены далеки от стабилизации

👉 Рост цен повсеместно распространялся по всей экономике. Более широкая доступность полупроводников привела к ослаблению некоторого ценового давления

👉 Некоторые регионы выразили озабоченность по поводу решения проблем с цепочкой поставок и трудовыми ресурсами

👉 Коллеги из различных отраслей также упоминали о трудностях, связанных с удовлетворением спроса. Практически во всех округах наблюдался рост спроса на кредиты

👉 Трудности с приемом на работу и высокая текучесть кадров вынудили компании повышать заработную плату и предоставлять другие стимулы, такие как премии и более гибкие условия труда

Авто-репост. Читать в блоге >>> 📉 Акции США усилили своё падение после речи Президента ФРС

📉 Акции США усилили своё падение после речи Президента ФРС

Основные индексы США негативно реагируют на обсуждения инфляции в Сенате. Слова Пауэлла вероятно означают, что ФРС продолжит удалять ликвидность из экономики, что негативно скажется на рынке акций

Что было сказано?

👉 Исходные ожидания заключаются в том, что инфляция снизится в течение следующего года. Но мы ожидаем высокой инфляции в середине следующего года👉 Что мы упустили из виду с точки зрения инфляции, так это проблемы со стороны предложения. Мы их не предсказывали

👉 Последние данные показывают повышенное инфляционное давление, быстрое улучшение рынка труда и высокие расходы. Рынки вернутся к снижению инфляции в долгосрочной перспективе

👉 Об ускорении сужения мы поговорим на предстоящем заседании ФРС

Авто-репост. Читать в блоге >>> Мы будем использовать наши инструменты как для поддержки экономики и сильного рынка труда, так и для предотвращения закрепления более высокой инфляции - Джером Пауэлл

Мы будем использовать наши инструменты как для поддержки экономики и сильного рынка труда, так и для предотвращения закрепления более высокой инфляции - Джером Пауэлл👉 Рост цен распространился ещё шире. Вероятность дальнейшего повышения инфляции увеличилась. Пора попрощаться с термином «временная», когда речь идет об инфляции

👉 Высокая инфляция — это риск возвращения к полной занятости

👉 Пандемия является важным элементом фиксированного уровня экономической активности. Для восстановления экономической активности потребуется больше времени

👉Недавний рост случаев заболевания COVID-19 и большие опасения по поводу вируса могут снизить желание людей работать. Это замедлит прогресс на рынке труда и усилит сбои в цепочке поставок

Авто-репост. Читать в блоге >>> Факторы, способствующие росту инфляции, сохранятся и в следующем году — Джером Пауэлл

Факторы, способствующие росту инфляции, сохранятся и в следующем году — Джером Пауэлл

👉 Факторы, способствующие росту инфляции, сохранятся и в следующем году

👉 Инфляция значительно превышает целевой показатель в 2%, чему способствует связанный с пандемией дисбаланс спроса и предложения

👉 Продолжаем ожидать, что инфляция значительно снизится в следующем году

👉 Мы будем использовать наши инструменты для поддержки экономики и сильного рынка труда, а также для предотвращения закрепления высокой инфляции

👉 Условия на рынке труда продолжают улучшаться

👉 Еще есть основания для достижения максимальной занятости, ожидайте продолжения прогресса

👉 Рост случаев COVID, вариант Omicron представляют собой риски для занятости, повышенную неопределенность в отношении инфляции

Авто-репост. Читать в блоге >>> Будут ли корректировать темпы сворачивание QE (предварительно, $15 в мес.).

Будут ли корректировать темпы сворачивание QE (предварительно, $15 в мес.).

Коллеги,

сделал опрос,

проголосовали 131 чел.

Большинство считает, что темпы QE,

не смотря на новые штаммы,

останутся $15 млрд. в мес.

Чем можно было напигать быков?

Возможно, снова covid.

Но денег пока много, есть чем выкупать.

А выборы 34 конгрессменов из 100 будут 8 11 2022: к это1 жате, демократам надо и инфляцию уменьшить, и безработицу удержать около 2% и недопустить уж совсем экстрима с covid: если это вообще возможно при пандемии.

С уважением,

Олег.

Авто-репост. Читать в блоге >>> Протокол ФРС последнего заседания: Главное

Протокол ФРС последнего заседания: Главное👉 Члены ФРС подчеркнули, что траектория экономики по-прежнему зависит от развития вируса

👉 Прогноз ФРС по инфляции был пересмотрен в сторону повышения. По мнению участников, снижение цен может занять больше времени. Риски повышения инфляции связанны с высоким спросом на продукты и ограниченным рынком труда

👉 Члены ФРС согласились, что в заявлении после заседания будет указано, что дисбаланс спроса и предложения из-за пандемии и возобновления экономики способствовал значительному росту цен в некоторых секторах

👉 Несколько участников подчеркнули, что, если инфляция продолжит расти, комитет должен быть готов изменить темпы покупки активов и поднять целевой диапазон ставки по федеральным фондам раньше, чем ожидалось

👉 ФРС по-прежнему считает, что риски роста смещены в сторону снижения. В 2022 году члены ФРС прогнозируют уверенный рост

👉 Некоторые участники заявили, что снижение скорости покупки чистых активов более чем на 15 миллиардов долларов в месяц может быть оправдано для того, чтобы комитет мог иметь более сильную позицию для изменения целевого диапазона ФРС

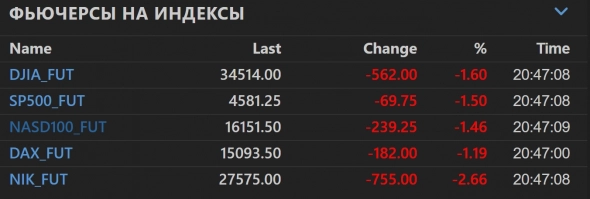

Авто-репост. Читать в блоге >>> 📉 Фьючерс на S&P 500 упал на фоне скачка доходности облигаций

📉 Фьючерс на S&P 500 упал на фоне скачка доходности облигаций

👉 Фьючерсы США упали во вторник, поскольку доходность облигаций резко выросла после того, как президент Джо Байден избрал Джерома Пауэлла на второй срок председателем ФРС

👉 Рост доходности облигаций способствовал снижению акций технологических компаний. Более высокая доходность облигаций делает акции в целом менее привлекательными

👉 Рынки интерпретировали решение Байдена как ястребиное, полагая, что Пауэлл будет стремиться подавить инфляцию путем ужесточения денежно-кредитной политики. Брейнард расценивалась как более мягкий в монетарном смысле политики

👉 Помимо растущей доходности облигаций, четвертая волна коронавируса в Европе также вызывает определенное беспокойство у инвесторов на фондовом рынке. Такие страны, как Австрия и Германия, вновь вводят ограничения, что может иметь негативные последствия для мировой экономики. Несмотря на падение акций во вторник, аналитики положительно отреагировали на выдвижение Пауэлла на второй срок

Авто-репост. Читать в блоге >>> Пауэлл остаётся

Пауэлл остаётся

Президент США Байден номинирует Джерома Пауэлла на второй срок в должности председателя ФРС — Белый дом

Интрига окончена????

Авто-репост. Читать в блоге >>> Я ожидаю сильного импульса для экономики США в 2022 году — Эванс из ФРС

Я ожидаю сильного импульса для экономики США в 2022 году — Эванс из ФРС

👉 Я считаю, что безработица упадет ниже 4% о окажется около 3,5% в следующем году

👉 К середине 2022 года мы сможем оценить рынок труда, фискальную ситуацию, инфляционное давление и то, насколько нам нужно изменить позицию денежно-кредитной политики

👉 Мы ожидаем довольно существенного увеличения затрат на рабочую силу

👉 Проблемы с цепочкой поставок могут длиться дольше, чем хотелось бы, до 2022 года, но я настроен оптимистично

Авто-репост. Читать в блоге >>> Преждевременное повышение ставок повлечет за собой серьезные экономические издержки — Дейли из ФРС

Преждевременное повышение ставок повлечет за собой серьезные экономические издержки — Дейли из ФРС

👉 Повышение процентных ставок не решит нынешнюю проблему высокой инфляции. Напротив, это снизит спрос и замедлит восстановление.

👉 Долгосрочные инфляционные ожидания остаются в основном неизменными. Я по-прежнему считаю, что рост инфляции связан с пандемией, и со временем он должн ослабнуть

👉 ФРС нужно больше времени, чтобы оценить состояние экономики. Лучший путь для ФРС — проявить терпение в отношении денежно-кредитной политики. В случае необходимости у ФРС есть инструменты для противодействия инфляции

Авто-репост. Читать в блоге >>>

Если сокращать покупку активов по $30 млрд в месяц, то можно будет повысить ставку в 1 квартале 2022 — Буллард из ФРС

Если сокращать покупку активов по $30 млрд в месяц, то можно будет повысить ставку в 1 квартале 2022 — Буллард из ФРС

👉 Если сокращать покупку активов по $30 млрд в месяц, то можно будет повысить ставку в 1 квартале 2022

👉 Инфляция заставляет регулятор быть ястребиным

👉 Расходы на личное потребление в США довольно высокие и ФРС должен принимать более жёсткие решения на ближайших заседаниях

👉 Буллард не исключил ускорение сворачивания покупки активов

👉 Я согласен с мнением рынка, что нас ждёт 2 повышения ставки в 2022 году

Авто-репост. Читать в блоге >>> Джерома Пауэлла не накажут за инсайдерскую торговлю

Джерома Пауэлла не накажут за инсайдерскую торговлю

👉 Высшие должностные лица не считают, что продажа председателем ФРС акций фондового индекса в прошлом году лишают его права быть переизбранным

👉 Никто не поднимал вопрос о торговле Пауэлла на встречах в узком кругу советников по поиску председателя ФРС

👉 Джо Байден заявил, что примет решение о выборе председателя ФРС довольно быстро, и на прошлой неделе встречался в Белом доме с Пауэллом

👉 Указания на мнение Белого дома о ситуации в торговле, не означают, что Пауэлл получит номинацию

www.bloomberg.com/news/articles/2021-11-11/white-house-team-weighing-fed-sees-no-issue-with-powell-trades?srnd=economics-vp&sref=WM0aOGtX

Авто-репост. Читать в блоге >>> Инфляция замедлится после победы над COVID-19 — Дэли из ФРС

Инфляция замедлится после победы над COVID-19 — Дэли из ФРС

👉 Инфляция высока, прямо сейчас у нас есть проблемы, однако это переходный период

👉 Как только мы преодолеем COVID, нам понадобится самодостаточная экономика. Мы ожидаем эконмический импульс после по окончанию пандемии. Американцы хотят работать, но им мешает страх перед вирусом

👉 Повышение ставок сейчас может быть преждевременным, это может привести к нехватке ценовой стабильности и занятости в экономике

👉 Расходы на инфраструктуру могут привести к краткосрочному росту инфляции, но снизят ее и повысят производительность в долгосрочной перспективе.

👉 Меня удивит более скромный экономический рост в ближайшие месяцы относительно наблюдаемого ранее в этом году

Авто-репост. Читать в блоге >>>

ФРС больше беспокоят пробелы на рынке труда, чем основные данные — Глава ФРС Джером Пауэлл

ФРС больше беспокоят пробелы на рынке труда, чем основные данные — Глава ФРС Джером Пауэлл

👉 ФРС больше беспокоят пробелы на рынке труда, чем основные данные

👉 Когда как можно больше людей имеют возможность работать, экономика становится здоровее и сильнее

👉 При оценке максимальной занятости ФРС учитывает широкий спектр факторов

👉 Те, кто традиционно оставался позади, имеют наилучшие шансы на процветание в сильной экономике

Авто-репост. Читать в блоге >>> Если инфляция сохранится, ФРС, возможно, придется действовать быстрее — Буллард из ФРС

Если инфляция сохранится, ФРС, возможно, придется действовать быстрее — Буллард из ФРС

👉 Усиление контроля над COVID будет стимулировать рост в США

👉 Рынок труда в США чрезвычайно напряженный и будет оставаться таковым

👉 Инфляция представляется более широкой, чем иногда изображается

Авто-репост. Читать в блоге >>> Продолжительный рост цен в следующем году станет проблемой для центрального банка - Ричард Кларида из ФРС

Продолжительный рост цен в следующем году станет проблемой для центрального банка - Ричард Кларида из ФРС👉 Резкий рост инфляции в этом году ослабнет, дисбаланс спроса и предложения со временем уменьшится

👉 Продолжительный рост цен в следующем году станет проблемой для центрального банка

👉 Рост инфляции на 4,4% в этом году — намного больше, чем желаемое чиновниками умеренное превышение цели центрального банка по инфляции в 2%

👉 Экономические условия могут оправдать повышение процентных ставок к концу 2022 года

👉 Прогнозы стабильного роста ставки в 2023 и 2024 годах, соответствуют его собственному мнению

👉 В новой концепции чиновники ФРС намеренно оставили двусмысленность в вопросе о том, какого уровня инфляции они хотят добиться

👉 Это привело к различным предположениям со стороны инвесторов в облигации и других внимательных наблюдателей за деятельностью центрального банка

Авто-репост. Читать в блоге >>> Сейчас рынок труда один из самых сильных с послевоенного времени - Буллард из ФРС

Сейчас рынок труда один из самых сильных с послевоенного времени - Буллард из ФРС

👉 Сейчас рынок труда один из самых сильных с послевоенного времени

👉 Где-то в первом квартале я ожидаю, что уровень безработицы упадет ниже 4%

👉 В 2022 году я ожидаю, что рост ВВП составит более 4%

👉 С точки зрения экономического роста мы находимся в очень хорошей форме

👉 Буллард прогнозирует 2 повышения ставки ФРС в 2022г

Авто-репост. Читать в блоге >>> ФРС объявила о начале сворачивания экстренного стимулирования. Что это значит? Хронологический обзор

ФРС объявила о начале сворачивания экстренного стимулирования. Что это значит? Хронологический обзор

ФРС решила начать сокращать ежемесячные темпы покупки чистых активов на 10 миллиардов долларов для казначейских ценных бумаг и на 5 миллиардов долларов для ценных бумаг.

Рассмотрим хронологию:

👉 Пауэлл 28 февраля 2020 года, когда фондовые рынки резко упали на фоне новостей о быстром распространении нового коронавируса, обнародовал краткое и необычное сообщение. Он сказал, что ФРС «внимательно следит за развитием событий и их последствиями для экономического прогноза» и «будет использовать наши инструменты и действовать, как необходимо, для поддержки экономики».

👉 Три дня спустя чиновники снизили процентные ставки на половину процентного пункта. Затем, 15 марта, ФРС снизила ставку почти до нуля, где она находится до сих пор, и пообещала в ближайшие месяцы купить казначейские облигации и ценные бумаги, обеспеченные закладными, как минимум на $500 миллиардов и $200 миллиардов соответственно.

👉 Восемь дней спустя это превратилось в бессрочное обязательство продолжать покупки «в объемах, необходимых», чтобы успокоить рынки и помочь трансмиссии денежно-кредитной политики.

Авто-репост. Читать в блоге >>> Пресс конференция ФРС: Главное

Пресс конференция ФРС: Главное👉 Рост реального ВВП заметно замедлился

👉 С ослаблением COVID экономический рост должен ускориться в этом квартале

👉Темпы роста рабочих мест замедлились. Уровень участия рабочей силы остается низким

👉 Уровень безработицы занижает дефицит рабочих мест

👉 Узкие места в цепочке поставок продолажют влиять на то, как предложение может реагировать на спрос.👉 Более высокое инфляционное давление в первую очередь связано с факторами, связанными с COVID

👉 Инфляция значительно превышает целевой показатель в 2%

👉 Глобальные цепочки поставок возобновятся в обычном режиме, но сроки неясны

👉 Мы считаем, что инфляция приблизится к целевому показателю ФРС в 2 % по мере корректировки экономики

👉 Если мы увидим признаки того, что инфляция устойчиво поднимается выше желаемых уровней, мы внесем коррективы

👉 Сегодняшнее сокращение не дает прямого сигнала о денежно-кредитной политике

Авто-репост. Читать в блоге >>> ФРС оставила ставку на уровне 0.25%

ФРС оставила ставку на уровне 0.25%

FOMC — СТАВКА ФРС = 0.25% (ПРОГНОЗ 0.25% / ПРЕД 0.25%)

www.federalreserve.gov/

Авто-репост. Читать в блоге >>>