Октябрьские продажи Алроса могут оказаться значительными — в диапазоне $200-250 млн — Sberbank CIB

В пятницу «АЛРОСА» представила результаты по продажам в сентябре. Совокупные продажи алмазов составили $336 млн, что на 55% больше, чем в августе. Объемы реализации необработанных алмазов достигли $328 млн, что на 62% выше августовского показателя. По словам компании, сентябрьские данные не включают сведения о продажах Гохрану.

Как заявил Евгений Агуреев, директор филиала «Единая сбытовая организация АЛРОСА» (ЕСО), данные по продажам в сентябре указывают на сохранение восходящего тренда на фоне пополнения запасов огранщиками и улучшения спроса в США и Китае. Продажи ювелирных украшений в период праздников покажут, является ли восстановление спроса на необработанные алмазы стабильным.

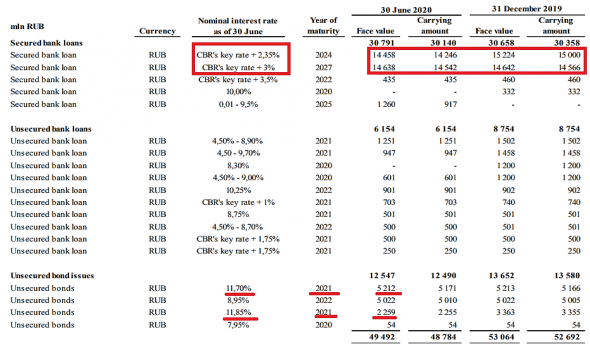

Согласно нашей предварительной оценке, EBITDA «АЛРОСА» за 3К20 будет равна $315 млн (т. е. относительно 3К19 она упадет лишь на 3%), а свободный денежный поток после уплаты процентов по итогам 3К20 составит примерно $100 млн при доходности на уровне 1,5%. «АЛРОСА» представит операционные показатели за 3К20 в ближайшую пятницу: компания сообщит об объемах продаж в каратах и о ценах реализации, что поможет более точно оценить финансовые показатели за 3К20. Финансовые результаты за 3К20 будут представлены 10 ноября.

Авто-репост. Читать в блоге >>>

stanislava, " по нашим прогнозам, будет равен примерно $300-350 млн, или $400-450 млн за 2П20. По всей видимости, это послужит основой для финального дивиденда за 2020 год, который будет выплачен в следующем году."

в рублях СДП 30-35 ярдов получается за 2П, за 1П было -8.4, итого 21,6-26,6 за год.

50% СДП это 10.8-13.3 на див выплату, сиречь 1.45-1.8 р на акцию / а ведь это притом что надо еще чистый долг/ебитда 1.5 достичь!

Почему об этом как-то умалчивают — совершенно непонятно :)

zzznth, Надо еще дождаться на какую сумму закупится в 20-м году Гохран. Тогда и будет полный расклад.

Nautilus, а мы ведь узнаем только максимальную сумму.

Вообще, как по мне, куда важнее фин результаты 3кв, там понятно что с долгом и будут ли шансы на дивы по уставу.

А так, с одной стороны компания социальная — сильно резать капекс не будет (по крайней мере в РФ). С другой — поскольку опять же социальная, найдут способ заплатить дивы. Только вот есть нюанс — цель закупок в Гохран — дать компании передышку после сложной ситуации, наращивать закупки в гохран только для того чтобы порадовать миноров большими дивами — нуууу не думаю что сейчас на это пойдут.

zzznth, Миноры практически всегда и везде (и, кстати, не только у нас) побоку. Посмотрите список и веса мажоров и прикиньте — дать им дотации напрямую, или добавить недостающий кусочек в выручку компании чтобы она все-таки заплатила дивы по своей дивполитике. И каким должен быть этот кусочек, чтобы дивы мажорам оказались сравнимы или больше суммы закупки. Ну а сами камни, которые окажутся при этом в казне — это дополнительный бонус этой сделки. Так что, мне мыслится, что в самом радужном раскладе, может быть сюрприз если не в этом, то в начале следующего года. А в мрачном раскладе — может и не быть вообще ничего… Но я неисправимый оптимист.