Решил еще чуток покопаться и возник ряд вопросов...

1) Все прогнозные модели доходности СарНПЗ основываются на том, что раз в два года будет ремонт. А на чем основывается это предположение?

Оговорюсь, что в

2021-м году ремонт почти наверняка будет zakupki.rosneft.ru/node/589747

Но вот в сделках с заинтересованностью за 19-й год указана интересная: перевод систем контроля на 3-х летний (и более длинный цикл). Причем срок указан 48 месяцев. Сумма, впрочем, мизерная — всего 124 ляма. Очевидно, что само переустройство (если оно случится) будет попозднее.

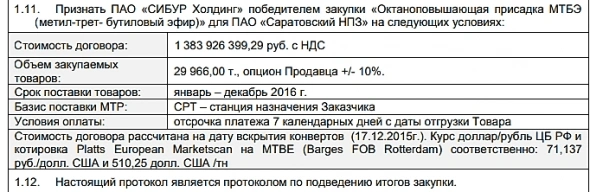

2) Пресловутый МТБЭ. Зачем его так много?

Доля высокооктановых бензинов не такая уж и большая (чуть менее 20%). Как я понимаю, в дизельном, судоходном топливе присадка не нужна. В вакуумных газойлях, наверное, тоже...

Для понимания масштабов: СарНПЗ производит около миллиона тонн высооктановых бензинов в год. Если доля присадки 5% (по регламентам не более 15%), то необходим 50 тысяч тонн присадок. За три года — 150 тыс т; примерно сходится… Однако себестоимость продаж в 19-м году была 8.5 ярдов, в 20-м на удивление меньше — всего 7.5 ярда. Но если МТБЭ будут расходовать такими темпами, то только это приведет к 5.5 ярдам себестоимости в год… Впрочем, опять же, вполне может быть что сделка будет «выбираться» не полностью, но вот двукратное увеличение одного из компонентов себестоимости приятным фактором назвать сложно.

Кстати, из сделок с заинтересованностью в прошлые годы можно выудить интересное: СарНПЗ был как поставщиком, так и покупателем МТБЭ. Правда там поменьше были масштабы — видимо излишки «сбрасывали».

Чего ждать то по итогу?

В условиях крайней скудности информации, толковать можно как угодно. Возможна трактовка, что раз планируют закупать больше (в объемах) высокооктановых присадок — то компания планирует производить больше высокооктанового бензина (что скорее плюс, он, наверное, более маржинальный).

Возможна и другая трактовка: резкое увеличение себестоимости приведет к ухудшению прибылей, и, соответственно, дивидендов.

В общем, походу компания очень может нас удивить, причем сильно и в обе стороны.