комментарии zzznth на форуме

-

Короче очень мутный отчет

Выручка -7%, прибыль от реализации по первоначальной стоимости -13%.

Зато чудом общие и административные расходы урезали на 2 миллиарда рублей (с 7 до 5). Вот вам и прибыль поднялась с 186 миллионов до 2 миллиардов.

-1,6 миллиарда с ФОТ, -200 с аудита, -300 с «другие налоги», -25 с ремонта и техобслуживания

В общем этот скачок временный, видимо таджикам в пандемию не платили, может топ менеджменту урезали зп.

Следующий год назад в 180-200 миллионов ЧП (либо даже в минус уйдем, раз зп не платили — наверно и не работал никто)

Айрат Нугуманов, чот странное там

9 Personnel costs

mln RUB 2020 || 2019

Wages and salaries 7 121 || 8 030

Social security contributions 1 567 || 1 729

ИТОГО 8 688 || 9 759

payroll — видимо что-то немного другое

zzznth, загадка конечно

Payroll как ещё перевести

Но по отчету только за счет этой статьи такой скачок.

Айрат Нугуманов, мне кажется, зарплаты строителям будут в себестоимости продаж, а вот всяких там директоров, юристов, бухгалтеров (и прочих сотрудников именно центра) — в общих и административных расходах, где и встретился этот payroll

Поразительно конечно как все словно под копирку пишут про 78р дивов, хотя

1) это пока просто историческая практика (уже к слову нарушенная)

2) не упоминают, что 20р за 1П20 уже выплачено

zzznth, А с чего бы им отклоняться от этой практики в условиях более высоких фин.результатов?

Starter, > уже нарушенная

+ див политику уточнили в этом году. там фигурирует не менее 20% ЧП. Захотели б — написали про 78р открытым текстом.

А причин не выплачивать высокие дивы можно много найти — например деньги сэкономить перед ростом ставок. И понабрать проектов.

Короче очень мутный отчет

Выручка -7%, прибыль от реализации по первоначальной стоимости -13%.

Зато чудом общие и административные расходы урезали на 2 миллиарда рублей (с 7 до 5). Вот вам и прибыль поднялась с 186 миллионов до 2 миллиардов.

-1,6 миллиарда с ФОТ, -200 с аудита, -300 с «другие налоги», -25 с ремонта и техобслуживания

В общем этот скачок временный, видимо таджикам в пандемию не платили, может топ менеджменту урезали зп.

Следующий год назад в 180-200 миллионов ЧП (либо даже в минус уйдем, раз зп не платили — наверно и не работал никто)

Айрат Нугуманов, чот странное там

9 Personnel costs

mln RUB 2020 || 2019

Wages and salaries 7 121 || 8 030

Social security contributions 1 567 || 1 729

ИТОГО 8 688 || 9 759

payroll — видимо что-то немного другое Interest paid (4 803) против (4 824) в 2019.

Interest paid (4 803) против (4 824) в 2019.

Напомню, что в дивполитике указана

минимальная гарантированная выплата дивидендов в размере 12 рублей на одну акцию/ГДР, при сохранении соотношения показателя EBITDA к процентным платежам выше 1,5x

соотношение ебитды к процентным выплатам и per-ppa ебитды к процентным выплатам равны 2.6 и 3.4 соответственно.

Запас крайне приличный

Поразительно конечно как все словно под копирку пишут про 78р дивов, хотя

Поразительно конечно как все словно под копирку пишут про 78р дивов, хотя

1) это пока просто историческая практика (уже к слову нарушенная)

2) не упоминают, что 20р за 1П20 уже выплачено

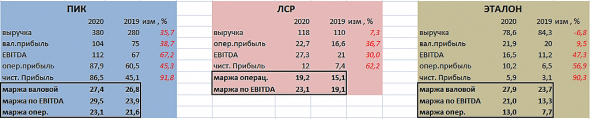

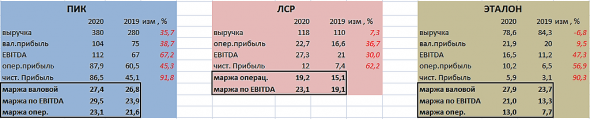

Отчитался ещё один крупный девелопер ЛСР, коротко :

•выручка выросла на 7% г/г до 118 млрд рублей.

•скоро. EBITDA выросла на 30% г/г до 27.4 млрд рублей.

•чистая прибыль выросла на 60% и составила 12 млрд рублей.

На 78 рублей дивидендов заработали явно, остаток денежных средств на счетах составляет 86 млрд рублей на текущий момент, почти как текущая капитализация (но надо не забывать про долг в 102 млрд).

Крепкий застройщик, завтра отчитывается Эталон и можно будет просуммировать взгляд на перспективы девелоперов.

Олег Кузьмичев, ну, формально там 60р дивов, но цифра в 78 кажется реальной

zzznth, а почему 60 рублей?

Олег Кузьмичев, ну, 50% ЧП мсфо

Хотя вот это на доходе смотрел, в див политике от 2020 прописано 20+% ЧП мсфо

+ за первое полугодие уже 20р же заплатили. Так что 58 будет если ориентироваться на «традицию»

ЛСР

— Продажи недвижимости — 95 млрд руб (+12%)

— Введено в эксплуатацию — 672 тыс. кв. м. (-19%)

— Доля ипотечных контрактов — 64%

— Сегмент продажи строительных материалов снизился в среднем на 10% по сравнению с 2019 годом.

Дивиденды: 78 рублей на одну акцию или 8,3% доходности. (Последние два года выплаты снижены. Средняя доходность 3%)

Алексей Иванович, дивы хотя бы рекомендованы? Что-то не увидел такой новости

Отчитался ещё один крупный девелопер ЛСР, коротко :

•выручка выросла на 7% г/г до 118 млрд рублей.

•скоро. EBITDA выросла на 30% г/г до 27.4 млрд рублей.

•чистая прибыль выросла на 60% и составила 12 млрд рублей.

На 78 рублей дивидендов заработали явно, остаток денежных средств на счетах составляет 86 млрд рублей на текущий момент, почти как текущая капитализация (но надо не забывать про долг в 102 млрд).

Крепкий застройщик, завтра отчитывается Эталон и можно будет просуммировать взгляд на перспективы девелоперов.

Олег Кузьмичев, ну, формально там 60р дивов, но цифра в 78 кажется реальной Вот собственно получаем то, о чем говорила Набиуллина при росте выручки на 7% ебитда выросла на 30%. Очевидно из-за существенного роста цен на квартиры.

Вот собственно получаем то, о чем говорила Набиуллина при росте выручки на 7% ебитда выросла на 30%. Очевидно из-за существенного роста цен на квартиры.

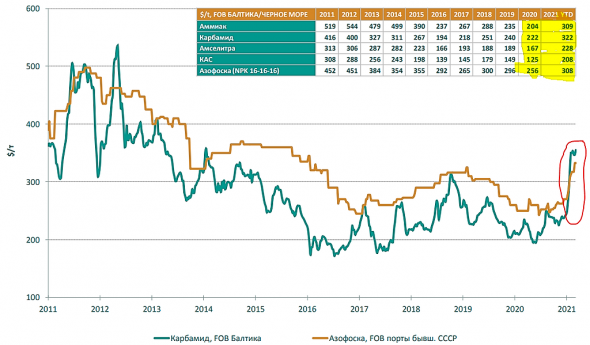

Интересно конечно куда это все разовьется, если цены на сталь выросли, а цены на жилье, возможно, начнут контролировать Говорят, что самое важное в договорах пишут мелким шрифтом. В этом отчете — аналогично. В операционные потоки и чистый долг наконец-то начали включать средства на эскроу счетах (что мне кажется абсолютно правильным). Мультипликаторы кардинально улучшились.

Говорят, что самое важное в договорах пишут мелким шрифтом. В этом отчете — аналогично. В операционные потоки и чистый долг наконец-то начали включать средства на эскроу счетах (что мне кажется абсолютно правильным). Мультипликаторы кардинально улучшились.

дивы 78 котировка 825 кто кого дурит.

Efan, а почему вы решили что будет 78?

Есть несколько вариантов по Русалу.

1. Цены на металлы будут безудержно расти и не будет при это других проблем, все успокоится, тогда акции могут вырасти согласно прогнозам.

2. Проблемы Норникеля продолжаться и государство обложит его штрафами, тогда не то что дивиденды, вопрос о банкростве и национализации Норникеля встанет — тогда Русал также объявит о банкростве.

3. США вернутся к санкциям против Русала, которые были ранее, тогда — банкротство Русала.

1 вариант позитивный, 2 из 3 вариантов нет, 1 вариант — 80 рублей, во 2 и 3-ем варианте может государство не даст обанкротится Русалу, тогда появится новый Мечел — 3 рубля за акцию. Каждый сам решает, какое соотношение прибыли/риска его устраивает.

Alex Riner, вариант 4: прилетит метеорит и упадет на основные заводы русала — банкротство русала

Странно, но 1132,92 руб на акцию у меня выходит. Наверное, я ошибся.

Порыв ветра, так разница в полтора рубля — это чуть более 0.1% — вполне объяснимо ошибками округления (я брал число префов с таблички тут; почти наверняка там округленное значение) покопался чуток в новостях

покопался чуток в новостях

15.10.18

Максим Басов, член Совета директоров ROS AGRO PLC и генеральный директор Группы компаний «Русагро», 12 октября купил 11 650 ГДР ROS AGRO PLC. В результате транзакции, текущая доля Максима Басова в Компании составила 7,3 % (без учета казначейских акций).

долю Басов последовательно наращивает, но темпы существенно уступают даже дивидендной доходности интересно, что существенный рост пошел с 12-00; как раз видимо новость разошлась и начали тарить :)

интересно, что существенный рост пошел с 12-00; как раз видимо новость разошлась и начали тарить :)

а вообще интересно получается: с одной стороны 58к расписок стоили 50 с лишним миллионов

с другой же стороны, увеличил свою долю на 0.5% (от имеющегося у него числа); была эффективная доля 7.5%, стала 7.54% — вроде не очень существенно

#AGRO #акции_РФ #инсайд

👀 Инсайдерская сделка: Максим Басов, член совета директоров ROS AGRO PLC и генеральный директор ООО «Группы компаний «Русагро», в марте 2021 г. купил 58 000 ГДР ROS AGRO PLC.

• В результате транзакции его текущая доля в Компании составила 7,54 % (без учета казначейских акций). В общей сложности Максим Басов теперь владеет 1 000 000 акций (эквивалентно 5 000 000 ГДР) и 5 142 809 ГДР.

Роман Ранний,14.01.2021 — 17.03.2021

Запрет на совершение сделок в соответствии с кодексом поведения в отношении инсайдерской информации

опа, т.е. как только мораторий был снят, сразу увеличил долю