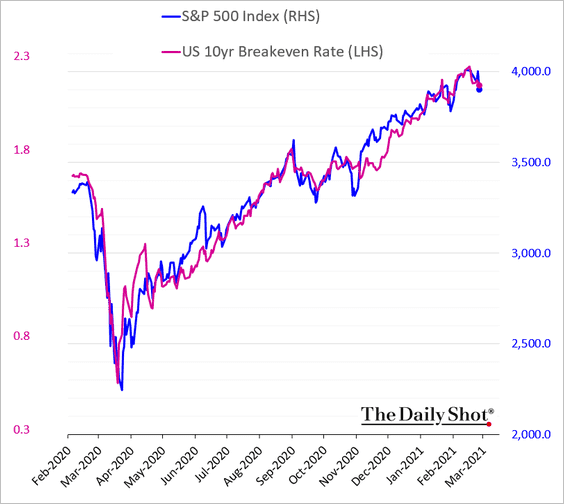

На рисунке два графика. На верхнем реальная доходность по S&P. Т.е доходность за вычетом инфляции.

Красными точками обозначены моменты времени, когда реальная доходность американских акций становилась отрицательной. Причем последний случился аккурат в последние недели. Что делает подобный анализ особенно актуальным.

Смотрим, что случалось в эти периоды. Получаем аккурат все крупнейшие финансовые кризисы последних 40 лет. 1987, 1997, 2008. Ну и сейчас.

С точки зрения операций на бирже, сразу после выхода реальных доходностей в отрицательную зону, S&P начинал падать. И стремительно, и много.

Физический смысл этого процесса понятен. Вся деятельность, которая изначально называлась инвестированием, как карета у Золушки мгновенно превращается в делание убытков. Поэтому если у тебя актив с отрицательной доходностью, то от него лучше избавиться. Что и приводит сначала к распродажам. а затем и к обрушению S&P.

Авто-репост. Читать в блоге >>>