комментарии Дмитрий Демиденко на форуме

-

Форекс под прицелом. ТОП-5 событий за неделю 11-15 сентября 2023

Форекс под прицелом. ТОП-5 событий за неделю 11-15 сентября 2023

Что ожидать от ЕЦБ?

Преподнесет ли сюрприз инфляция в США?

Почему фунт боится рынка труда Британии?

В видео-обзоре «Форекс под прицелом. Топ 5 событий за неделю» рассматриваются наиболее интересные события недели к 15 сентября производится их оценка с точки зрения фундаментального анализа и даются рекомендации по конкретным валютным парам.

В топ 5 событий недели входят основные события экономики:

1.Инфляция, США

2.Заседание ЕЦБ, еврозона

3.Рынок труда, Британия

4.Рынок труда, Австралия

5.Индекс экономический настроений ZEW, Германия

Авто-репост. Читать в блоге >>> Доллар не станет лить воду ведрами

Доллар не станет лить воду ведрами

В курсе доллара учтено слишком много негатива, поэтому он продолжит удивлять. Рынки долгое время делали ставку на рецессию в экономике США и на «голубиный» разворот ФРС. Как только стало понятно, что стоимость заимствований будет, по меньшей мере, долго держаться на уровне 5,5%, «медведей» не остановить. С другой стороны, после 8 недель падения сложно держаться за прибыль. Желание ее зафиксировать растет как снежный ком. Именно этим можно объяснить устойчивость EURUSD перед негативом.

Из Штатов не перестают поступать хорошие новости. И делают они в то время, когда Европа откровенно слаба. Вслед за разочаровывающей статистикой по немецким производственным заказам огорчило и падение промышленного производства Германии. Ведущая экономика еврозона расширилась по итогам только одного из пяти предыдущих кварталов. Ее ВВП был на 0,3% меньше, чем до начала войны в Украине. Для сравнения французский аналог вырос на 1,4%, итальянский – на 1,7%, американский – на 2,4%.

Авто-репост. Читать в блоге >>> Евро застигли врасплох

Евро застигли врасплох

Не так давно финансовые рынки беспокоились по поводу рецессии, а сейчас их пугает разогревание экономики США. Рост деловой активности в секторе услуг от ISM до 6-месячного максимума и сокращение дефицита торгового баланса увеличивают вероятность разгона ВВП в третьем квартале. Любая цифра выше 3% заставит инвесторов забыть об охлаждении экономики и усилит риски возвращения высокой инфляции и повышения ставки по федеральным фондам. Как на таком фоне не падать EURUSD?

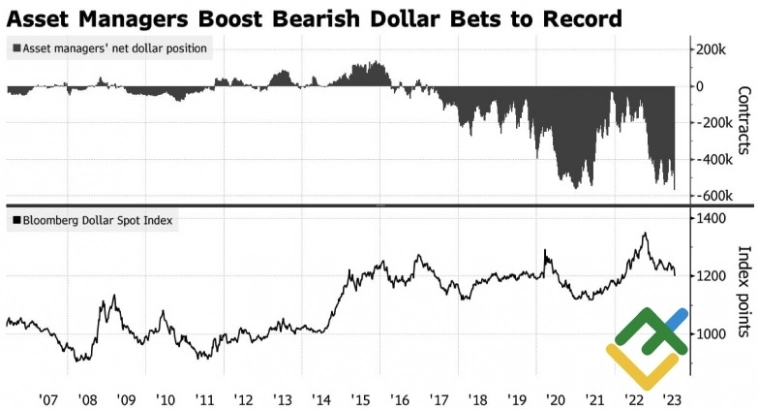

Продающие доллар США хедж-фонды были застигнуты врасплох устойчивостью Штатов к агрессивной монетарной рестрикции ФРС. Деривативы до сих пор не верят в продолжение цикла ужесточения денежно-кредитной политики, однако стоимость заимствований останется на высоком уровне надолго. Шансы ее снижения на 100-125 б.п в 2024 явно завышены, что вкупе с нетто-шортами по гринбэку позволяет говорить о его нераскрытом потенциале.

Динамика индекса USD и спекулятивных позиций по доллару США

Вместе с тем, без коррекции не обходится ни один актив.

Авто-репост. Читать в блоге >>> Доллар сметает все на своем пути

Доллар сметает все на своем пути

У страха глаза велики. Рынок явно напуган перспективой возвращения инфляции, а масштабная эмиссия казначейских и корпоративных облигаций вкупе с реализацией QT подливают масла в огонь ралли доходности трежерис. Перед ним трудно устоять не только сломленному проблемами европейской экономики евро, но даже американским фондовым индексам. Котировки EURUSD рухнули к минимальным отметкам с начала июня и, похоже, это еще не предел.

Несмотря на то, что Кристофер Уоллер заявил, что ФРС может позволить себе быть осторожной и не должна делать что-то неизбежное в ближайшее время, инвесторы разглядели в его речи совсем другое. Авторитетный чиновник FOMC рад обнадеживающей статистике по инфляции, но не уверен, является ли ее замедление трендом. Федрезерв уже обжигался в прошлом, так что нужно убедиться в течение ближайших пару месяцев, продолжит ли PCE двигаться по текущей траектории. Похоже, центробанк не исключает ускорения инфляции. И для этого есть основания.

Решение Саудовской Аравии и России пролонгировать свои обязательства по сокращению добычи и экспорта до конца 2023 взвинтили котировки Brent к максимальным отметкам с ноября.

Авто-репост. Читать в блоге >>> Доллар оставил дверь открытой

Доллар оставил дверь открытой

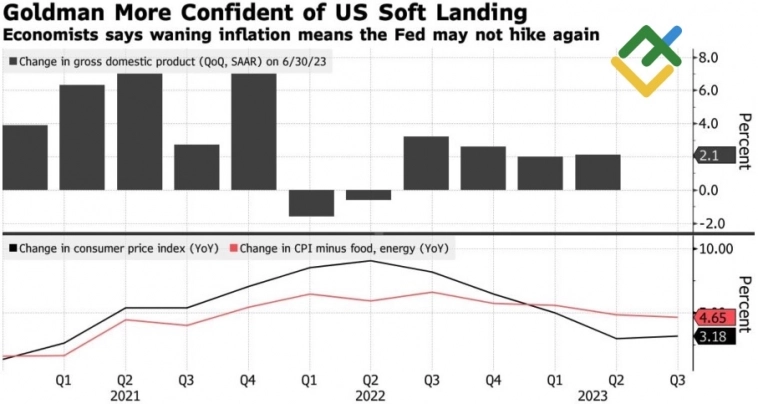

Чем громче разговоры о мягкой посадке, тем сильнее доллар США. Goldman Sachs снизил вероятность рецессии в течением ближайших 12 месяцев до 15%, что существенно ниже консенсус-прогноза экспертов Bloomberg в 60%. Банк считает, что рост реального располагаемого дохода на фоне сильного рынка труда продолжится. Он категорически не согласен с предположением, что отложенные эффекты монетарной рестрикции ФРС угробят экономику. Напротив, значимость влияния повышения ставок со временем будет падать. Тем лучше для «медведей» по EURUSD?

Динамика инфляции и ВВП США

Гринбэк стремительно рос в августе не только потому, что макростатистика по Штатам радовала глаз. Был создан благоприятный для индекса USD фон: акции падали, доходность казначейских облигаций повышалась. На самом деле сильная экономика двояко воздействует на фондовые индексы. С одной стороны, она приводит к увеличению прибыли корпораций. С другой, ускоряет инфляцию, что увеличивает стоимость заимствований и ухудшает финансовые результаты.

Авто-репост. Читать в блоге >>> Доллар вложил меч в ножны

Доллар вложил меч в ножны

Фондовые индексы способны выдержать рост доходности казначейских облигаций США, но в состоянии ли это сделать валюты-конкуренты американского доллара? Смешанная статистика по рынку труда за август позволила говорить об окончании цикла ужесточения денежно-кредитной политики ФРС, что стало хорошей новостью для рынка акций. Однако прирост занятости на 187 тыс, лучше ожиданий экспертов Bloomberg, стал очередным доказательством силы экономики Штатов. Это обстоятельство заставило EURUSD нырнуть ниже 1,08.

Американская исключительность в действии! В то время, когда еврозона ходит по лезвию ножа, балансируя между стагфляцией и рецессией, экономика США твердо стоит на ногах. Да, безработица выросла с 3,5% до 3,8%, а прирост занятости вне сельскохозяйственного сектора замедлился с +238 тыс за месяц весной до +150 тыс летом. Однако последняя цифра соответствует допандемическим уровням и сильной экономике, растущей в тренде. Безработица же недалеко ушла от полувековых уровней. Неудивительно, что эксперты Consensus Economics повышали прогноз по ВВП США в 2023 быстрее, чем по его европейскому аналогу.

Авто-репост. Читать в блоге >>> Форекс под прицелом. ТОП-5 событий за неделю 4-8 сентября 2023

Форекс под прицелом. ТОП-5 событий за неделю 4-8 сентября 2023

Удивят ли центробанки?

Когда, наконец, поднимется Китай?

Как работает американская исключительность?

В видео-обзоре «Форекс под прицелом. Топ 5 событий за неделю» рассматриваются наиболее интересные события недели к 8 сентября производится их оценка с точки зрения фундаментального анализа и даются рекомендации по конкретным валютным парам.

В топ 5 событий недели входят основные события экономики:

1.Деловая активность, США

2.Заседание Банка Канады

3.Торговый баланс, Китай

4.Заседание Резервного банка Австралии

5.Рынок труда, Канада

Авто-репост. Читать в блоге >>> Доллар идет на мягкую посадку

Доллар идет на мягкую посадку

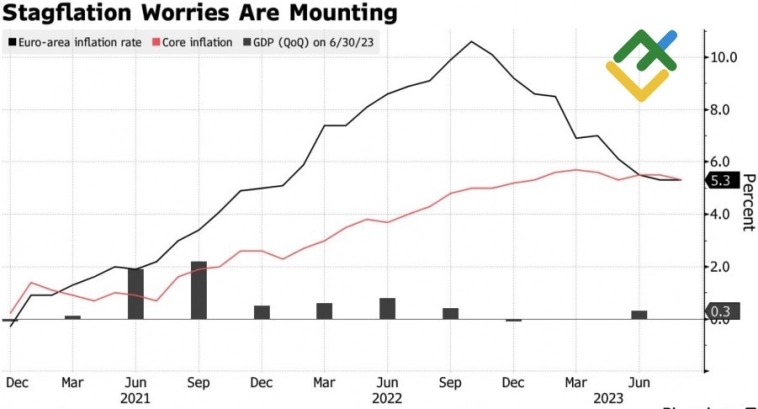

Центробанки теряют аппетит к повышению ставок. И проигрывают от этого более слабые экономики. Стагфляция пугает инвесторов, заставляя не обращать внимание на нежелание потребительских цен в еврозоне замедляться теми темпами, которые от них ждут. Вопреки прогнозу экспертов Bloomberg в 5,1%, CPI вырос на 5,3%. Тем не менее, EURUSD рухнула, растеряв все достижения предыдущего дня.

Динамика ВВП и инфляции в еврозоне

Заявление президента ФРБ Атланты Рафаэля Бостика, что ставки и так находятся на ограничительном уровне, и не стоит причинять дополнительную боль экономике США, никого не удивило. Спичи европейских банкиров, напротив, повергли рынки в шок. Главный экономист Банка Англии Хью Пилл считает, что ставка РЕПО может больше не расти, и что он будет голосовать за ее сохранение на уровне 5,25%. Член Управляющего совета ЕЦБ Изабель Шнабель утверждает, что перспективы экономики еврозоны более ужасны, чем предполагалось. Регион может быть на грани глубокой или длительной рецессии.

Одно дело, когда о завершении цикла ужесточения денежно-кредитной политики говорит такой центрист как Рафаэль Бостик.

Авто-репост. Читать в блоге >>> Доллар погубит жадность

Доллар погубит жадность

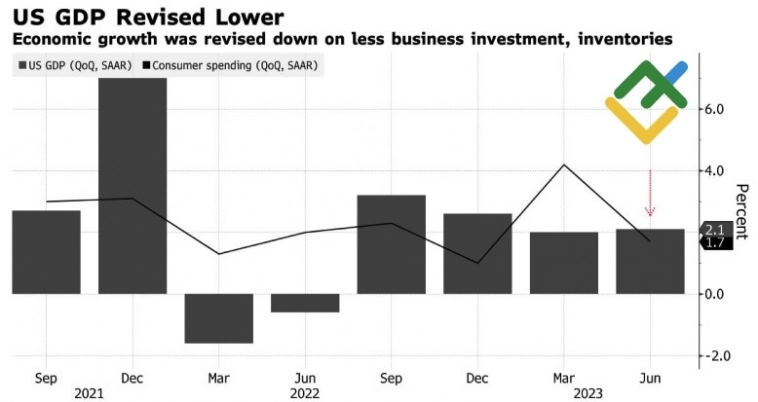

Избиение американского доллара продолжается. Пересмотр ВВП США за второй квартал в сторону понижения и разочаровывающая статистика по занятости в частном секторе от ADP добавили масла в огонь ралли EURUSD. Рынок продолжает воспринимать плохие данные из Штатов как хорошую для себя новость. Фондовые индексы растут, а доходность трежерис падает. На исходе лета все перевернулось с ног на землю. Стоит ли удивляться отступлению гринбэка?

Отскок EURUSD вверх на финише августа рискует превратиться в нечто большее, чем коррекция к нисходящему движению из-за сворачивания спекулятивных шортов. На первый взгляд, это выглядит странно. Даже с учетом пересмотра ВВП США за апрель-июнь с +2,4% до +2,1%, американская экономика выглядит на голову сильнее европейской. Инвесторы точно также сомневаются по поводу повышения ставки по депозитам до 4%, как и по поводу роста ставки по федеральным фондам до 5,75% до конца 2023.

Динамика американского ВВП и потребительских расходов

На самом деле в основе ралли EURUSD лежат завышенные ожидания и жадность.

Авто-репост. Читать в блоге >>> У доллара все под контролем?

У доллара все под контролем?

Плохие новости от экономики вновь становятся хорошими для рынков. Снижение числа вакансий и увольнений вкупе с обвалом индекса потребительского доверия от Conference Board подняли фондовые индексы и одновременно уронили доходность трежерис и доллар США. Если экономика охлаждается, ФРС может поставить точку в цикле монетарной рестрикции. Шансы на повышение ставки по федеральным фондам в 2023 упали ниже 50%. Это позволило «быкам» по EURUSD развить контратаку.

В июле в Штатах было 8,8 млн незаполненных вакансий по сравнению с 9,2 млн в июне и 11,4 млн годом ранее. Это все еще много: на каждого безработного приходится 1,5 вакансии. До пандемии коэффициент составлял 1,2. Однако динамика показателя свидетельствует об охлаждении рынка труда. Еще более значимым является сокращение увольнений с 3,8 млн до 3,5 млн. Когда люди уходят от старого нанимателя, это означает, что они нашли лучшую работу в другом месте. При этом доля увольнений в общей занятости в 2,3% вернулась к уровням 2019.

Авто-репост. Читать в блоге >>> Доллар разыграет эндшпиль

Доллар разыграет эндшпиль

Летняя депрессия на фондовом рынке США приводит к медленному пережевыванию информации. S&P 500 не делал однодневного движения на 2% в течение более чем 6 месяцев. Это самый продолжительный отрезок времени с 2018 и один из самых длинных за последние четверть века. Рынок как будто спит. На самом деле инвесторы опасаются совершить ошибку. Они тщательно изучают предоставленную информацию, и акцент Джерома Пауэлла на сильной экономике может означать зеленый свет для фондовых индексов и для EURUSD.

Первоначально заявление председателя ФРС, что устойчивость экономики может спровоцировать новый всплеск инфляции, было воспринято как повод для продажи акций и покупки доллара США. Шансы на повышение ставки по федеральным фондам до конца 2023 подскочили до 57%. Напротив, вероятность ее снижения в июне упала до 58% по сравнению с 83% за неделю до Джексон Хоула. Однако сутки спустя первый показатель снизился до 54%, второй вырос до 62%, что позволило EURUSD поднять голову.

Инвесторы прекрасно понимают, что центробанки во главе с ФРС находятся в эндшпиле своей борьбы с инфляцией. Потребительские цены стремительно снижаются, а экономики начинают чувствовать все больше боли от агрессивной монетарной рестрикции.

Авто-репост. Читать в блоге >>> Доллар держит все варианты открытыми

Доллар держит все варианты открытымиУспех на рынке приходит к тому, кто сумел влезть в голову ФРС. Центробанк всеми силами пытается оттащить инвесторов от бинарного мнения, что его миссия будет выполнена, когда инфляция начнет падать. Меньше всего Джером Пауэлл и его коллеги хотят объявить о прекращении цикла монетарной рестрикции, а затем получить новый всплеск цен следующей весной. Разговоры, что у Федрезерва остается немало работы, стали катализатором распродаж EURUSD.

Президент ФРБ Бостона Сьюзан Коллинз была удивлена устойчивостью американской экономики к агрессивной монетарной рестрикции. Она не видит замедления ВВП, которое требуется для возвращения инфляции к таргету в 2%. На самом деле устойчивость предполагает, что ФРС придется сделать больше, чем она уже сделала.

«Ястребиная» риторика Сьюзан Коллинз натолкнула инвесторов на мысль, что и Джером Пауэлл в Джексон Хоуле не станет говорить об окончании цикла ужесточения денежно-кредитной политики. Вероятнее всего, он сделает акцент, что последняя миля на дороге борьбы с инфляцией – самая трудная. Поэтому Федрезерв должен держать все варианты открытыми. В том числе, не отказываться от идеи дальнейшего повышения стоимости заимствований.

Авто-репост. Читать в блоге >>> Доллар держит все варианты открытыми

Доллар держит все варианты открытымиУспех на рынке приходит к тому, кто сумел влезть в голову ФРС. Центробанк всеми силами пытается оттащить инвесторов от бинарного мнения, что его миссия будет выполнена, когда инфляция начнет падать. Меньше всего Джером Пауэлл и его коллеги хотят объявить о прекращении цикла монетарной рестрикции, а затем получить новый всплеск цен следующей весной. Разговоры, что у Федрезерва остается немало работы, стали катализатором распродаж EURUSD.

Президент ФРБ Бостона Сьюзан Коллинз была удивлена устойчивостью американской экономики к агрессивной монетарной рестрикции. Она не видит замедления ВВП, которое требуется для возвращения инфляции к таргету в 2%. На самом деле устойчивость предполагает, что ФРС придется сделать больше, чем она уже сделала.

«Ястребиная» риторика Сьюзан Коллинз натолкнула инвесторов на мысль, что и Джером Пауэлл в Джексон Хоуле не станет говорить об окончании цикла ужесточения денежно-кредитной политики. Вероятнее всего, он сделает акцент, что последняя миля на дороге борьбы с инфляцией – самая трудная. Поэтому Федрезерв должен держать все варианты открытыми. В том числе, не отказываться от идеи дальнейшего повышения стоимости заимствований.

Авто-репост. Читать в блоге >>> Доллару задали вопрос на миллион

Доллару задали вопрос на миллионКонец близок! Удивительно слабая статистика по деловой активности по обе стороны Атлантического океана показала, что ФРС может поставить точку в цикле монетарной рестрикции, а повышение ставки по депозитам ЕЦБ в сентябре находится на волоске. Срочный рынок выдает 52%-й шанс ее роста с 3,75% до 4% после того, как EURUSD прокатилась на американских горках.

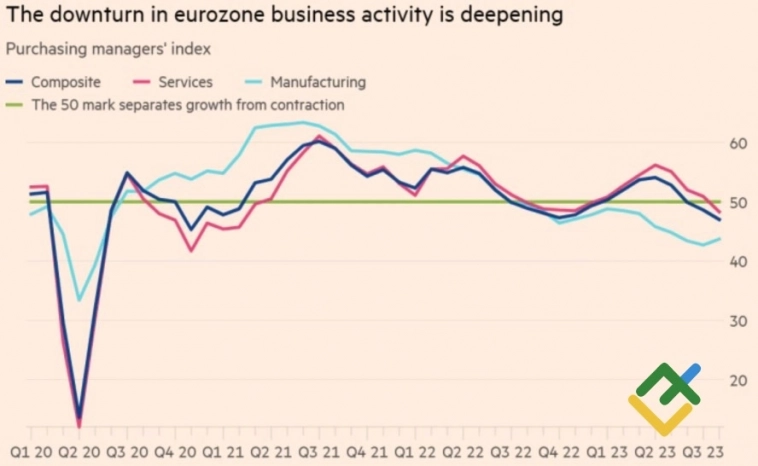

Доллар США начал за здравие благодаря обвалу индекса менеджеров по закупкам еврозоны до 33-месячного дна в августе. Его немецкий аналог упал до минимальной отметки за более чем три года, а довершила дело разочаровывающая статистика по потребительскому доверию ЕС и замедление средних зарплат до 4,3% во втором квартале. Тут же последовали прогнозы о сокращении ВВП валютного блока на 0,2% в третьем квартале и заявление Deutsche Bank, что ЕЦБ не будет повышать ставки в сентябре. В результате EURUSD едва не дотянула до ранее поставленного таргета на 1,08.

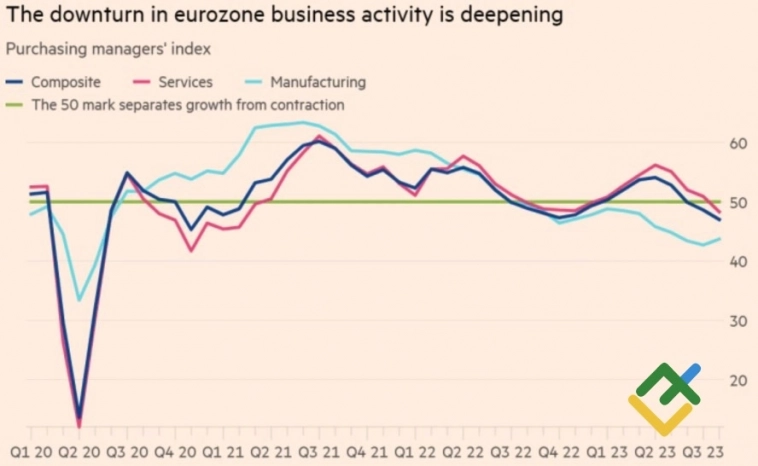

Динамика европейской деловой активности

Не думаю, что замедление деловой активности в США до 6-месячного дна напугало инвесторов больше, чем холодный душ из Европы.

Авто-репост. Читать в блоге >>> Доллару задали вопрос на миллион

Доллару задали вопрос на миллионКонец близок! Удивительно слабая статистика по деловой активности по обе стороны Атлантического океана показала, что ФРС может поставить точку в цикле монетарной рестрикции, а повышение ставки по депозитам ЕЦБ в сентябре находится на волоске. Срочный рынок выдает 52%-й шанс ее роста с 3,75% до 4% после того, как EURUSD прокатилась на американских горках.

Доллар США начал за здравие благодаря обвалу индекса менеджеров по закупкам еврозоны до 33-месячного дна в августе. Его немецкий аналог упал до минимальной отметки за более чем три года, а довершила дело разочаровывающая статистика по потребительскому доверию ЕС и замедление средних зарплат до 4,3% во втором квартале. Тут же последовали прогнозы о сокращении ВВП валютного блока на 0,2% в третьем квартале и заявление Deutsche Bank, что ЕЦБ не будет повышать ставки в сентябре. В результате EURUSD едва не дотянула до ранее поставленного таргета на 1,08.

Динамика европейской деловой активности

Не думаю, что замедление деловой активности в США до 6-месячного дна напугало инвесторов больше, чем холодный душ из Европы.

Авто-репост. Читать в блоге >>> Доллар хочет в отпуск

Доллар хочет в отпускЗачем работать, если можно не работать? Инфляция в США снизилась с более чем 9% до примерно 3%. По данным Мичиганского университета, потребители видят ее на отметке 3% в долгосрочной перспективе. Инвесторы прогнозируют рост цен на уровне 2,43% в течение 5-10 лет при среднем значении этой оценки в менее чем 2% с 2016 по 2021. Инфляционные ожидания могут стать самореализующимся пророчеством, и таргет в 2% будет постоянно ускользать от ФРС. Не проще ли его повысить до 3%, не причиняя экономике США ненужной боли?

Текущий цикл ужесточения денежно-кредитной политики по праву считается одним из самых агрессивных в истории. Ставка по федеральным фондам за относительно короткое время подскочила с 0,25% до 5,5%. При этом особого охлаждения от американской экономики так и не дождались. На Forex есть мнение, что только последние акты монетарной рестрикции оказали на нее влияние. Дескать, в начале цикла ФРС просто привела стоимость заимствований к нормальному состоянию. До этого она была неоправданно низкой.

Авто-репост. Читать в блоге >>> Евро горит синим пламенем

Евро горит синим пламенемИз искры возгорится пламя. Нет, не сильные данные по ВВП США стали причиной обвала EURUSD. И не «голубиная» риторика Кристин Лагард. Пожар на финансовых рынках зажгла скромная газета Nikkei, заявившая, что Банк Японии намерен сохранить контроль за кривой доходности облигаций в прежнем диапазоне ±0,5%, однако позволит ставкам долгового рынка выйти за его пределы. Такой вариант развития событий потряс инвесторов до глубины души.

Дыма без огня не бывает. Кадзуо Уэда преподнес первый сюрприз на посту главы BoJ, превратив жесткое таргетирование кривой доходности в гибкое. Центробанк будет считать ранее установленный диапазон эталонным, но не обязательным. Он предложил купить 10-летние облигаций по ставке в 1% вместо 0,5%, сигнализируя, что прежние рамки остались в прошлом. В результате доходность взлетела не только в Японии, но и в США, что укрепило гринбэк против основных мировых валют. За исключением иены.

Эпоха ультра-мягкой монетарной политики BoJ привела к колоссальному переливу капитала из Страны восходящего солнца за рубеж. Его репатриация на родину чревата повышением ставок по трежерис, падением фондовых индексов и замедлением мировой экономики. Неудивительно, что пострадали такие про-циклические валюты как евро и фунт.

Авто-репост. Читать в блоге >>> Евро утопить не получится

Евро утопить не получитсяГоворить о политике зависимости от данных – все равно, что вынести обвинительный приговор собственной валюте. Глядя на стремительное снижение инфляции в США, инвесторы все больше верят в окончание цикла ужесточения денежно-кредитной политики ФРС. И это не единственная причина роста котировок EURUSD. Джером Пауэлл невольно намекнул на режим Златовласки, благоприятный для рискованных активов и губительный для американского доллара.

Несмотря на то, что председатель ФРС всеми силами пытался оставить щелочку в проеме закрывающейся двери на пути монетарной рестрикции, инвесторы поняли, что у него просто нет другого выхода. Если не говорить о возможности продолжения цикла, рынки начнут закладывать ожидания более глубокого снижения ставки по федеральным фондам в 2024, чем есть. Это снизит доходность трежерис и обеспечит экономику США тем соком, который Федрезерв не хочет давать.

Поэтому Джером Пауэлл не исключил еще одного повышения стоимости заимствований после роста до 5,5%, максимальной отметки за 22 года.

Авто-репост. Читать в блоге >>> Евро сел на пятую точку

Евро сел на пятую точкуРынок – это всегда череда взлетов и падений. Однако если на протяжении последних трех кварталов EURUSD падала из-за решительности ФРС, ставившей крест на эйфории по поводу «голубиного» разворота, то в июле в дело вступил другой «медвежий» драйвер. Слабость экономики еврозоны доказала, что евро еще слишком рано к звездам. Рожденный ползать, летать не может.

Для того, чтобы опустить «быков» по EURUSD с небес на землю не потребовалось даже заседания FOMC. Катализатором пике стала разочаровывающая статистика по деловой активности еврозоны за июль. Второй месяц подряд композитный индекс менеджеров по закупкам закрывается ниже критической отметки 50. Он рухнул до 8-мимесячного дна, а в производственной сфере – до 38-мимесячного! Теряет пар и сфера услуг, что усиливает риски рецессии во второй половине 2023.

Динамика европейской деловой активности

Деловая активность замедляется и в США, но не так быстро как в Европе. Американская экономика выглядит как лучшая из посредственных, а наличие большего оптимизма в отношении ее перспектив, чем где-либо еще, усиливает спрос на доллар. По мнению Brown Brothers Harriman, Штаты на голову выше всех остальных, что вкупе с ожиданиями «ястребиной» риторики ФРС толкает котировки EURUSD вниз.

Авто-репост. Читать в блоге >>> Доллар не станет играть в открытую

Доллар не станет играть в открытуюРынок бросает то в жар, то в холод. EURUSD отмечается лучшим недельным ралли за полгода после чего камнем падает со скалы. История показывает, что доллар США обычно растет до достижения пика ставкой по федеральным фондам, после чего попадает в лавину распродаж. Замедление инфляции до 3% убедило инвесторов, что пик близко. Однако убедила ли динамика потребительских цен ФРС? Рынок начинает в этом сомневаться и возвращается к гринбэку.

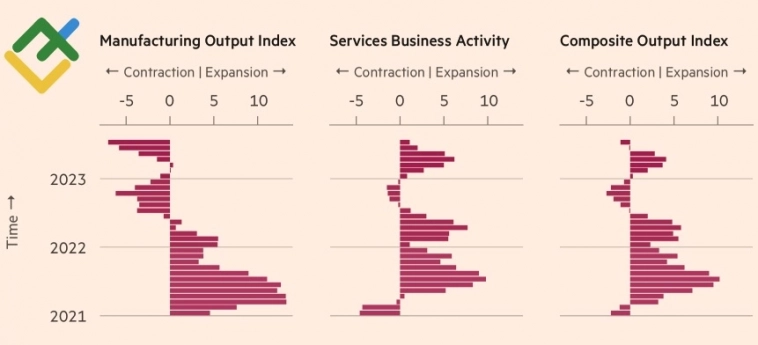

Результатом резкого сокращения темпов роста CPI США в июне стали рекордные нетто-шорты управляющих активами по американскому доллару против 8 основных мировых валют на неделе к 18 июля. Наиболее быстро спекулянты продавали гринбэк против евро и фунта, а затем начали сворачивать свои позиции, опасаясь «ястребиной» риторики ФРС на заседании 25-26 июля. Итог – впечатляющие американские горки по EURUSD.

Динамика индекса USD и спекулятивных позиций по доллару США

Основной вопрос – признает ли Федрезерв свою ошибку в прогнозах по ставке?

Авто-репост. Читать в блоге >>>