комментарии khornickjaadle на форуме

-

Удачно вчера день сложился для НКНХ: рублебочка нефти упала в цене — сырьё подешевело, евро ослаб по отношению к рублю — подешевел кредит в евро в пересчёте на рубли, рубль ослаб по отношению к доллару — выросла в рублях валютная выручка (80% выручки в долларах). В понедельник утром отторгуется каучук в Азии, если падение меньше 3% будет, то норм.

Удачно вчера день сложился для НКНХ: рублебочка нефти упала в цене — сырьё подешевело, евро ослаб по отношению к рублю — подешевел кредит в евро в пересчёте на рубли, рубль ослаб по отношению к доллару — выросла в рублях валютная выручка (80% выручки в долларах). В понедельник утром отторгуется каучук в Азии, если падение меньше 3% будет, то норм.

Сегодня узнал, что Газпромнефть входит аж только в третий уровень листинга на бирже.

Это ж как-бы совсем не камильфо.

Или пофиг? Как вы, коллеги, полагаете? Важно это? Нет?

Евдокимов Сергей, Важно, какие прогнозы по компании по ЧП на перспективу. Ликвидность низкая — недостаток, если нет шортов, то может быть и плюсом. Сам держу бумагу из 3 уровня на всё депо.

Новость: Сегодня мы опубликовали обзор Aeroflot – CEO interview and our comments, основные тезисы которого приведены ниже.

Комментарий ВТБ Капитал:

Гендиректор Аэрофлота Виталий Савельев дал развернутое интервью агентству Интерфакс, в котором он затронул такие вопросы, как потенциальная продажа блокирующего пакета акций авиакомпании Победа, механизм компенсации из средств госбюджета высоких цен на топливо, аэропортовые тарифы и ряд других тем. Наиболее важная, на наш взгляд, информация приведена ниже.

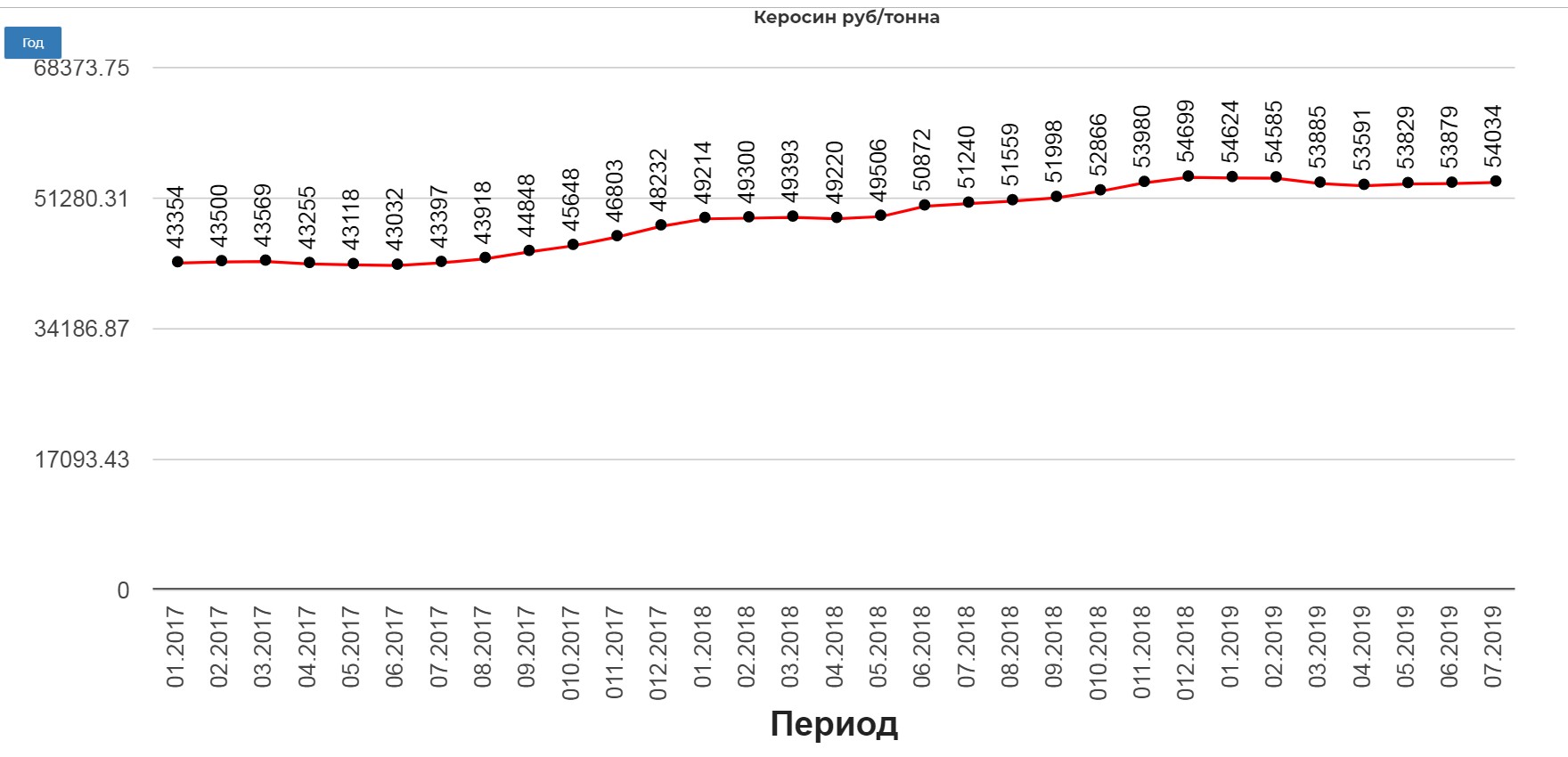

Демпфирующий механизм при закупках топлива, при всем позитивном значении данного инструмента, работает только в случае стремительного роста цен на топливо.Мы разделяем данную точку зрения. В материале Aeroflot – Jet fuel damper details от 9 июля мы подробно описали суть демпфирующего механизма и привели расчеты возможной компенсации топливных расходов авиаперевозчиков.

Региональные аэропорты поднимают тарифы с расчетом окупить инвестиции в течение 5–7 лет, в то время как за рубежом срок окупаемости строящихся аэропортов составляет 17–20 лет. Хотя финансовая отчетность региональных аэропортов публично не раскрывается, мы полагаем, что данный комментарий близок к реальности. В частности, рентабельность EBITDA московского аэропорта Шереметьево, ценовую политику которой Савельев называл разумной, составляет 45%, что примерно на 5 пп выше среднего показателя в 40% для зарубежных аэропортов.

Победа не может обслуживать только внутренние направления – та прибыль, которую компания получает на зарубежных рейсах, позволяет поддерживать цены на внутренних направлениях на более низком уровне. Данный тезис совпадает с нашей точкой зрения, которую мы высказали в материале Aeroflot – Privatisation of Pobeda? от 15 августа.

Тема первичного размещения до 25% акций авиакомпании Победа обсуждается с начала года. На данный момент перевозчик оценивается в 0,8–1 млрд долл. Появление на российском фондовом рынке акций еще одной транспортной компании открыло бы для инвесторов привлекательную возможность для вложения средств, однако размер данного актива, на наш взгляд, пока недостаточно велик. Размещение упомянутых 25% акций соответствовало бы сумме акций в свободном размещении в 250 млн долл. Мы считаем, что вместо привлечения новых инвесторов такой шаг привел бы лишь к оттоку ликвидности из Аэрофлота.

В целом мы не увидели в интервью какой-либо существенной новой информации. Исходя из по-прежнему позитивного взгляда на акции Аэрофлота, мы подтверждаем рекомендацию Покупать в отношении данной бумаги и оценку прогнозной цены акций на 12-месячном горизонте в 130 руб., соответствующую полной доходности в 27%.

Тимофей Мартынов, Выручка Победы за 2019 год примерно 40-42 млрд. руб., исходя из оценки IPO 0,8 — 1 млрд. долл., компания оценивается в 52-65 млрд. руб. За 2019 год перевезти планируют 10 млн. чел, план на 2023 год — 20-25 млн. чел. 4 с копейками рубля осталось обычке, чтобы закрыть гэп. Резво идёт обычка, всё снижение к вечеру выкупили.

4 с копейками рубля осталось обычке, чтобы закрыть гэп. Резво идёт обычка, всё снижение к вечеру выкупили.

А почему обычка скакнула, а всеми любимые префы на месте?

Василий Пупкин, Префы могут в обычку конвертировать, а чтобы наоборот — не слышал такого.

Аэрофлот 2 кв 2019 МСФО. Насколько дивидендов уже налетали?

Насколько дивидендов уже налетали? Ответ: пока на ноль :)

Больная тема, топливо для судов. Цены хотя бы не растут.

Авто-репост. Читать в блоге >>>

Жека Аксельрод, Может быть больше самолётов в парке, МС-21 переносится поставка. Правительство разрешило Флоту купить ок. 100 иностранных самолётов.

© Interfax 15:40 30.08.2019

РОССИЯ-СУРГУТНЕФТЕГАЗ-ДОЧКА-СОЗДАНИЕ

Сургутнефтегаз создал «дочку» для вложения в ценные бумаги, гендиректор — из бухгалтерии ПАО

Москва. 30 августа. ИНТЕРФАКС — Новая «дочка» «Сургутнефтегаза» (MOEX:

SNGS), ООО «Рион», решение о создании которой было принято советом директоров

ПАО в апреле, заявила в качестве своих видов деятельности вложение в ценные

бумаги и управление ценными бумагами.

Как свидетельствуют данные системы «СПАРК-Интерфакс», ООО было

зарегистрировано 28 августа в Сургуте. Уставный капитал ООО — 10 млн рублей.

Генеральным директором «Риона» стал Павел Шевелёв. Как сообщается в

последнем квартальном отчете «Сургутнефтегаза», в головной компании он занимает

должность первого заместителя главного бухгалтера — начальника управления

ведения бухгалтерского учета и отчетности. Именно его подпись стоит под

квартальным отчетом «Сургутнефтегаза» за II квартал 2019 года.

В «Сургутнефтегазе» не прокомментировали эту информацию.

Сергей, ОФЗ может покупать начнут. Интересно кубышку начнут дербанить или нет? Уже третий проект запускают в работу. Статья про НОВАТЭК в Коммерсанте годичной давности."..., а себестоимость нашего газа в три раза ниже, чем, например, в Henry Hub в США..." kommersant.ru/doc/3695432 Это Л. Михельсон говорил, когда запускали Ямал-СПГ, Арктик-СПГ себестоимость СПГ должна быть ещё ниже, так как инфраструктура уже построена (порт).

Уже третий проект запускают в работу. Статья про НОВАТЭК в Коммерсанте годичной давности."..., а себестоимость нашего газа в три раза ниже, чем, например, в Henry Hub в США..." kommersant.ru/doc/3695432 Это Л. Михельсон говорил, когда запускали Ямал-СПГ, Арктик-СПГ себестоимость СПГ должна быть ещё ниже, так как инфраструктура уже построена (порт). Нет принципиальной разницы между схемами " растёт цена — растёт себестоимость" и «падает цена — падает себестоимость». Прибыль можно получить при увеличении производства. За первое полугодие у НКНХ получилось «выросла цена — снизилась себестоимость». Производство немного выросло.

Нет принципиальной разницы между схемами " растёт цена — растёт себестоимость" и «падает цена — падает себестоимость». Прибыль можно получить при увеличении производства. За первое полугодие у НКНХ получилось «выросла цена — снизилась себестоимость». Производство немного выросло. Котировки не падают, хотя отчёт плохой. Полная апатия рынка к бумаге.

Котировки не падают, хотя отчёт плохой. Полная апатия рынка к бумаге. Вышел отчёт МСФО за 1 полугодие 2019. ЧП выросла за счёт роста операционной деятельности. Финансовые статьи, которые внесли наибольший вклад в рост ЧП: рост выручки за счёт увеличения цен на каучук, несмотря на снижение мировых продаж авто за 1 полугодие, увеличение выручки от прочих услуг, снижение коммерческих, общехозяйственных и административных расходов, снижение себестоимости сырья, увеличение обратного акциза на нафту. Вкупе это и дало увеличение ЧП на 28%.

Вышел отчёт МСФО за 1 полугодие 2019. ЧП выросла за счёт роста операционной деятельности. Финансовые статьи, которые внесли наибольший вклад в рост ЧП: рост выручки за счёт увеличения цен на каучук, несмотря на снижение мировых продаж авто за 1 полугодие, увеличение выручки от прочих услуг, снижение коммерческих, общехозяйственных и административных расходов, снижение себестоимости сырья, увеличение обратного акциза на нафту. Вкупе это и дало увеличение ЧП на 28%. В кризисном 2014 году был убыток у Флота, бумага упала в район 35 — 40 рублей. 80 можно ждать, если по году убыток получит Флот.

В кризисном 2014 году был убыток у Флота, бумага упала в район 35 — 40 рублей. 80 можно ждать, если по году убыток получит Флот. Как же тогда другие авиакомпании российские выживают (Ютэйр не в счёт)?

Как же тогда другие авиакомпании российские выживают (Ютэйр не в счёт)? Обычка включается в базу расчёта Индекса акций широкого рынка с 20 сентября 2019 года. Источник moex.com/n24823/?nt=101

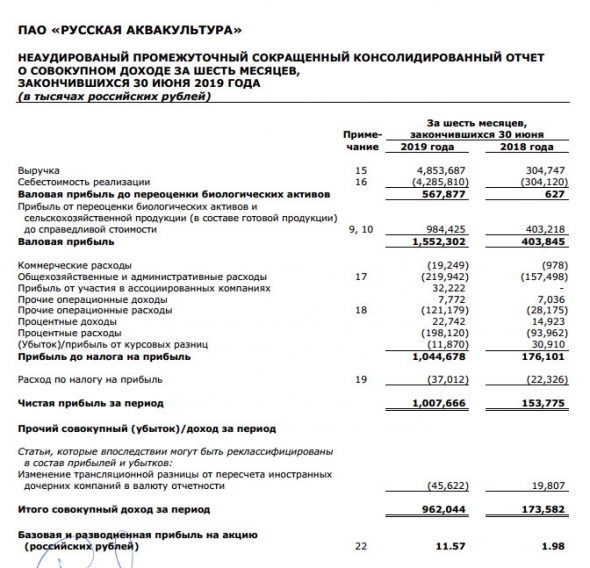

Обычка включается в базу расчёта Индекса акций широкого рынка с 20 сентября 2019 года. Источник moex.com/n24823/?nt=101 Капитализация 25 ярдов. 10 тыс. тонн продали за полгода — ЧП 1 ярд. При 30 тыс. тонн вылова в 2025 году ЧП 3 ярда прогноз. Дорого стоит компания. Если, конечно, мировая цена на лосось и форель не взлетит.

Капитализация 25 ярдов. 10 тыс. тонн продали за полгода — ЧП 1 ярд. При 30 тыс. тонн вылова в 2025 году ЧП 3 ярда прогноз. Дорого стоит компания. Если, конечно, мировая цена на лосось и форель не взлетит.

Русская Аквакультура — прибыль по итогам 1 п/г по МСФО выросла в 6,6 раз

Русская Аквакультура — прибыль по итогам 1 п/г по МСФО выросла в 6,6 раз

Авто-репост. Читать в блоге >>>

редактор Боб, По плану выручка на 2019 год 6,6 млрд., ебитда 1,9 млрд. Вроде придерживаются.

Шины, не не думаю. Вот с ВИНКОМ бы каким-нибудь закружиться…

Rondine, НКНХ мог и сам ВИНКом стать. Читал в интернете, что в начале 2000х годов он купил 10% Яро-Яхинского месторождения, планировал ещё 50%, но влез ЮКОС и перехватил. Сейчас НОВАТЭК владеет.

Еще один крупный игрок и конкурент НКНХ

www.vedomosti.ru/business/news/2019/08/28/809871-shemu-finansirovaniya-megaproektov-gazproma

Ротенберги (в лице своего человека Оболенского) совместно с Газпромом пролобировали финансирования строительства газозимического кластера (ГПЗ + ГХК) на Балтике

Общая потребность в финансировании промышленного кластера в Усть-Луге оценивается в 2,4 трлн руб.

Проект рассчитан на 2019–2024 гг. и будет состоять из двух частей – газоперерабатывающего и СПГ-завода (строительством которого будет заниматься компания-оператор «Русхимальянс», созданная «Газпромом» и «Русгаздобычей» Оболенского) и газохимического комплекса (компанией-оператором выступит Балтийский химический комплекс, подконтрольный «Русгаздобыче»).

Газохимический кластер «Газпрома» возле Усть-Луги будет способен переработать 45 млрд куб. м газа в год и произвести более 19 млрд куб. м метана, 13 млн т СПГ, более 2,2 млн т сжиженных углеводородных газов и около 4 млн т этана. Последний планируется отправлять на переработку на расположенный рядом газохимический комбинат, который производит 3 млн т этилена и 3 млн т базовых полимеров.

Rondine, Крупнейший в мире на сейчас проект по производству этилена. А. Оболенский строит ещё один мега-проект в Находке — НЗМУ с бюджетом $6,3 млрд. Это всё на экспорт пойдёт. Мировой рынок полиэтилена и полипропилена огромен, в районе 150-160 млн. тонн в сумме. Конкуренция серьёзная, если учесть, что из этана самый большой выход этилена по сравнению с нафтой. НКНХ нужно будет покупать производителей шин или продукции из пластиков в Европе или создавать кластер потребления пластиков в Татарстане. Как конкурировать с таким монстром?

khornickjaadle, тока 6,3 млрд руб. Аммиак и удобрения хотят в Азию продавать

Rondine, Вот этот проект rupec.ru/news/40297/ А. Оболенского. Конечно, 400 ярдов меркнут на фоне 2,6 трлн. Там. кстати, метанол ещё будет. А метанол — это супер-тема, из него можно делать олефины. Если ещё введут обратный акциз на этан, то супер-монстр получится в Усть-Луге.

Если ещё введут обратный акциз на этан, то супер-монстр получится в Усть-Луге.