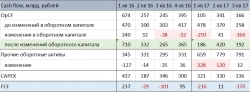

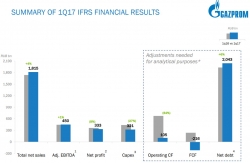

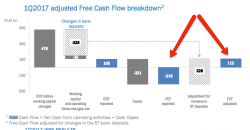

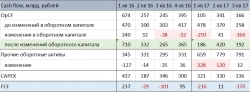

Глубоко отрицательный свободный денежный поток Газпрома в этом году связан с отвлечением денег на краткосрочные депозиты, что отражено в отчётности, как рост прочих оборотных активов (см. табл.). С учётом того, что компания продолжает резко наращивать долг, цель этих операций непонятна. Именно этими неясными операциями, а не увеличением инвестиционной программы, объясняется нежелание Газпрома платить дивиденды в размере 50% прибыли МСФО.

Подробнее в канале MMI t.me/russianmacro/511

Russian Macro,

Всех приветствую!

Ну во первых не так и резко.

Думаю, что это элементарная перекредитовка. В 2018 выплачивать большие суммы по долгам и большая инвест программа. Эти суммы лучше начинать откладывать заранее. Чтобы не лежали без дела-на депозит. Получить ещё процентики. При этом взять заранее, а не в последний момент новый кредит, чтобы условия были хорошие. Что мы и наблюдаем. Идет уменьшение процентных ставок. В этом плане как раз все отлично.

Гай Ма́рий, если бы это просто были свободные денежные средства, размещённые на депозит, то это было бы отражено в балансе, как краткосрочные финансовые активы. А они сами указывают, что это прочие оборотные активы. Т.е. размещение этих денег на депозиты они отражают как увеличение оборотного капитала. Экономический смысл — влили в контролируемый Газпромбанк. Либо дыру ему закрыли, либо профондировали выдачу кредитов в какие-то проекты. Возможно, совсем левые. Кстати, совсем не исключено, что таким образом прокредитовали покупателей госпакета Роснефти. На эту мысль наводит совпадение сроков и примерно сопоставимые объёмы.

Russian Macro, все действительно очень просто АНАЛИЗ И ОЦЕНКА РУКОВОДСТВОМ ФИНАНСОВОГО ПОЛОЖЕНИЯ И ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ стр.8:

Снижение остатков денежных средств связано с ростом средств, размещенных на депозитах, сумма которых за девять месяцев, закончившихся 30 сентября 2017 года,

выросла на 323 576 млн руб.

Гай Ма́рий, ну я про это и говорю. только отражены они не как финансовые активы, а как увеличение оборотного капитала. Отвлечение ресурсов. которые, думаю, не скоро вернутся акционерам.

Russian Macro,

Всем привет!

Попробую объяснить ещё раз с точки зрения финансов, как меня учили.

С точки зрения финансов, главное устойчивость и отсутствие кассовых разрывов.

У ГП в связи с санкциями повысились риски. Финансовые риски — это в данном случае возможность возникновения кассовых разрывов, технических дефолтов по платежам или ещё и политические в виде притормаживание строительства в связи с отсутствием денег. При таких громадных капексах в 2018 и 2019, у нас в эти годы ещё и максимальные выплаты по долгам. Я насчитал не менее 471 ярда в 2018 и 332 ярда в 2019. Плюс к этому есть ещё 332 ярда раскиданные по непонятно каким годам, но думаю что часть из них сидят ещё и в 2018 и 2019.

Любой реализовавшийся риск поднимет ставки по всем нашим кредитам минимум на 2 процента, так что лучше перебдеть. Далее по ставкам. Новые кредиты получаем в валюте от 1,5% до 2,25%, в рублях -7,75. Депозиты если размещаем в рублях, то они от 8% и выше. Так что если в рублях, то мы не в убытках, если в валюте, то размещаем от 1,25 до 1,75% и тогда немного в проигрыше, но это опять же плата за спокойствие и стабильность. У меня как минора, много нехороших слов по поводу ГП, но как раз финансисты считаю что здесь отработали на 5.

Гай Ма́рий, Вы по-моему, не читаете, что я написал ранее. Если бы это была подушка ликвидности, то в отчётности это отражалось бы по-другому. И если бы это были инвестиционные депозиты, то тоже по-другому. То, каким образом это классифицировано в отчётности (прочие оборотные активы), однозначно указывает, что это деньги, предназначенные для фондирования через Газпромбанк операций, не связанных с основной деятельностью Газпрома. Скорее всего, именно таким образом финансировалась покупка госпакета Роснефти. Как известно, из $10 млрд. живых денег было 2.5 млрд, остальное — кредиты российских банков через Intesa. Профинансировал выдачу этих кредитов в значительной мере, по-видимому, Газпром через Газпромбанк. Пока пакет Роснефти не будет перекинут на китайцев, эти депозиты будут недоступны Газпрому. Может быть, будут недоступны и после, так как китайцев, скорее всего, тоже профинансируют российские банки. То что сделка с китайцами затягивается, по-видимому, свидетельствует об отсутствии у ВТБ сейчас таких денег. Именно из-за того, что Газпром отвлёк эти деньги неизвестно на что, он недоплатил 300 млрд. рублей дивидендов. И собирается тоже самое сделать и в 2018 году (т.е. понимает, что эти депозиты будут оставаться для него недоступными).

А с ликвидностью у Газпрома как раз полный п… ц! Денежные средства и эквиваленты (500 млрд. против 897 на начало года) не покрывают даже краткосрочный долг (714 против 447 в начале года). Финансовая устойчивость компании очень сильно ухудшилась в этом году!