комментарии Евгений Онегин на форуме

-

Финансовые власти формируют коридор по рублю

Финансовые власти формируют коридор по рублюСтоило Банку России перестать проводить операции по изъятию ликвидности с рынка, как рубль перестал укрепляться и даже попробовал попадать.

Регулятор не проводит данного рода операции уже на протяжении пяти рабочих дней.

Как говорил ранее, на мой взгляд, сейчас мы видим попытки установки границ коридора, в рамках которого финансовые власти страны планируют удежрать курс национальной валюты.

Ссылка на пост

Авто-репост. Читать в блоге >>> Смотрим на аукционы ОФЗ, чтобы понять, что ждет рынок от ставки

Смотрим на аукционы ОФЗ, чтобы понять, что ждет рынок от ставкиЗавтра Минфин РФ проведет очередной аукцион по размещению ОФЗ. Рынку будут предложены облигации с фиксированной доходностью. Результаты будут достаточно информативны, так как если будет хороший спрос, то это будет означать, что участники рынка все-таки ждут в скором времения стабилизации ставки и постепенного ее снижения.

Напомню, что на 1 квартал 2024 г. в плане ведомства стоит цель в 800 млрд рублей. В прошлую среду было проведено два аукциона ОФЗ-ПД и ОФЗ-ИН. Спрос на бумаги с фиксированной доходностью оказался равен 137 млрд, а в общей сложности удовлетворены бали заявки на 97 млрд — неплохое начало года. Посмотрим, что будет завтра.

Ссылка на пост

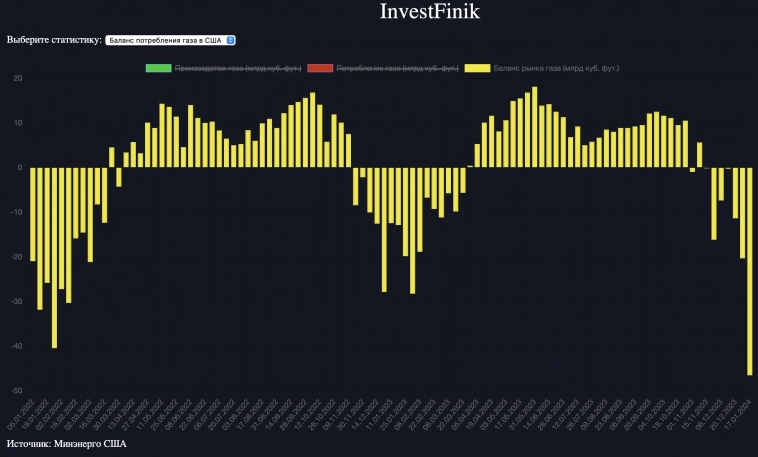

Авто-репост. Читать в блоге >>> Мониторинг рынка газа в США

Мониторинг рынка газа в СШАДля любителей экстрима🔥

На прошлой неделе в США был установлен многолетнрий рекорд по объему потребления газа — 150,2 млрд куб. фут. Это привело к превышению спроса над предложением на 46,6 млрд куб.фут., чего также не было много лет.

На этом фоне мы как раз-таки и увидели резкий скачок цен на газ. На спотовом рынке цены на газ и вовсе взлетали до 15 долларов, тогда как фьючерсы сейчас торгуются ниже 3 долларов.

Несмотря на то что сейчас на рынке заметный дефицит сырья, США накопили хорошие запасы, что выше средних значений последних 5 лет на 320 млрд куб. фут. Если холода закрепятся в США, тогда есть вероятность, что резервы упадут ниже средних, однако пока в Америке заметный запас прочности.

Ссылка на пост

Авто-репост. Читать в блоге >>> ЦБ приступил к формированию коридора по рублю?

ЦБ приступил к формированию коридора по рублю?Мониторинг валютного рынка

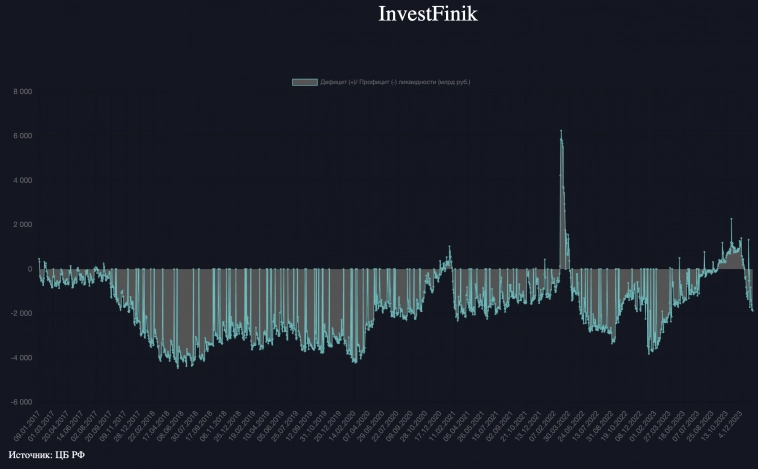

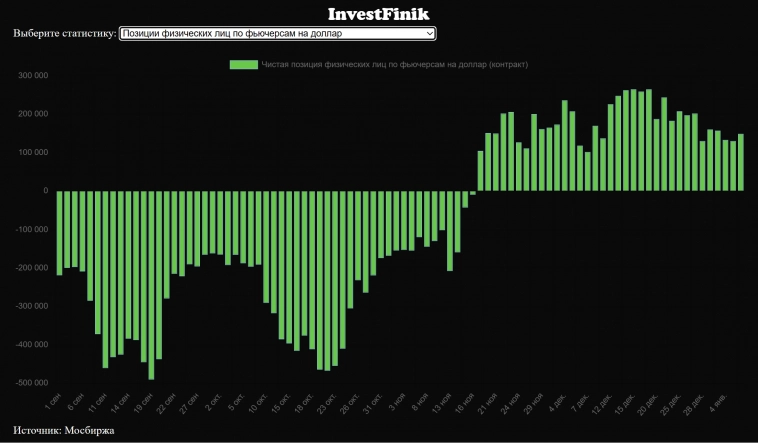

На сегодняшнее утро в банковской системе профицит ликвидности в 1,8 трлн рублей — максимум с апреля 2023 г. Вчера Банк России не проводил каких-либо заметных операций по корректировке ликвидности.Частные спекулянты на этом фоне наращивают свои позиции против рубля в пользу доллара — по итогам вчерашней основной сессии объем чистого «лонга» в их портфелях увеличился до 155,4 тыс. контрактов.

Резюме

Финансовая система вернулась к стабильному и системному профициту ликвидности — это риск для рубля, так как часто в такой ситуации спекулянты начинали играть против российской валюты. Банку России вполне под силу в ручном режиме установить коридор по рублю, и как мне видится, регулятор как раз-таки приступил к этому. Последние действия ЦБ могут показывать, что вблизи текущих уровней он будет формировать коридор.

Ссылка на пост

Авто-репост. Читать в блоге >>> Совпадение или нет?

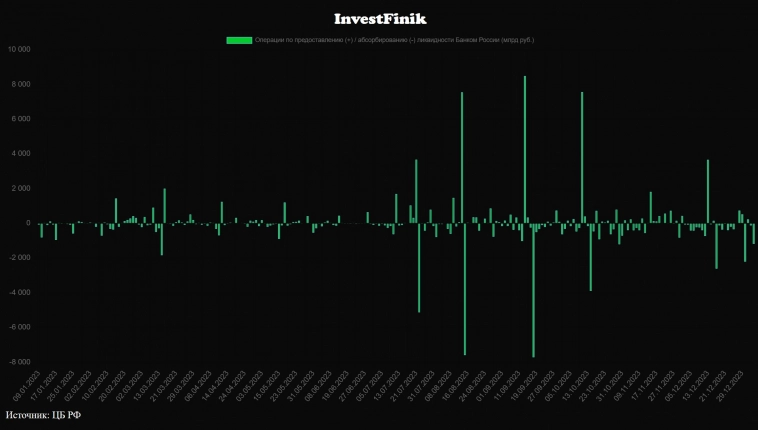

Совпадение или нет?Совпадение или нет, но стоило Банку России провести операции по предоставлению ликвидности, как российский рубль перешел к падению.

Вчера ЦБ влил в систему ликвидности на 2,5 трлн рублей, на этом фоне рубль сразу же потерял порядка 1,5% к доллару.

Ссылка на график

Если это действительно закономерность, то в Банке России о ней точно знают. И если это действительно так, то это явные признаки управляемости рубля и, вполне возможно, целенаправленной девальвации, которую мы видели в прошлом году.

Ссылка на пост

Авто-репост. Читать в блоге >>> Спекулянты резко увеличили свои позиции против рубля

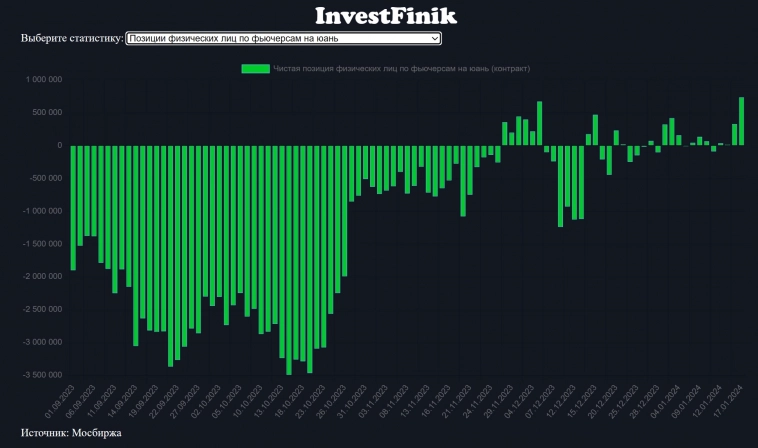

Спекулянты резко увеличили свои позиции против рубляПо итога вчерашней основной сессии частные инвесторы заметно нарастили свои длинные позиции как по юаням, так и по долларам против рубля. Согласно данным Московской биржи, общий чистый «лонг» по китайской валюте составил 743,8 тыс. контрактов, а по американской — 134,5 тыс.

Что касается ставок по юаню — это крупнейшая длинная позиция, открытая частными спекулянтами на Мосбирже с сентября 2023 г. Видимо, участники рынка начинают считать, что процесс укрепления рубля закончен.

Ссылка на пост

Авто-репост. Читать в блоге >>>

Банк России проводит операции по стабилизации рубля

Банк России проводит операции по стабилизации рубля

Банк России продолжает операции по изъятию ликвидности с рынка. По состоянию на 16 января в банковской системе РФ сформировался профицит рублевой ликвидности размером в 1,6 трлн рублей. На этом фоне ЦБ провел операции по изъятию рублей из системы на 984 млрд рублей.

Ссылка на график

На мой взгляд, именно действия регулятора привели к стабилизации рубля в последние несколько месяцев. Банк России начал системные операции по сокращению ликвидности в начале декабря 2023 г. Как раз-таки в этот период заметно упала волатильность российской валюты и она перешла к плавному укреплению.

Ссылка на пост

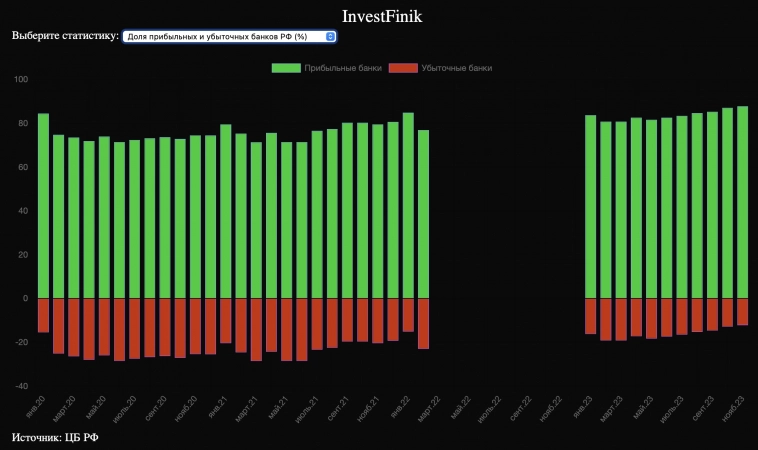

Авто-репост. Читать в блоге >>> Российские банки прибыльны как никогда.

Российские банки прибыльны как никогда.Согласно данным Банка России, в ноябре доля прибыльных банков составила 87,7% — рекорд последних четырех лет.

В последний месяц осени 284 банка получили прибыль, в то время как 40 убыток.

Из графика видна четкая тенденция на сокращение доли убыточных кредитных организаций и роста доли приыбльных.

Таким образом, рост процентной ставки пока не имеет отрицательного влияния на банки.

Ссылка на пост

Авто-репост. Читать в блоге >>> Российские банки прибыльны как никогда.

Российские банки прибыльны как никогда.Согласно данным Банка России, в ноябре доля прибыльных банков составила 87,7% — рекорд последних четырех лет.

В последний месяц осени 284 банка получили прибыль, в то время как 40 убыток.

Из графика видна четкая тенденция на сокращение доли убыточных кредитных организаций и роста доли приыбльных.

Таким образом, рост процентной ставки пока не имеет отрицательного влияния на банки.

Ссылка на пост

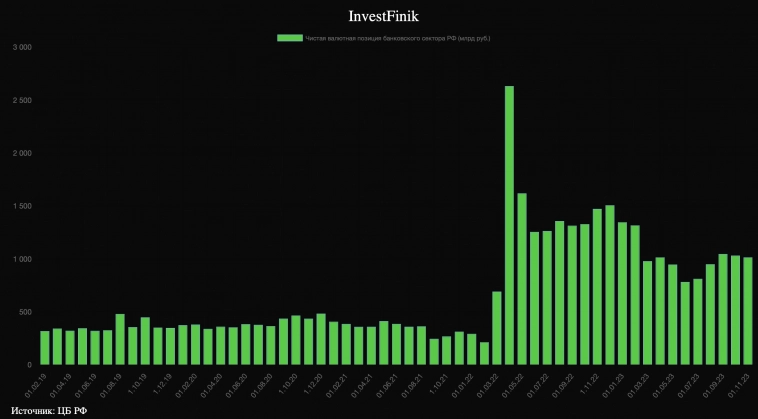

Авто-репост. Читать в блоге >>> Главные игроки против рубля - российские банки

Главные игроки против рубля - российские банкиПо данным Центральго Банка России в ноябре банки нашей страны занимали длинную позицию по иностранной валюте против рубля на общую сумму более, чем в 1 трлн рублей.

За месяц эта позиция сократилась на 16,7 млрд рублей. Сейчас мы видим как Банк России производит действия по изъятию чрезмерной ликвидности, чтобы поддержрать рубль. Интересно, что было бы если российские банки не играли бы против рубля? Может и ставку не надо было так сильно задирать?!

Авто-репост. Читать в блоге >>> Банк России на страже рубля

Банк России на страже рубляБанк России продолжает изымать ликвидность, тем самым поддерживая рубль

По данным ЦБ РФ в пятницу регулятор провел операции по изъятию ликвидности с рынка общим объемом в 1,2 трлн рублей. Напомним, что 12 января профицит рублевой ликвидности был равен 828 млрд рублей.

Ссылка на графикПолучается весь профицит был убран с рынка. На этом фон укрепление рубля продолжается. Сегодня доллар опустился ниже 88 рублей за единицу.

Ссылка на пост

Авто-репост. Читать в блоге >>> Спекулятивная игра против нефти продолжается

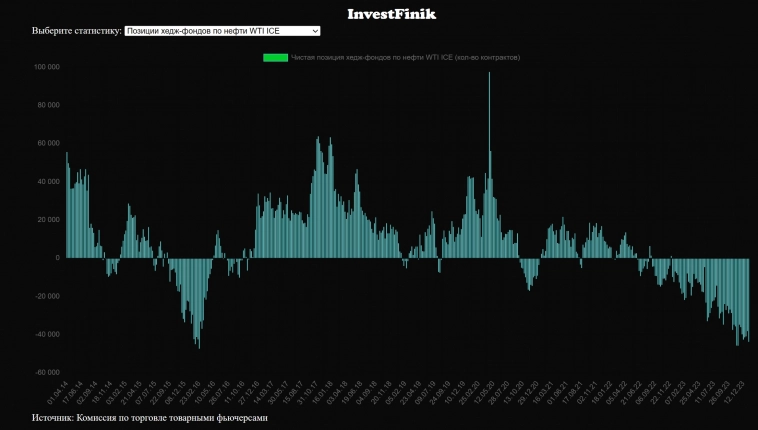

Спекулятивная игра против нефти продолжаетсяСогласно данным Комиссии по торговле товарными фьючерсами, по состоянию на 09 января объем чистой короткой позиции по нефти WTI на бирже ICE составил 43,8 тыс. контрактов, что близко к локальным максимумам.

Ссылка на график

Если посмотреть на позиции ТОП-4 трейдеров на NYMEX, то и там идет увеличение «шорта» по нефти.

Таким образом, можно констатировать, что игра на понижение цен на нефть не закончилась и продолжается. А смогут ли спекулянты опустить котировки сырья ниже вопреки дефициту «черного золота» на рынке, скоро узнаем.

Ссылка на пост

Авто-репост. Читать в блоге >>> Что влияет на курс рубля?

Что влияет на курс рубля?

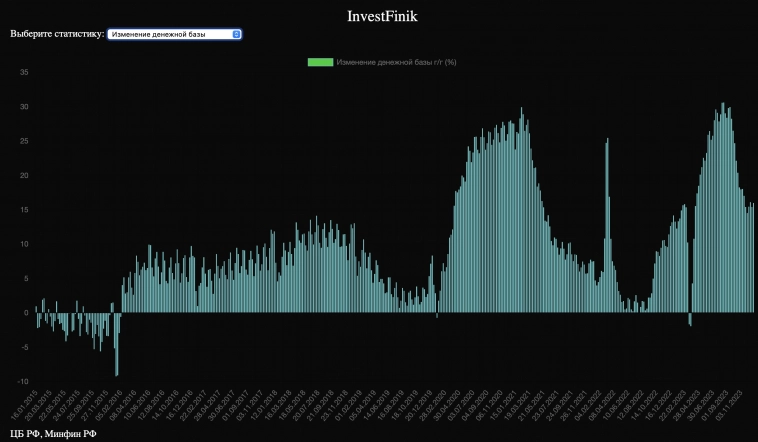

Динамика денежной базы и денежной массы подтверждают экономический рост в России. Однако в последнее полугодие ситуация стала меняться в худшую сторону.

Денежная система — кровяносная система экономики. На фоне санкционного давления на Россию экономические власти страны активизировали стимулы и ослабили денежно-кредитную политику, на этом фоне активно росла денежная масса.

Также для поддержания экономики активно наращивался объем наличных. Но с октября прошлого года темпы прироста стали сильно падать.

Эта нисходящая динамика влечет за собой, во-первых, снижение экономической активности в стране (как раз-таки во втором полугодии в стране ощущался спад настроений и оптимизма). Во-вторых, это способствовало нормализации ситуации на валютном рынке путем сокращения рублевой ликвидности.

И если присмотреться к динамике прироста денежной базы и массы, то ускорение их роста всегда приводило к падению российской валюты. Поэтому всегда полезно наблюдать за этими показателями.

Авто-репост. Читать в блоге >>> Сколько газа добывают США?

Сколько газа добывают США?Расход газа из подземных хранилищ в Европе достиг максимального уровня почти за 3 года, сообщает агентство Интерфакс.

На текущий момент заполненность хранилищ оценивается в 81,8% при спотовой цене газа в Европе в 351 доллар за 1 тысячу кубометров.

На этом фоне интересен объем добычи газа в США. Согласно данным Управления энергетической информации США в октябре в общей сложности было изъято 3,9 трлн куб. футов газа, в переводе на кубические метры это составляет 3,56 млрд куб. метров в день или 110,8 млрд в месяц. Часть газа сжигается как попутный, но объемы очень большие. Для сравнения в России в текущем году добыча газа может составить порядка 610 млрд куб.м..

Получается, что США добывают примерно в два раза газа больше, чем Россия.

Ссылка на статистику

Ссылка на пост

Авто-репост. Читать в блоге >>> Соединенные Штаты начали восполнение своих стратегических запасов нефти.

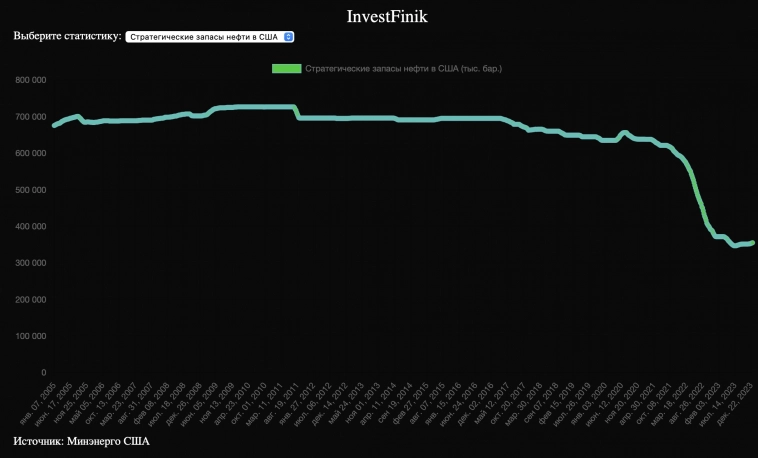

Соединенные Штаты начали восполнение своих стратегических запасов нефти.🛢Соединенные Штаты начали восполнение своих стратегических запасов нефти.

🤝Первые закупки США начали в начале августа, однако после всплеска напряженности на Ближнем Востоке перестали покупать нефть себе в резервы. Только когда нефть вновь опустилась в цене процесс восстановления возобновился.

❗️Пока покупки достаточно скромные, с августа было приобретено лишь 8,2 млн баррелей. По состоянию на 5 января в стратегических резервах США назодилось 354,9 млн баррелей нефти, тогда как в конце 2021 г. там было более 600 млн.

Авто-репост. Читать в блоге >>> В ближйшее время вполне вероятна коррекция или консолидация

В ближйшее время вполне вероятна коррекция или консолидацияФондовый рынок России подходит к серьезному уровню поддержки. Также не стоит забывать, что завтра будет отсечка по акциям Роснефти и Магнита. Вполне вероятна небольшая коррекция или консолидация на текущих уровнях.

Свою спекулятивную позицию закрыл только что.

Ссылка на пост

Авто-репост. Читать в блоге >>>

Спекулянты делают ставку на рост доллара

Спекулянты делают ставку на рост доллара

Частные спекулянты начали год с игры против рубля. По итогам вчерашней сессии объем длинной позиции по фьючерсам на американский доллар составил 148,8 тыс. контрактов.

Ссылка на график

Физические лица делают ставку на рост доллара против рубля с 17 ноября. Именно тогда рубль перестал укрепляться и перешел к боковику. Пока ни российской, ни американской валютам не удается взять верх.

Ссылка на пост

Авто-репост. Читать в блоге >>>