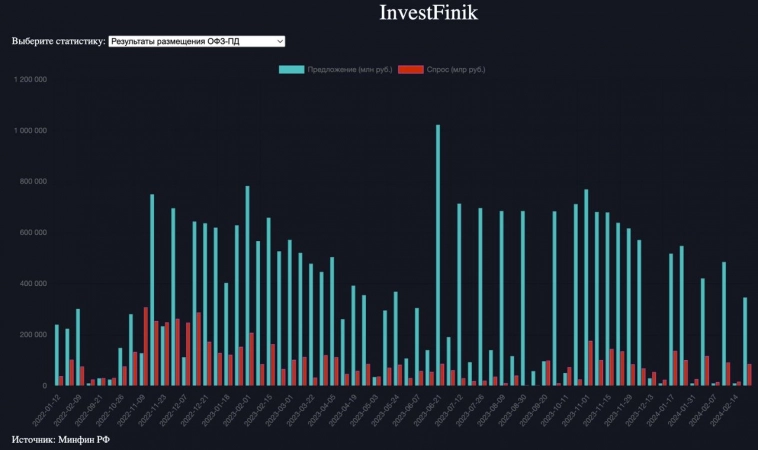

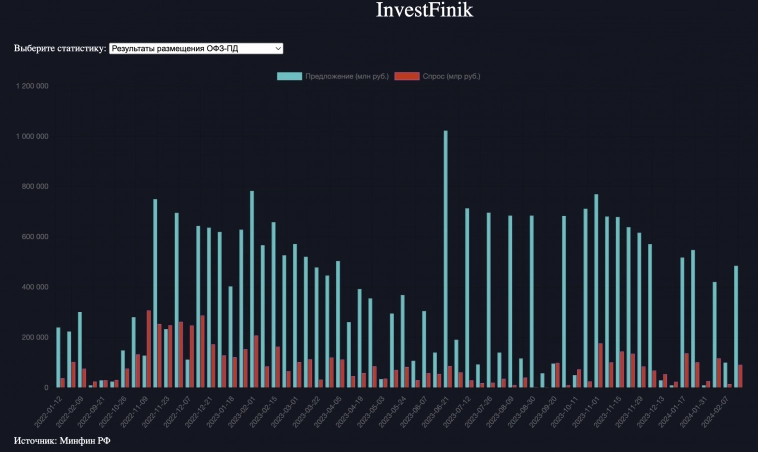

Спрос на ОФЗ при размещении продолжает свое снижение — сегодня совокупный спрос на госдолг с постоянным доходом составил 75,4 млрд рублей, однако Минфин удовлетворил заявки лишь на 43,7 млрд.

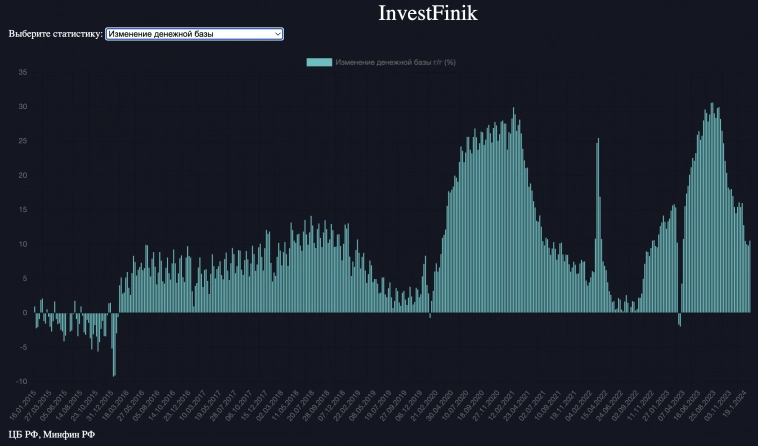

Видимо, на спрос оказывает влияние и сокращение профицита ликвидности, который заметно сжался в последние дни. Также существует неопределнность по поводу процентных ставок, что тоже снижает аппетит к ОФЗ.

На этом фоне Минфин может не выполнить свой квартальный план по привлечению средств через ОФЗ. На первые три месяца у ведомства стоит цель в 800 млрд руб., а за январь-февраль собрано лишь 509 млрд. За оставшееся время необходимо получить 300 млрд, что может быть проблематично, учитывая сегодняшний спрос.

Ссылка на пост

Авто-репост. Читать в блоге >>>