Мордовская энергосбытовая компания – Прибыль 2023г: 145,72 млн руб

Мордовская энергосбытовая компания – рсбу/ мсфо

1 345 037 710 обыкновенных акций

e-disclosure.ru/portal/files.aspx?id=5754&type=1

Капитализация на 25.03.2024г: 1,208 млрд руб

Общий долг на 31.12.2020г: 1,187 млрд руб/ мсфо 1,208 млрд руб

Общий долг на 31.12.2021г: 1,172 млрд руб/ мсфо 1,186 млрд руб

Общий долг на 31.12.2022г: 1,124 млрд руб/ мсфо 1,127 млрд руб

Общий долг на 30.06.2023г: 1,010 млрд руб/ мсфо 1,014 млрд руб

Общий долг на 31.12.2023г: 1,031 млрд руб

Выручка 2020г: 7,007 млрд руб/ мсфо 7,007 млрд руб

Выручка 1 кв 2021г: 1,930 млрд руб

Выручка 6 мес 2021г: 3,490 млрд руб/ мсфо 3,490 млрд руб

Выручка 9 мес 2021г: 5,144 млрд руб

Выручка 2021г: 6,949 млрд руб/ мсфо 6,950 млрд руб

Выручка 1 кв 2022г: 1,780 млрд руб

Выручка 6 мес 2022г: 3,267 млрд руб/ мсфо 3,267 млрд руб

Выручка 9 мес 2022г: 4,864 млрд руб

Выручка 2022г: 6,770 млрд руб/ мсфо 6,774 млрд руб

Выручка 1 кв 2023г: 2,124 млрд руб

Выручка 6 мес 2023г: 3,792 млрд руб/ мсфо 3,792 млрд руб

Выручка 9 мес 2023г: 5,538 млрд руб

Выручка 2023г: 7,636 млрд руб

Авто-репост. Читать в блоге >>>

комментарии Марэк на форуме

-

Мордовская энергосбытовая компания – рсбу/ мсфо

Мордовская энергосбытовая компания – рсбу/ мсфо

1 345 037 710 обыкновенных акций

e-disclosure.ru/portal/files.aspx?id=5754&type=1

Капитализация на 25.03.2024г: 1,208 млрд руб = Р/Е 8,3 (рсбу 2023)

Общий долг на 31.12.2020г: 1,187 млрд руб/ мсфо 1,208 млрд руб

Общий долг на 31.12.2021г: 1,172 млрд руб/ мсфо 1,186 млрд руб

Общий долг на 31.12.2022г: 1,124 млрд руб/ мсфо 1,127 млрд руб

Общий долг на 30.06.2023г: 1,010 млрд руб/ мсфо 1,014 млрд руб

Общий долг на 31.12.2023г: 1,031 млрд руб

Выручка 2020г: 7,007 млрд руб/ мсфо 7,007 млрд руб

Выручка 1 кв 2021г: 1,930 млрд руб

Выручка 6 мес 2021г: 3,490 млрд руб/ мсфо 3,490 млрд руб

Выручка 9 мес 2021г: 5,144 млрд руб

Выручка 2021г: 6,949 млрд руб/ мсфо 6,950 млрд руб

Выручка 1 кв 2022г: 1,780 млрд руб

Выручка 6 мес 2022г: 3,267 млрд руб/ мсфо 3,267 млрд руб

Выручка 9 мес 2022г: 4,864 млрд руб

Выручка 2022г: 6,770 млрд руб/ мсфо 6,774 млрд руб

Выручка 1 кв 2023г: 2,124 млрд руб

Выручка 6 мес 2023г: 3,792 млрд руб/ мсфо 3,792 млрд руб

Выручка 9 мес 2023г: 5,538 млрд руб

Выручка 2023г: 7,636 млрд руб

Прибыль 9 мес 2019г: 40,80 млн руб

Прибыль 2019г: 46,33 млн руб

Прибыль 1 кв 2020г: 36,13 млн руб

Прибыль 6 мес 2020г: 47,71 млн руб

Прибыль 9 мес 2020г: 64,01 млн руб

Прибыль 2020г: 73,85 млн руб/ Прибыль мсфо 85,08 млн руб

Прибыль 1 кв 2021г: 77,24 млн руб

Прибыль 6 мес 2021г: 93,16 млн руб/ Прибыль мсфо 68,61 млн руб

Прибыль 9 мес 2021г: 138,52 млн руб

Прибыль 2021г: 142,02 млн руб/ Прибыль мсфо 122,63 млн руб

Прибыль 1 кв 2022г: 57,82 млн руб

Прибыль 6 мес 2022г: 64,94 млн руб/ Прибыль мсфо 64,94 млн руб

Прибыль 9 мес 2022г: 94,96 млн руб

Прибыль 2022г: 96,22 млн руб/ Прибыль мсфо 95,16 млн руб

Прибыль 1 кв 2023г: 100,44 млн руб

Прибыль 6 мес 2023г: 139,10 млн руб/ Прибыль мсфо 141,12 млн руб

Прибыль 9 мес 2023г: 143,44 млн руб

Прибыль 2023г: 145,72 млн руб

e-disclosure.ru/portal/files.aspx?id=5754&type=3

www.mesk.ru/raskrytie_informacyi/raskrytie_informatsii_emitentom/doc-1008.php

Мордовская энергосбытовая компания – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивид. * Дивиденд

2022 год * 18.05.2023 * 07.07.2023 * 44,07 млн руб * 0,032768 руб

2021 год * 27.05.2022 ************ дивиденды не выплачивать

пр.п. лет *18.10.2021 * 06.12.2021 * 31,04 млн руб * 0,023076 руб

2020 год * 24.05.2021 * 06.07.2021 * 50,00 млн руб * 0,037173 руб

пр.п. лет * 21.09.2020 * 30.10.2020 * 29,99 млн руб * 0,022300 руб

2019 год * 08.05.2020 ************ дивиденды не выплачивать

пр.п. лет *16.10.2019 * 02.12.2019 * 15,45 млн руб * 0,014843 руб

e-disclosure.ru/portal/company.aspx?id=5754 Росагролизинг — Прибыль рсбу 2023г: 3,092 млрд руб/ Прибыль мсфо 2023г: 4,149 млрд руб (+60% г/г)

Росагролизинг — Прибыль рсбу 2023г: 3,092 млрд руб/ Прибыль мсфо 2023г: 4,149 млрд руб (+60% г/г)

АО «Росагролизинг» – российская агропромышленная лизинговая компания с государственным участием в уставном капитале, 100% принадлежит Минсельхоз РФ. Основная деятельность — финансовая аренда (лизинг) оборудования и техники хозяйствующим субъектам (отечественным сельхозтоваропроизводителям), действующим в сфере агропромышленного комплекса и его отраслях (резидентам РФ).

Росагролизинг

Номинал 500 руб

250 076 985 обыкновенных акций

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1780742

www.e-disclosure.ru/portal/files.aspx?id=1607&type=1

Общий долг на 31.12.2019г: 15,576 млрд руб/ мсфо 2,220 млрд руб

Общий долг на 31.12.2020г: 11,506 млрд руб/ мсфо 11,536 млрд руб

Общий долг на 31.12.2021г: 30,996 млрд руб/ мсфо 31,681 млрд руб

Общий долг на 31.12.2022г: 57,236 млрд руб/ мсфо 47,246 млрд руб

Общий долг на 31.12.2023г: 82,599 млрд руб/ мсфо 82,552 млрд руб

Выручка 2019г: 2,750 млрд руб/ мсфо 2,167 млрд руб

Выручка 1 кв 2020г: 658,31 млн руб

Выручка 6 мес 2020г: 1,308 млрд руб/ мсфо 1,225 млрд руб

Авто-репост. Читать в блоге >>> У «Беларуськалия» новые проблемы. И в этом году они не закончатся.

У «Беларуськалия» новые проблемы. И в этом году они не закончатся.

23.03.2024, 15:32 7,758

Цены на калий снижались весь прошлый год. И в этом году лучше тоже не станет. Судя по всему, станет хуже. По крайней мере на это намекают свежие данные китайской статистики.

Об этом — в новом выпуске программы «Оптимум» на ютуб-канале «Белорусы и рынок».

За первые два месяца этого года Китай увеличил покупку калийных удобрений на четверть. Это если считать в тоннах. А вот если считать в деньгах, то цена закупки этих удобрений, наоборот, стала на треть меньше. Объемы покупки выросли, а расходы на их покупку, наоборот, уменьшились. Всего за январь-февраль Китай купил 2,64 млн тонн калия на сумму 832 млн долларов.

На самом деле ничего удивительного в том, что Китай покупает больше, а тратит при этом меньше. Сейчас Китай покупает калий по 316 долларов за тонну. А год назад цена была 590 долларов за тонну.

Но даже эта новая цена, которая почти в два раза ниже прошлогодней, все равно выше средней цены мирового рынка. И это плохая новость для «Беларуськалия». Потому что это означает, что, скорее всего, цены будут и дальше снижаться.

Авто-репост. Читать в блоге >>> У «Беларуськалия» новые проблемы. И в этом году они не закончатся.

У «Беларуськалия» новые проблемы. И в этом году они не закончатся.

23.03.2024, 15:32 7,758

Цены на калий снижались весь прошлый год. И в этом году лучше тоже не станет. Судя по всему, станет хуже. По крайней мере на это намекают свежие данные китайской статистики.

Об этом — в новом выпуске программы «Оптимум» на ютуб-канале «Белорусы и рынок».

За первые два месяца этого года Китай увеличил покупку калийных удобрений на четверть. Это если считать в тоннах. А вот если считать в деньгах, то цена закупки этих удобрений, наоборот, стала на треть меньше. Объемы покупки выросли, а расходы на их покупку, наоборот, уменьшились. Всего за январь-февраль Китай купил 2,64 млн тонн калия на сумму 832 млн долларов.

На самом деле ничего удивительного в том, что Китай покупает больше, а тратит при этом меньше. Сейчас Китай покупает калий по 316 долларов за тонну. А год назад цена была 590 долларов за тонну.

Но даже эта новая цена, которая почти в два раза ниже прошлогодней, все равно выше средней цены мирового рынка. И это плохая новость для «Беларуськалия». Потому что это означает, что, скорее всего, цены будут и дальше снижаться.

Авто-репост. Читать в блоге >>> У «Беларуськалия» новые проблемы. И в этом году они не закончатся.

У «Беларуськалия» новые проблемы. И в этом году они не закончатся.

23.03.2024, 15:32 7,758

Цены на калий снижались весь прошлый год. И в этом году лучше тоже не станет. Судя по всему, станет хуже. По крайней мере на это намекают свежие данные китайской статистики.

Об этом — в новом выпуске программы «Оптимум» на ютуб-канале «Белорусы и рынок».

За первые два месяца этого года Китай увеличил покупку калийных удобрений на четверть. Это если считать в тоннах. А вот если считать в деньгах, то цена закупки этих удобрений, наоборот, стала на треть меньше. Объемы покупки выросли, а расходы на их покупку, наоборот, уменьшились. Всего за январь-февраль Китай купил 2,64 млн тонн калия на сумму 832 млн долларов.

На самом деле ничего удивительного в том, что Китай покупает больше, а тратит при этом меньше. Сейчас Китай покупает калий по 316 долларов за тонну. А год назад цена была 590 долларов за тонну.

Но даже эта новая цена, которая почти в два раза ниже прошлогодней, все равно выше средней цены мирового рынка. И это плохая новость для «Беларуськалия». Потому что это означает, что, скорее всего, цены будут и дальше снижаться.

Авто-репост. Читать в блоге >>> Прогноз дивидендов за 2023 год Казаньоргсинтез / ОргСинтез:

Прогноз дивидендов за 2023 год Казаньоргсинтез / ОргСинтез:

Обыкновенные акции 6 руб 80 коп.;

Привилегированные акции 25 коп. Etalon Group plc (АФК Система 48,8%) — Убыток 2023г: 3,370 млрд руб против прибыли 13,001 млрд руб г/г

Etalon Group plc (АФК Система 48,8%) — Убыток 2023г: 3,370 млрд руб против прибыли 13,001 млрд руб г/г

Etalon Group plc (АФК Система 48,8%) — мсфо

383 445 362 обыкновенных акций

Free-float: 35,2%

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1826641 стр.9

Капитализация на 25.03.2024г: 35,998 млрд руб

Общий долг на 31.12.2019г: 118,768 млрд руб

Общий долг на 31.12.2020г: 135,446 млрд руб

Общий долг на 31.12.2021г: 160,738 млрд руб

Общий долг на 31.12.2022г: 173,856 млрд руб

Общий долг на 31.12.2023г: 189,500 млрд руб

Выручка 2018г: 72,327 млрд руб

Выручка 6 мес 2019г: 39,562 млрд руб

Выручка 2019г: 84,330 млрд руб

Выручка 6 мес 2020г: 30,868 млрд руб

Выручка 2020г: 78,655 млрд руб

Выручка 6 мес 2021г: 39,884 млрд руб

Выручка 2021г: 87,138 млрд руб

Выручка 6 мес 2022г: 32,740 млрд руб

Выручка 2022г: 80,556 млрд руб

Выручка 6 мес 2023г: 32,769 млрд руб

Выручка 2023г: 88,791 млрд руб

Прибыль 6 мес 2017г: 1,214 млрд руб

Прибыль 2017г: 7,893 млрд руб

Убыток 6 мес 2018г: 1,891 млрд руб

Убыток 2018г: 700 млн руб

Прибыль 6 мес 2019г: 559 млн руб

Прибыль 2019г: 186 млн руб

Убыток 6 мес 2020г: 1,771 млрд руб

Авто-репост. Читать в блоге >>> Казаньоргсинтез / ОргСинтез – рсбу/ мсфо

Казаньоргсинтез / ОргСинтез – рсбу/ мсфо

1 785 114 000 обыкновенных акций = 184,581 млрд руб

119 596 000 привилегированных акций = 3,057 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=938&type=1

Капитализация на 25.03.2024г: 187,638 млрд руб

Общий долг на 31.12.2019г: 6,766 млрд руб/ мсфо 7,390 млрд руб

Общий долг на 31.12.2020г: 8,928 млрд руб/ мсфо 9,575 млрд руб

Общий долг на 31.12.2021г: 25,623 млрд руб/ мсфо не опубликован

Общий долг на 31.12.2022г: 15,784 млрд руб/ мсфо не опубликован

Общий долг на 31.12.2023г: 15,131 млрд руб/ мсфо 23,088 млрд руб

Выручка 2019г: 72,440 млрд руб/ мсфо 72,579 млрд руб

Выручка 2020г: 62,793 млрд руб/ мсфо 62,935 млрд руб

Выручка 2021г: 106,389 млрд руб/ мсфо компанией не опубликован

Выручка 2022г: 115,414 млрд руб/ мсфо компанией не опубликован

Выручка 2023г: 99,451 млрд руб/ мсфо 99,558 млрд руб

Прибыль 2018г: 19,913 млрд руб/ Прибыль мсфо 20,083 млрд руб

Прибыль 2019г: 11,638 млрд руб/ Прибыль мсфо 11,882 млрд руб

Прибыль 2020г: 8,607 млрд руб/ Прибыль мсфо 8,431 млрд руб

Прибыль 2021г: 24,871 млрд руб/ мсфо компанией не опубликован

Прибыль 2022г: 27,342 млрд руб/ мсфо компанией не опубликован

1 кв 2023г: рсбу не опубликован

Прибыль 6 мес 2023г: 11,739 млрд руб/ Прибыль мсфо 9,876 млрд руб

Прибыль 9 мес 2023г: 16,786 млрд руб

Прибыль 2023г: 20,597 млрд руб/ Прибыль мсфо 15,890 млрд руб

disclosure.skrin.ru/disclosure_docs/1658008723/0a12b97c9b5a4e3393c90def7539f7a2/%D0%9F%D0%90%D0%9E%20%D0%9A%D0%B0%D0%B7%D0%B0%D0%BD%D1%8C%D0%BE%D1%80%D0%B3%D1%81%D0%B8%D0%BD%D1%82%D0%B5%D0%B7_%D1%80%D0%B0%D1%81%D0%BA%D1%80%D1%8B%D0%B2%D0%B0%D0%B5%D0%BC%D1%8B%D0%B9%20%D0%9C%D0%A1%D0%A4%D0%9E%20%D0%9E%D1%82%D1%87%D0%B5%D1%82_2023.pdf

disclosure.skrin.ru/disclosure_docs/1658008723/c3972375b2264be9bc4794e1cefc1117/%D0%9F%D0%90%D0%9E%20%D0%9A%D0%B0%D0%B7%D0%B0%D0%BD%D1%8C%D0%BE%D1%80%D0%B3%D1%81%D0%B8%D0%BD%D1%82%D0%B5%D0%B7%20%D0%93%D0%91%D0%9E%20%D0%B7%D0%B0%202023%20%D0%B3%D0%BE%D0%B4.pdf

e-disclosure.ru/portal/files.aspx?id=938&type=3

www.audit-it.ru/buh_otchet/1658008723_pao-organicheskiy-sintez

Казаньоргсинтез / Оргсинтез – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивид. * Обыкн.акц. * Прив.акц.

2023 год * 00.05.2024 * 00.07.2024 * 16,274 млрд руб * 6,8000 руб * 0,25 руб – Прогноз

2022 год * 26.05.2023 * 11.07.2023 * 16,274 млрд руб * 9,1000 руб * 0,25 руб

2021 год * 24.05.2022 * 11.07.2022 ** 7,124 млрд руб * 3,9741 руб * 0,25 руб

6 м 2021 * 06.08.2021 * 20.09.2021 * 10,285 млрд руб * 5,7450 руб * 0,25 руб

2020 год * 22.03.2021 * 06.05.2021 ** 6,028 млрд руб * 3,3600 руб * 0,25 руб

2019 год * 16.03.2020 * 06.05.2020 ** 8,147 млрд руб * 4,5468 руб * 0,25 руб

2018 год * 19.03.2019 * 06.05.2019 * 13,940 млрд руб * 7,7920 руб * 0,25 руб

www.e-disclosure.ru/portal/company.aspx?id=938

www.sibur.ru/kazanorgsintez/ru/shareholders/dividends/

Etalon Group plc (АФК Система 48,8%) — Убыток 2023г: 3.370 млрд руб против прибыли 13,001 млрд руб г/г.

Etalon Group plc (АФК Система 48,8%) — Убыток 2023г: 3.370 млрд руб против прибыли 13,001 млрд руб г/г.

Etalon Group PLC (АФК Система 48,8%) — мсфо

383 445 362 обыкновенных акций

Free-float: 35,2%

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1826641 стр.9

www.e-disclosure.ru/portal/files.aspx?id=38096&type=14

Капитализация на 25.03.2024г: 35,998 млрд руб

Общий долг на 31.12.2019г: 118,768 млрд руб

Общий долг на 31.12.2020г: 135,446 млрд руб

Общий долг на 31.12.2021г: 160,738 млрд руб

Общий долг на 31.12.2022г: 173,856 млрд руб

Общий долг на 31.12.2023г: 189,500 млрд руб

Выручка 2018г: 72,327 млрд руб

Выручка 6 мес 2019г: 39,562 млрд руб

Выручка 2019г: 84,330 млрд руб

Выручка 6 мес 2020г: 30,868 млрд руб

Выручка 2020г: 78,655 млрд руб

Выручка 6 мес 2021г: 39,884 млрд руб

Выручка 2021г: 87,138 млрд руб

Выручка 6 мес 2022г: 32,740 млрд руб

Выручка 2022г: 80,556 млрд руб

Выручка 6 мес 2023г: 32,769 млрд руб

Выручка 2023г: 88,791 млрд руб

Прибыль 6 мес 2017г: 1,214 млрд руб

Прибыль 2017г: 7,893 млрд руб

Убыток 6 мес 2018г: 1,891 млрд руб

Убыток 2018г: 700 млн руб

Прибыль 6 мес 2019г: 559 млн руб

Прибыль 2019г: 186 млн руб

Убыток 6 мес 2020г: 1,771 млрд руб

Прибыль 2020г: 2,036 млрд руб

Прибыль 6 мес 2021г: 1,295 млрд руб

Прибыль 2021г: 3,007 млрд руб

Прибыль 6 мес 2022г: 11,672 млрд руб

Прибыль 2022г: 13,001 млрд руб

Убыток 6 мес 2023г: 2,119 млрд руб

Убыток 2023г: 3.370 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=38096&type=4

www.etalongroup.com/investor-relations/presentations/

Etalon Group PLC – Дивидендная история

Период * Объявлены * Реестр дата * Дивиденд

2022 год * 00.05.2023 *дивиденды не выплачивать

2021 год * 04.05.2022 *дивиденды не выплачивать

2020 год * 27.09.2021 * 10.12.2021 ** 9,39 руб

2019 год * 20.07.2020 * 20.11.2020 ** 12,00 руб

2018 год * 28.04.2019 * 30.08.2019 ** $0,19

2017 год * 00.00.2018 * 10.08.2018 ** $0,18

6 м 2017 * 00.00.2017 * 17.11.2017 ** $0,04

www.e-disclosure.ru/portal/company.aspx?id=38096

Etalon Group plc (АФК Система 48,8%) — мсфо

Etalon Group plc (АФК Система 48,8%) — мсфо

383 445 362 обыкновенных акций

Free-float: 35,2%

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1826641 стр.9

Капитализация на 25.03.2024г: 35,998 млрд руб

Общий долг на 31.12.2019г: 118,768 млрд руб

Общий долг на 31.12.2020г: 135,446 млрд руб

Общий долг на 31.12.2021г: 160,738 млрд руб

Общий долг на 31.12.2022г: 173,856 млрд руб

Общий долг на 31.12.2023г: 189,500 млрд руб

Выручка 2018г: 72,327 млрд руб

Выручка 6 мес 2019г: 39,562 млрд руб

Выручка 2019г: 84,330 млрд руб

Выручка 6 мес 2020г: 30,868 млрд руб

Выручка 2020г: 78,655 млрд руб

Выручка 6 мес 2021г: 39,884 млрд руб

Выручка 2021г: 87,138 млрд руб

Выручка 6 мес 2022г: 32,740 млрд руб

Выручка 2022г: 80,556 млрд руб

Выручка 6 мес 2023г: 32,769 млрд руб

Выручка 2023г: 88,791 млрд руб

Прибыль 6 мес 2017г: 1,214 млрд руб

Прибыль 2017г: 7,893 млрд руб

Убыток 6 мес 2018г: 1,891 млрд руб

Убыток 2018г: 700 млн руб

Прибыль 6 мес 2019г: 559 млн руб

Прибыль 2019г: 186 млн руб

Убыток 6 мес 2020г: 1,771 млрд руб

Прибыль 2020г: 2,036 млрд руб

Прибыль 6 мес 2021г: 1,295 млрд руб

Прибыль 2021г: 3,007 млрд руб

Прибыль 6 мес 2022г: 11,672 млрд руб

Прибыль 2022г: 13,001 млрд руб

Убыток 6 мес 2023г: 2,119 млрд руб

Убыток 2023г: 3.370 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=38096&type=4

www.etalongroup.com/investor-relations/presentations/

Etalon Group plc – Дивидендная история

Период * Объявлены * Реестр дата * Дивиденд

2022 год * 00.05.2023 *дивиденды не выплачивать

2021 год * 04.05.2022 *дивиденды не выплачивать

2020 год * 27.09.2021 * 10.12.2021 ** 9,39 руб

2019 год * 20.07.2020 * 20.11.2020 * 12,00 руб

2018 год * 28.04.2019 * 30.08.2019 ** $0,19

2017 год * 00.00.2018 * 10.08.2018 ** $0,18

6 м 2017 * 00.00.2017 * 17.11.2017 ** $0,04

www.e-disclosure.ru/portal/company.aspx?id=38096 ПАО «Орскнефтеоргсинтез» — Выкуп акций: 2311 руб/ ао; 1989 руб/ ап.

ПАО «Орскнефтеоргсинтез» — Выкуп акций: 2311 руб/ ао; 1989 руб/ ап.

26.12.2023 08:01

ПАО «Орскнефтеоргсинтез»

2.5. Дата окончания приема бюллетеней для голосования (в случае проведения общего собрания в форме заочного голосования): 30 января 2024 г.

2.6. Дата, на которую определяются (фиксируются) лица, имеющие право на участие в общем собрании участников (акционеров) эмитента: 05 января 2024 г.

2.13. Сведения о цене выкупа эмитентом акций: 2 311 (Две тысячи триста одиннадцать) рублей за одну обыкновенную акцию и 1 989 (Одна тысяча девятьсот восемьдесят девять) рублей за одну привилегированную акцию.

2.15. Дата окончания срока, установленного для предъявления требований акционеров о выкупе эмитентом принадлежащих им акций: 15 марта 2024 г.

www.e-disclosure.ru/portal/event.aspx?EventId=wttOXpftyk-CSIW7-CpE49-AQ-B-B

Орскнефтеоргсинтез/ Орский НПЗ — мощность завода по переработке нефти составляет 6,6 млн тонн в год. В состав предприятия входят 4 установки первичной переработки нефти, 2 установки каталитического риформинга. Набор технологических процессов позволяет выпускать около 30-ти видов различной продукции: автобензины, дизельное топливо, масла, авиакеросин, битум, мазут.

Орскнефтеоргсинтез/ Орский НПЗ — мощность завода по переработке нефти составляет 6,6 млн тонн в год. В состав предприятия входят 4 установки первичной переработки нефти, 2 установки каталитического риформинга. Набор технологических процессов позволяет выпускать около 30-ти видов различной продукции: автобензины, дизельное топливо, масла, авиакеросин, битум, мазут.

Орский НПЗ основан 24 декабря 1935 года, в городе Орск, Оренбургская область.

Является дочерним предприятием АО «Фортеинвест», одного из ключевых предприятий в промышленном блоке группы «САФМАР» предпринимателя Михаила Гуцериева.

www.kommersant.ru/doc/2773492

Орскнефтеоргсинтез/ Орский НПЗ (АО «ФортеИнвест»)

Номинал 0,2 руб

3 575 615 обыкновенных акций = 8,263 млрд руб (по цене выкупа акций)

1 919 870 привилегированны акций = 3,819 млрд руб (по цене выкупа акций)

www.e-disclosure.ru/portal/files.aspx?id=931&type=1

Чистые активы на 31.12.2020 составили 3,688 млрд руб.

Чистые активы на 31.12.2021 составили 1,043 млрд руб.

Чистые активы на 31.12.2022 составили 9,500 млрд руб.

Чистые активы на 31.12.2023 составили 8,938 млрд руб.

Общий долг на 31.12.2019г: 62,601 млрд руб

Общий долг на 31.12.2020г: 80,903 млрд руб

Общий долг на 31.12.2021г: 91,076 млрд руб

Общий долг на 31.12.2022г: 103,477 млрд руб

Общий долг на 31.12.2023г: 130,324 млрд руб

Выручка 2019г: 12,543 млрд руб

Выручка 9 мес 2020г: 8,719 млрд руб

Выручка 2020г: 11,086 млрд руб

Выручка 9 мес 2021г: 8,509 млрд руб

Выручка 2021г: 14,280 млрд руб

Выручка 9 мес 2022г: 16,267 млрд руб

Выручка 2022г: 21,282 млрд руб

Выручка 1 кв 2023г: 5,385 млрд руб

Выручка 6 мес 2023г: 10,987 млрд руб

Выручка 9 мес 2023г: 16,889 млрд руб

Выручка 2023г: 22,833 млрд руб

Прибыль 9 мес 2019г: 1,916 млрд руб

Прибыль 2019г: 2,836 млрд руб

Убыток 9 мес 2020г: 15,206 млрд руб

Убыток 2020г: 12,129 млрд руб

Убыток 9 мес 2021г: 763,06 млн руб

Убыток 2021г: 2,643 млрд руб

Убыток 1 кв 2022г: 7,924 млрд руб

Прибыль 6 мес 2022г: 21,232 млрд руб

Прибыль 9 мес 2022г: 16,964 млрд руб

Прибыль 2022г: 3,877 млрд руб

Убыток 1 кв 2023г: 5,398 млрд руб

Убыток 6 мес 2023г: 13,369 млрд руб

Убыток 9 мес 2023г: 21,685 млрд руб

Убыток 2023г: 15,041 млрд руб

www.e-disclosure.ru/portal/company.aspx?id=931

www.ornpz.ru/

Орскнефтеоргсинтез – Дивидендная история

Период * Объявлены * Реестр дата * Обыкн.акц. * Привилег.акц

2022 год * 23.05.2023 * 00.00.0000 * не платить * не платить

2021 год * 24.05.2022 * 00.00.0000 * не платить * не платить

2020 год * 25.05.2021 * 05.07.2021 * не платить * 2,51 руб

www.e-disclosure.ru/portal/company.aspx?id=931 Банк Приморье – Дивидендная история

Банк Приморье – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивиден. * Дивиденды

2023 год * 25.03.2024 * 06.05.2024 * 500,00 млн руб * 2000 руб

2022 год * 20.03.2022 * 02.05.2023 * 600,00 млн руб * 2400 руб

6 м 2022 * 02.09.2022 * 11.10.2022 * 600,00 млн руб * 2400 руб

2021 год * 18.04.2022 * 30.05.2021 * 327,50 млн руб * 1310 руб

2020 год * 12.04.2021 * 25.05.2021 * 225,25 млн руб ** 901 руб

2019 год * 12.05.2020 * 29.06.2020 * 200,00 млн руб ** 800 руб

2018 год * 08.04.2019 * 27.05.2019 * 250,00 млн руб * 1000 руб

e-disclosure.ru/portal/company.aspx?id=2839

У «Беларуськалия» новые проблемы.

И в этом году они не закончатся.

23.03.2024, 15:32 7,758

Цены на калий снижались весь прошлый год. И в этом году лучше тоже не станет. Судя по всему, станет хуже. По крайней мере на это намекают свежие данные китайской статистики.

Об этом — в новом выпуске программы «Оптимум» на ютуб-канале «Белорусы и рынок».

За первые два месяца этого года Китай увеличил покупку калийных удобрений на четверть. Это если считать в тоннах. А вот если считать в деньгах, то цена закупки этих удобрений, наоборот, стала на треть меньше. Объемы покупки выросли, а расходы на их покупку, наоборот, уменьшились. Всего за январь-февраль Китай купил 2,64 млн тонн калия на сумму 832 млн долларов.

На самом деле ничего удивительного в том, что Китай покупает больше, а тратит при этом меньше. Сейчас Китай покупает калий по 316 долларов за тонну. А год назад цена была 590 долларов за тонну.

Но даже эта новая цена, которая почти в два раза ниже прошлогодней, все равно выше средней цены мирового рынка. И это плохая новость для «Беларуськалия». Потому что это означает, что, скорее всего, цены будут и дальше снижаться.

Потому что калийный рынок устроен очень специфически. Китай и Индия — это два самых крупных покупателя калия. Эти страны заключают долгосрочные контракты на поставку удобрений по фиксированной цене. И потом эта цена становится ориентиром для всех остальных покупателей.

При этом, поскольку Китай — это самый крупный покупатель калийных удобрений в мире, поскольку он договаривается о покупке сразу очень крупных партий, то для него действует приличная скидка. Цена для Китая обычно ниже, чем для всех остальных покупателей.

Если с середины прошлого года Китай покупал удобрения по 307 долларов за тонну, то средняя мировая цена колебалась в районе 350. Но с конца года ситуация стала меняться. Цены на удобрения пошли вниз. Одна из причин, кстати, агрессивный демпинг со стороны Беларуси.

К марту средняя стоимость тонны калия снизилась на 40 долларов, по сравнению с ноябрем. И если Китай покупает удобрения по 316 долларов, то мировая цена в феврале была 290.

А это значит, что сейчас Китай будет добиваться снижения цены в рамках долгосрочных контрактов. И, скорее всего, добьется. Потому что дефицита удобрений на рынке нет, а спрос растет медленнее, чем предложение. А если упадет цена для Китая, то упадет цена и для остальных.

Причем Беларусь, скорее всего, не сможет сыграть на своем фирменном принципе «объемы превыше цены». Не сможет компенсировать снижение цены увеличением продаж. Потому что все преимущества принципа «объем превыше цены» Беларусь уже использовала в прошлом году.

По крайней мере ростом спроса в Китае в начале этого года воспользоваться не получилось. За два месяца Беларусь поставила в Китай около 450 тыс. тонн калия на 142 Млн долларов. В тоннах объем поставок примерно соответствует прошлогоднему. Так что «Беларуськалий» с первого места по объемам поставки удобрений в Китай, на котором он держался весь прошлый год, переместился на третье. А первые два места заняли Россия и Канада.

Потому что резервов для увеличения производства осталось немного, да и логистика не позволяет сильно разогнаться. Российские железные дороги не резиновые, а других маршрутов, чтобы возить удобрения в Китай, у нас нет. И до конца этого года логистических возможностей больше не станет. Неоткуда им появиться. У «Беларуськалия» новые проблемы.

У «Беларуськалия» новые проблемы.

И в этом году они не закончатся.

23.03.2024, 15:32 7,758

Цены на калий снижались весь прошлый год. И в этом году лучше тоже не станет. Судя по всему, станет хуже. По крайней мере на это намекают свежие данные китайской статистики.

Об этом — в новом выпуске программы «Оптимум» на ютуб-канале «Белорусы и рынок».

За первые два месяца этого года Китай увеличил покупку калийных удобрений на четверть. Это если считать в тоннах. А вот если считать в деньгах, то цена закупки этих удобрений, наоборот, стала на треть меньше. Объемы покупки выросли, а расходы на их покупку, наоборот, уменьшились. Всего за январь-февраль Китай купил 2,64 млн тонн калия на сумму 832 млн долларов.

На самом деле ничего удивительного в том, что Китай покупает больше, а тратит при этом меньше. Сейчас Китай покупает калий по 316 долларов за тонну. А год назад цена была 590 долларов за тонну.

Но даже эта новая цена, которая почти в два раза ниже прошлогодней, все равно выше средней цены мирового рынка. И это плохая новость для «Беларуськалия». Потому что это означает, что, скорее всего, цены будут и дальше снижаться.

Потому что калийный рынок устроен очень специфически. Китай и Индия — это два самых крупных покупателя калия. Эти страны заключают долгосрочные контракты на поставку удобрений по фиксированной цене. И потом эта цена становится ориентиром для всех остальных покупателей.

При этом, поскольку Китай — это самый крупный покупатель калийных удобрений в мире, поскольку он договаривается о покупке сразу очень крупных партий, то для него действует приличная скидка. Цена для Китая обычно ниже, чем для всех остальных покупателей.

Если с середины прошлого года Китай покупал удобрения по 307 долларов за тонну, то средняя мировая цена колебалась в районе 350. Но с конца года ситуация стала меняться. Цены на удобрения пошли вниз. Одна из причин, кстати, агрессивный демпинг со стороны Беларуси.

К марту средняя стоимость тонны калия снизилась на 40 долларов, по сравнению с ноябрем. И если Китай покупает удобрения по 316 долларов, то мировая цена в феврале была 290.

А это значит, что сейчас Китай будет добиваться снижения цены в рамках долгосрочных контрактов. И, скорее всего, добьется. Потому что дефицита удобрений на рынке нет, а спрос растет медленнее, чем предложение. А если упадет цена для Китая, то упадет цена и для остальных.

Причем Беларусь, скорее всего, не сможет сыграть на своем фирменном принципе «объемы превыше цены». Не сможет компенсировать снижение цены увеличением продаж. Потому что все преимущества принципа «объем превыше цены» Беларусь уже использовала в прошлом году.

По крайней мере ростом спроса в Китае в начале этого года воспользоваться не получилось. За два месяца Беларусь поставила в Китай около 450 тыс. тонн калия на 142 Млн долларов. В тоннах объем поставок примерно соответствует прошлогоднему. Так что «Беларуськалий» с первого места по объемам поставки удобрений в Китай, на котором он держался весь прошлый год, переместился на третье. А первые два места заняли Россия и Канада.

Потому что резервов для увеличения производства осталось немного, да и логистика не позволяет сильно разогнаться. Российские железные дороги не резиновые, а других маршрутов, чтобы возить удобрения в Китай, у нас нет. И до конца этого года логистических возможностей больше не станет. Неоткуда им появиться.

Росагролизинг — Прибыль рсбу 2023г: 3,092 млрд руб/ Прибыль мсфо 2023г: 4,149 млрд руб

Росагролизинг — Прибыль рсбу 2023г: 3,092 млрд руб/ Прибыль мсфо 2023г: 4,149 млрд руб АО «Росагролизинг» – российская агропромышленная лизинговая компания с государственным участием в уставном капитале, 100% принадлежит Минсельхоз РФ. Основная деятельность — финансовая аренда (лизинг) оборудования и техники хозяйствующим субъектам (отечественным сельхозтоваропроизводителям), действующим в сфере агропромышленного комплекса и его отраслях (резидентам РФ).

АО «Росагролизинг» – российская агропромышленная лизинговая компания с государственным участием в уставном капитале, 100% принадлежит Минсельхоз РФ. Основная деятельность — финансовая аренда (лизинг) оборудования и техники хозяйствующим субъектам (отечественным сельхозтоваропроизводителям), действующим в сфере агропромышленного комплекса и его отраслях (резидентам РФ).

Росагролизинг

Номинал 500 руб

250 076 985 обыкновенных акций

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1780742

www.e-disclosure.ru/portal/files.aspx?id=1607&type=1

Общий долг на 31.12.2019г: 15,576 млрд руб/ мсфо 2,220 млрд руб

Общий долг на 31.12.2020г: 11,506 млрд руб/ мсфо 11,536 млрд руб

Общий долг на 31.12.2021г: 30,996 млрд руб/ мсфо 31,681 млрд руб

Общий долг на 31.12.2022г: 57,236 млрд руб/ мсфо 47,246 млрд руб

Общий долг на 31.12.2023г: 82,599 млрд руб/ мсфо 82,552 млрд руб

Выручка 2019г: 2,750 млрд руб/ мсфо 2,167 млрд руб

Выручка 1 кв 2020г: 658,31 млн руб

Выручка 6 мес 2020г: 1,308 млрд руб/ мсфо 1,225 млрд руб

Выручка 9 мес 2020г: 1,997 млрд руб

Выручка 2020г: 2,759 млрд руб/ мсфо 3,047 млрд руб

Выручка 1 кв 2021г: 1,056 млрд руб

Выручка 6 мес 2021г: 2,202 млрд руб/ мсфо 2,066 млрд руб

Выручка 9 мес 2021г: 3,614 млрд руб

Выручка 2021г: 5,394 млрд руб/ мсфо 4,665 млрд руб

Выручка 1 кв 2022г: 2,027 млрд руб

Выручка 6 мес 2022г: 4,367 млрд руб/ мсфо 4,306 млрд руб

Выручка 9 мес 2022г: 6,994 млрд руб

Выручка 2022г: 10,022 млрд руб/ мсфо 9,043 млрд руб

Выручка 1 кв 2023г: 3,262 млрд руб

Выручка 6 мес 2023г: 6,895 млрд руб/ мсфо 6,214 млрд руб

Выручка 9 мес 2023г: 11,090 млрд руб

Выручка 2023г: 15,812 млрд руб/ мсфо 14,259 млрд руб

Прибыль 6 мес 2019г: 560,29 млн руб/ Прибыль мсфо 866,19 млн руб

Прибыль 9 мес 2019г: 574,33 млн руб

Прибыль 2019г: 616,79 млн руб/ Прибыль мсфо 999,85 млн руб

Прибыль 1 кв 2020г: 212,43 млн руб

Прибыль 6 мес 2020г: 414,05 млн руб/ Прибыль мсфо 610,61 млн руб

Прибыль 9 мес 2020г: 637,87 млн руб

Прибыль 2020г: 753,07 млн руб/ Прибыль мсфо 1,157 млрд руб

Прибыль 1 кв 2021г: 332,49 млн руб

Прибыль 6 мес 2021г: 445,47 млн руб/ Прибыль мсфо 560,35 млн руб

Прибыль 9 мес 2021г: 2,177 млрд руб

Прибыль 2021г: 3,067 млрд руб/ Прибыль мсфо 2,504 млрд руб

Прибыль 1 кв 2022г: 521,56 млн руб

Прибыль 6 мес 2022г: 1,026 млрд руб/ Прибыль мсфо 1,353 млрд руб

Прибыль 9 мес 2022г: 4,712 млрд руб

Прибыль 2022г: 2,442 млрд руб/ Прибыль мсфо 2,587 млрд руб

Прибыль 1 кв 2023г: 1,528 млрд руб

Прибыль 6 мес 2023г: 1,968 млрд руб/ Прибыль мсфо 1,849 млрд руб

Прибыль 9 мес 2023г: 2,776 млрд руб

Прибыль 2023г: 3,092 млрд руб/ Прибыль мсфо 4,149 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=1607&type=4

www.rosagroleasing.ru/company/smi/

Росагролизинг – Дивидендная история

Период * Объявлены * Реестр дата * Дивиденды

2022 год * 05.06.2023 * дивиденды не выплачивать

2021 год * 10.06.2022 * дивиденды не выплачивать

2020 год * 10.06.2021 * дивиденды не выплачивать

2019 год * 30.09.2020 * дивиденды не выплачивать

www.e-disclosure.ru/portal/company.aspx?id=1607 Синтетические бриллианты в центре внимания.

Синтетические бриллианты в центре внимания.

MARCH 21, 2024 |

«Для безымянного пальца, для каждого пальца, я кладу их везде… Бриллианты, бриллианты, бриллианты, бриллианты», — поет разнообразная и поразительно красивая группа моделей, актеров и модных инфлюенсеров под джазовую музыку и слова «Любовь и счастье» на заднем плане.

Любви и счастья никогда не бывает достаточно, продолжает реклама, и «ни один бриллиант не может быть одним» является ее основным посылом. «Лучшая подруга девушки?» — спрашивает Памела Андерсон, и «бриллианты для всех» и «по всем правильным причинам» — следует ответ, прежде чем культовый креативный директор журнала Vogue Грейс Коддингтон заключает: «Бриллианты для всех», а слоган раскрывается: «Пандора: выращенные в лаборатории бриллианты».

Для многих агрессивное продвижение Pandora в лабораторное пространство в течение последних двух лет является признаком грядущих событий.

Отрасль вступает в новую фазу, в которой коллекции модных ювелирных изделий и развитие брендов будут стимулировать рост, отмечают несколько отраслевых консультантов и руководителей.

«Вы видите гораздо больше модных продуктов, в то время как раньше они были в значительной степени сосредоточены на свадебных украшениях», — отмечает Шерри Смит, директор по развитию бизнеса в Edge Retail Academy, консалтинговой компании ювелирной промышленности.

В то время как свадебный сегмент был благом для выращенного в лаборатории рынка в течение последних трех лет, стимулируя продажи в период гиперпринятия розничными ювелирами, мода вот-вот взорвется, предсказывает Амиш Шах, основатель оптовой компании Altr Created Diamonds.

Марти Гурвиц, генеральный директор MVI Marketing, согласен с этим. «Розничные продавцы, которые сегодня добиваются наибольшего успеха с выращенными в лаборатории ювелирными изделиями, не просто придерживаются свадебных украшений, они занимаются изысканными модными украшениями», — объясняет Гурвиц, чья компания предлагает консалтинговые услуги в этой сфере. «Существует ограниченное количество ювелирных украшений, выращенных в лаборатории, но это возможность — предложить коллекцию, а не просто свадебную историю».

Losing its stigma / Потеря клейма

Модный сегмент является естественным домом для выращенного в лаборатории продукта, предполагает Шах. И хотя всплеск свадебных продаж застал некоторых врасплох, похоже, что рынок теперь смещается на свое законное место. Во многом это связано с тем, что осведомленность и интерес потребителей продолжают расти, поскольку большинство розничных продавцов экспериментируют с продуктом, говорит Гурвиц.

В то время как Смит отмечает, что все еще есть пуристы, которые не будут продавать выращенные в лаборатории продукты, Шах утверждает, что продукт избавился от табу, которое с ним ассоциировалось. «Стигмы и споров, которые окружали выращенный в лаборатории продукт три-пять лет назад, больше нет», — говорит Шах. «На самом деле, это становится модным, и если вы посмотрите на мировую экономику и состояние потребителей в США, экономика поддерживает эту категорию больше, чем когда-либо».

Midstream consolidation / Консолидация в середине потока

Выращенные в лаборатории бриллианты предлагают потребителям значительно более низкую цену: 1-каратные изделия продаются со скидкой 76% по сравнению с природными бриллиантами, а 2-каратные — в среднем на 83%, по словам Эдана Голана, владельца Edahn Golan Diamond Research and Data и партнера Tenoris, поставщика аналитики тенденций для ювелирной промышленности.

Это также создало некоторые проблемы для торговли, поскольку оптовые цены на камни весом от 1 до 1,49 карата, выращенные в лаборатории, упали на 60% в 2023 году, в то время как камни весом от 2 до 2,99 карата упали на 65%, показывают данные Голанских высот.

Рост замедлился в 2023 году, как и в других товарных категориях после рекордных продаж в 2021 и 2022 годах, отмечает Смит.

Тем не менее, оптовые цены снизились по мере того, как усовершенствованные технологии увеличивали предложение, и рынок был переполнен алмазными компаниями, стремящимися извлечь выгоду из первоначального роста. Сейчас многих выдавливают. В лабораторных условиях нет места для дилерского рынка, потому что нет достаточной маржи, чтобы все могли прикоснуться к продукту, объясняет Гурвиц.

Это привело к консолидации и некоторым ликвидациям. Возможно, самым громким делом стала компания WD Diamonds, базирующаяся в Вашингтоне, округ Колумбия, в октябре 2023 года подала заявление о банкротстве в соответствии с главой 7. Гурвиц ожидает дальнейшей консолидации в этом году. «Все они пытаются понять, как быть вертикально интегрированными, идти дальше вниз по течению, чтобы вернуть маржу, которую они потеряли», — рассуждает он.

India invests / Индия инвестирует

В настоящее время в мире насчитывается около 72 производителей, большинство из которых находятся в Индии, и более 50 000 камер, производящих в основном алмазы методом химического осаждения из газовой фазы (CVD).

Индия значительно увеличила свои мощности и технические возможности за последние два года, добавляет он. Поставки переместились из Китая, где производители традиционно используют метод высокого давления и высокой температуры (HPHT), в Индию, где CVD получил более широкое распространение.

Индийское правительство взяло на себя обязательство укрепить позиции страны в области выращенного в лаборатории алмаза, символом которого стало то, что премьер-министр Нарендра Моди подарил первой леди США Джилл Байден синтетический бриллиант весом 7,50 карата во время визита в Вашингтон, округ Колумбия, в июне прошлого года.

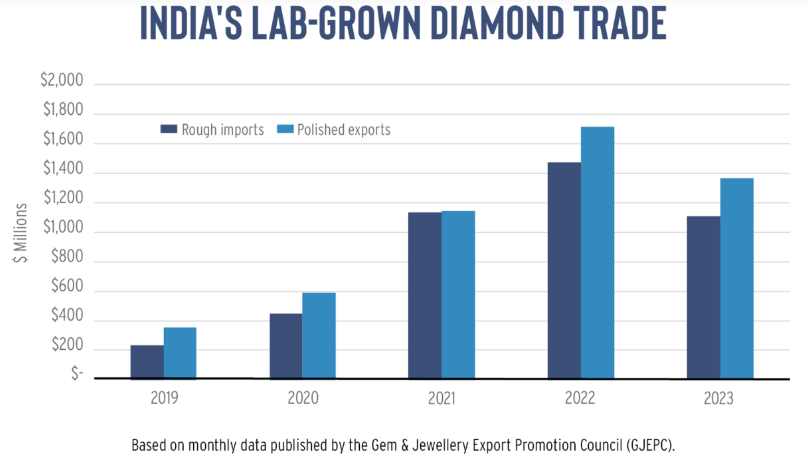

С 2019 по 2022 год товарооборот страны неуклонно рос, но в прошлом году ослаб из-за замедления мировой промышленности (см. график). Импорт необработанного лабораторного сырья сократился на 25% до $238 млн, в то время как экспорт бриллиантов упал на 20% до $1,37 млрд в 2023 году, согласно данным Совета по содействию экспорту драгоценных камней и ювелирных изделий (GJEPC).

Индия выращивает более крупные камни и более высокого качества, чем раньше, и их объемы растут. Сегодня это основной источник товаров CVD весом от 1 до 15 карат, утверждает Шах.

The melee challenge / Испытание ближнего боя

В целом, среди производителей произошло смещение фокуса в сторону более крупных камней, что привело к разрыву в поставках более мелких товаров.

Большая проблема связана с эффективностью огранки и полировки, объясняет Ник Смарт, коммерческий директор Lightbox Jewelry, бренда, принадлежащего De Beers. «По мере того, как вы переходите к более мелким камням, составляющие затрат на огранку и полировку становятся больше», — отмечает он.

Другими словами, более рентабельно производить более крупные камни, особенно при использовании методов выращивания CVD. По этой причине более мелкие из них, как правило, оставляются производителям HPHT, как правило, в Китае, чьи камеры дешевле в эксплуатации и производят алмазы более низкого качества.

«Довольно сложно найти ближний бой с точки зрения действительно откалиброванных качеств, потому что люди сосредоточились на более крупных товарах», — говорит Смарт.

Дефицит становится все более очевидным, поскольку индустрия удваивает ставку на модные украшения, которые больше полагаются на более мелкие бриллианты для своих дизайнов, чем на типичное свадебное предложение. Бренды и розничные продавцы ювелирных изделий также все чаще сомневаются в том, стоит ли закупать HPHT в Китае, где, по их словам, они сталкиваются с проблемами цепочки поставок, особенно на фоне политической напряженности между Китаем и США.

Lightbox ищет возможные решения для поставки высококачественных, отслеживаемых, возобновляемых источников энергии для людей, которые заинтересованы в небольших камнях, сообщает Smart.

продолжение следует