Неплохое описание положения магнита от Велес Капитал, ребята пишут в открытую кстати, можно подписаться на их аналитику.

Магнит опубликовал умеренно слабые финансовые результаты по итогам 1 кв. 2017 г. Инвесторы достаточно болезненно отреагировали на квартальные результаты, что стало причиной снижения стоимости акций на 4% к концу апреля, однако уже к середине мая котировки вернулись к прежним значениям. Существенное падение объемов роста квартальной выручки (г/г), а также ухудшение сопоставимых (LFL) показателей компании объясняется рекордно низкой инфляцией, продолжающимся падением реальных доходов населения, географией ведения бизнеса и частичной потерей выручки в связи с закрытием магазинов формата «У дома» (в рамках программы реновации). Целевой уровень капитальных затраты в связи с обновлением формата «У дома» равен 105 млрд руб. и для обеспечения этих инвестиций менеджменту компании придется увеличить долговую нагрузку ритейлера.

Рост выручки одного из ведущих ритейлеров страны за первые три месяца 2017 г. составил 4,6% (здесь и далее – год к году) против 16,7% за 1 кв. 2016 г. Средний LFL чек за 1 кв. 2017 г. снизился на 0,14%, при этом LFL трафик уменьшился на 4,64%. Падение сопоставимых LFL продаж составило 4,77%.

Показатель EBITDAR вырос на 9,8%, что обусловлено увеличением доли арендуемых площадей. Так, по заявлению руководства, только 20% вновь открываемых магазинов будет принадлежать компании на праве собственности. Рентабельность по EBITDAR увеличилась на 56 бп. Рост EBITDA составил 6,1% (за счет увеличения амортизационных отчислений на 2 млрд руб. г/г).

Чистая прибыль продемонстрировала отрицательную динамику роста (-8,5%). При этом рентабельность по этому показателю уменьшилась на 40 бп.

Несмотря на умеренно слабые результаты за первый квартал, к концу года компания рассчитывает на годовой рост выручки в диапазоне между 9-13%. Мы более осторожны в прогнозах и считаем, что к концу года темп роста выручки составит 11,5%. Таким образом, прогнозируемая на конец 2017 г. выручка составит 1 199 млрд руб.

Всего за 1 кв. компания открыла (net) 250 магазинов, увеличив количество торговых площадей до 5,15 млн кв. м. 188 из вновь открытых магазинов (net) принадлежат формату «У дома». В прошлом году компании удалось открыть (net) 927 магазинов этого формата. В этом году планируется открыть (net) 1700 магазинов «У дома». Напомним, что магазины этого формата генерируют около 74% общей выручки компании.

В 2017 г. компания планирует обновить 2000 магазинов данного формата (с начала года уже было обновлено 454 магазина). По заявлениям представителей ритейлера, обновленный магазин формата «У дома» генерирует, в среднем, на 11-14% больше выручки.

Вместе с тем мы можем наблюдать значительную разницу в динамике роста торговых площадей и динамике роста выручки: 4 пп за 1 кв. 2016 против 9 пп за 1 кв. 2017 г.

Макроэкономическая ситуация. Резкое падение темпов роста выручки компании объясняется рекордным замедлением роста продовольственных цен, продолжающимся падением реальных доходов населения, а также закрытием части магазинов ритейлера в связи с программой по обновлению формата «У дома».

По нашему мнению, существенное влияние на финансовые показатели ритейлера продолжает оказывать географическая структура его бизнеса. Так, на долю ЦФО и СЗФО (регионов-лидеров по темпам роста реальных зарплат в 2016 г.) приходится всего около 37% процентов всех магазинов компании. Также, по нашему мнению, значительное давление на финансовые показатели компании оказывает конкуренция с локальными ритейлерами.

Финансовая модель. В связи с масштабной программой обновления магазинов формата «У дома», а также планами компании по расширению бизнеса, мы прогнозируем значительный объем капитальных инвестиций в ближайшие 5 лет. Целевой уровень CAPEX на конец года (по заявлению менеджмента компании) составляет 105 млрд руб. Для корректного учета влияния капитальных затрат на денежный поток ритейлера мы использовали 6-летний прогноз в рамках финансовой модели.

Значительные капитальные инвестиции будут финансироваться за счет привлечения долгосрочного финансирования. На данный момент показатель ЧД/EBITDA компании равен 1, однако, по заявлению представителей ритейлера, значение этого показателя в пределах 1,2 – 1,3 может быть приемлемо для компании.

Рост в постпрогнозный период. Согласно нашим расчетам, основанным на оценках Министерства экономического развития и прогнозе Всемирного банка, рост компании в постпрогнозный период составит 6,1%, что соответствует целевому уровню инфляции 4%.

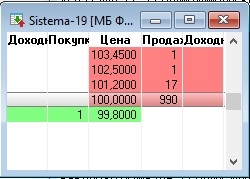

Оценка акций (DCF и рыночные мультипликаторы). По нашим расчетам, целевая цена акций Магнита на сегодня составляет 10 330 руб. Мы рекомендуем ПОКУПАТЬ бумаги компании с 11,9% потенциалом роста. С точки зрения рыночных мультипликаторов EV/EBITDA и P/E, бумаги ритейлера торгуются на сопоставимом уровне с отечественными конкурентами. При этом бумаги компании недооценены по сравнению с игроками, представленными на развивающихся рынках (бразильская розница была исключена из отчета в связи с нестабильной экономической ситуацией в стране).

Дивидендная доходность бумаги. По заявлению руководства компании, в 2017 г. ритейлер направит на дивиденды не менее 30 млрд руб. На текущий момент дивидендная доходность акций Магнита равна 3% (или 278,1 руб. на бумагу).

Прогноз. Несмотря на утверждения руководства относительно роста выручки обновленных магазинов формата «У дома» на 11-14%, сейчас, по нашему мнению, рано судить об успешности программы реновации данного формата в целом (который, напомним, генерирует 74% всей выручки ритейлера). До реального подтверждения успеха программы обновления магазинов «У дома» (результаты за 2 кв. 2017 г. будут опубликованы 21 июля) мы закладываем консервативные предпосылки относительно темпов роста выручки компании. С позиции рыночной стоимости акций до момента выхода операционных данных за полугодие мы не ожидаем существенного роста котировок акций Магнита.