а что там с национализацией вагонов или что-то вроде того? Чем закончилась эпопея или она ещё длится?

Виктор Петров, там речь про платформы, где танки можно перевозить — они у Лисина были, но он их уже продал))

а что там с национализацией вагонов или что-то вроде того? Чем закончилась эпопея или она ещё длится?

Мазепин просит снизить налоги для производителей удобрений

Интересная новость проскочила 5 мая:

«Российские производители минеральных удобрений просят временно снизить ставку НДС с 20 до 10 процентов. Об этом сообщает ТАСС со ссылкой на письмо комиссии РСПП по производству и рынку удобрений ответственным министерствам.

В письме указывается, что экспортная выручка компаний снизилась из-за санкций Запада от 15 до 70 процентов. В связи с переориентацией производителей удобрений на внутренний рынок комиссия просит рассмотреть возможность временного снижения НДС до 10 процентов

Эту идею озвучила комиссия РСПП по производству и рынку удобрений во главе с Дмитрием Мазепиным, владельцем «Уралхима»»

Бедные, бедные производители удобрений.

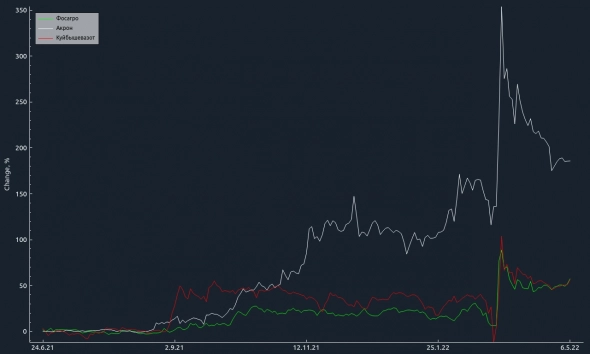

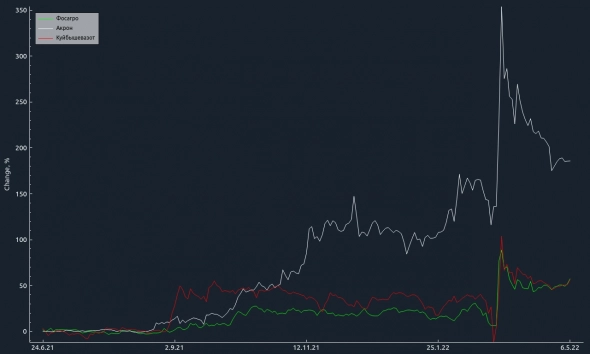

Вот например динамика их акций за год — дешевый газ по внутренним цена и рекордные цены на удобрения позволили нарастить чистую прибыль в РАЗЫ вместе с дивидендами.

Авто-репост. Читать в блоге >>>

Олег Кузьмичев, стало быть не все так хорошо у производителей удобрений?

Globaltrans — доедут ли полувагоны до дивидендов

НМТП — есть ли перспективы у российского нефтеналива?

Интер РАО — укрупнение впереди или назад в РАО ЕЭС

Но сегодняшний мир меняется очень быстро, поэтому буду раз в месяц делать апдейт/комментарии по новостям и ситуации на рынках у данных компаний.

Globaltrans — доедут ли полувагоны до дивидендов

НМТП — есть ли перспективы у российского нефтеналива?

Интер РАО — укрупнение впереди или назад в РАО ЕЭС

Но сегодняшний мир меняется очень быстро, поэтому буду раз в месяц делать апдейт/комментарии по новостям и ситуации на рынках у данных компаний.

Сейчас отчитываются европейские нефтегазовые мейджоры за 1 квартал 2022 года — все у них хорошо, нефть по 110, рекордные прибыли и FCF. Также рекордные списания в российские активы — посмотрим, что там происходит и сколько они списывают денег при выходе из наших компаний.

Но для начала — сравнение динамики американских, европейских и российских мейджоров за полгода, пока растет нефть.

Видно, что европейские нефтегазовые компании (ВР, Total, Shell) — запаздывают с ростом, особенно после роста нефти и даты начала СВО. Причина — в российских инвестициях, которые надо списывать. Посмотрим, что там внутри и пробежимся по свежим отчетам. Также я прослушал все 3 телеконференции с менеджментом и выписал оттуда интересные моменты.

Стоит отметить, что европейские нефтегазовые компании сильны в переработке нефти (покупали сырую нефть у России/Норвегии и продавали дизель/бензин).

Сейчас отчитываются европейские нефтегазовые мейджоры за 1 квартал 2022 года — все у них хорошо, нефть по 110, рекордные прибыли и FCF. Также рекордные списания в российские активы — посмотрим, что там происходит и сколько они списывают денег при выходе из наших компаний.

Но для начала — сравнение динамики американских, европейских и российских мейджоров за полгода, пока растет нефть.

Видно, что европейские нефтегазовые компании (ВР, Total, Shell) — запаздывают с ростом, особенно после роста нефти и даты начала СВО. Причина — в российских инвестициях, которые надо списывать. Посмотрим, что там внутри и пробежимся по свежим отчетам. Также я прослушал все 3 телеконференции с менеджментом и выписал оттуда интересные моменты.

Стоит отметить, что европейские нефтегазовые компании сильны в переработке нефти (покупали сырую нефть у России/Норвегии и продавали дизель/бензин).

Мазепин просит снизить налоги для производителей удобрений

Интересная новость проскочила 5 мая:

«Российские производители минеральных удобрений просят временно снизить ставку НДС с 20 до 10 процентов. Об этом сообщает ТАСС со ссылкой на письмо комиссии РСПП по производству и рынку удобрений ответственным министерствам.

В письме указывается, что экспортная выручка компаний снизилась из-за санкций Запада от 15 до 70 процентов. В связи с переориентацией производителей удобрений на внутренний рынок комиссия просит рассмотреть возможность временного снижения НДС до 10 процентов

Эту идею озвучила комиссия РСПП по производству и рынку удобрений во главе с Дмитрием Мазепиным, владельцем «Уралхима»»

Бедные, бедные производители удобрений.

Вот например динамика их акций за год — дешевый газ по внутренним цена и рекордные цены на удобрения позволили нарастить чистую прибыль в РАЗЫ вместе с дивидендами.

Авто-репост. Читать в блоге >>>

Олег Кузьмичев, Жалующийся Мазепин в начале года купил ТОАЗ по оценке 0,5 СЧА и P/E около 1

Мазепин просит снизить налоги для производителей удобрений

Интересная новость проскочила 5 мая:

«Российские производители минеральных удобрений просят временно снизить ставку НДС с 20 до 10 процентов. Об этом сообщает ТАСС со ссылкой на письмо комиссии РСПП по производству и рынку удобрений ответственным министерствам.

В письме указывается, что экспортная выручка компаний снизилась из-за санкций Запада от 15 до 70 процентов. В связи с переориентацией производителей удобрений на внутренний рынок комиссия просит рассмотреть возможность временного снижения НДС до 10 процентов

Эту идею озвучила комиссия РСПП по производству и рынку удобрений во главе с Дмитрием Мазепиным, владельцем «Уралхима»»

Бедные, бедные производители удобрений.

Вот например динамика их акций за год — дешевый газ по внутренним цена и рекордные цены на удобрения позволили нарастить чистую прибыль в РАЗЫ вместе с дивидендами.

Авто-репост. Читать в блоге >>>

Олег Кузьмичев,

сколько этот мазепин на своего криворукого сыну в Ф-1 потратил? и теперь требует налоги снизить. чтобы что? чтобы очередные 10 млн. баксов на сыну спустить?

Vlad Kol, да ещё и уралкалий он урвал у миноритариев бесплатно…

Олег Кузьмичев,

ну тогда на его стоны надо ответить так чтобы он решил подарить предприятие государству.

Мазепин просит снизить налоги для производителей удобрений

Интересная новость проскочила 5 мая:

«Российские производители минеральных удобрений просят временно снизить ставку НДС с 20 до 10 процентов. Об этом сообщает ТАСС со ссылкой на письмо комиссии РСПП по производству и рынку удобрений ответственным министерствам.

В письме указывается, что экспортная выручка компаний снизилась из-за санкций Запада от 15 до 70 процентов. В связи с переориентацией производителей удобрений на внутренний рынок комиссия просит рассмотреть возможность временного снижения НДС до 10 процентов

Эту идею озвучила комиссия РСПП по производству и рынку удобрений во главе с Дмитрием Мазепиным, владельцем «Уралхима»»

Бедные, бедные производители удобрений.

Вот например динамика их акций за год — дешевый газ по внутренним цена и рекордные цены на удобрения позволили нарастить чистую прибыль в РАЗЫ вместе с дивидендами.

Авто-репост. Читать в блоге >>>

Олег Кузьмичев,

сколько этот мазепин на своего криворукого сыну в Ф-1 потратил? и теперь требует налоги снизить. чтобы что? чтобы очередные 10 млн. баксов на сыну спустить?

Интересная новость проскочила 5 мая:

«Российские производители минеральных удобрений просят временно снизить ставку НДС с 20 до 10 процентов. Об этом сообщает ТАСС со ссылкой на письмо комиссии РСПП по производству и рынку удобрений ответственным министерствам.

В письме указывается, что экспортная выручка компаний снизилась из-за санкций Запада от 15 до 70 процентов. В связи с переориентацией производителей удобрений на внутренний рынок комиссия просит рассмотреть возможность временного снижения НДС до 10 процентов

Эту идею озвучила комиссия РСПП по производству и рынку удобрений во главе с Дмитрием Мазепиным, владельцем «Уралхима»»

Бедные, бедные производители удобрений.

Вот например динамика их акций за год — дешевый газ по внутренним цена и рекордные цены на удобрения позволили нарастить чистую прибыль в РАЗЫ вместе с дивидендами.

Интересная новость проскочила 5 мая:

«Российские производители минеральных удобрений просят временно снизить ставку НДС с 20 до 10 процентов. Об этом сообщает ТАСС со ссылкой на письмо комиссии РСПП по производству и рынку удобрений ответственным министерствам.

В письме указывается, что экспортная выручка компаний снизилась из-за санкций Запада от 15 до 70 процентов. В связи с переориентацией производителей удобрений на внутренний рынок комиссия просит рассмотреть возможность временного снижения НДС до 10 процентов

Эту идею озвучила комиссия РСПП по производству и рынку удобрений во главе с Дмитрием Мазепиным, владельцем «Уралхима»»

Бедные, бедные производители удобрений.

Вот например динамика их акций за год — дешевый газ по внутренним цена и рекордные цены на удобрения позволили нарастить чистую прибыль в РАЗЫ вместе с дивидендами.

Думаю, на акции новость никакого влияния оказывать не должна. Речь идет о деньгах, которые уже никакого отношения к НМТП не имеют. Эти деньги были получены подконтрольной Магомедовым конторой за проданный пакет и лежали мертвым грузом на счетах в Сбере. Сейчас их просто предлагают конфисковать:)

Тимофей Мартынов,

Олег Кузьмичев, откуда стата?

Тимофей Мартынов, сам собираю по еженедельным данным блумберга

Олег Кузьмичев, ого

думаешь эти данные помогут?

«Казна пуста, милорд», вот и пополняют, как могут. На операционную деятельность НМТП это уже никак не влияет. Собственно, как и сами Магомедовы после «вежливой посадки в Лифортово» в 2018…

Василий Баранов, на ДВМП влияют конечно, интересно когда у них пакетик отожмут )

Олег Кузьмичев, пардон, как влияет?

Тимофей Мартынов, часть ДВМП все еще принадлежит Магомедову, да и у него есть долг перед ДВМП в миллиардик баксов. Последний актив.

А влияет так, что видимо скоро отожмут его долю в ДВМП, если удастся отжать деньги от продажи НМТП))

Олег Кузьмичев, ну долю отожмут, вопрос кто станет ее новым владельцем:) Опять какой-нибудь Сечин?

«Казна пуста, милорд», вот и пополняют, как могут. На операционную деятельность НМТП это уже никак не влияет. Собственно, как и сами Магомедовы после «вежливой посадки в Лифортово» в 2018…

Василий Баранов, на ДВМП влияют конечно, интересно когда у них пакетик отожмут )

Олег Кузьмичев, пардон, как влияет?

Думаю, на акции новость никакого влияния оказывать не должна. Речь идет о деньгах, которые уже никакого отношения к НМТП не имеют. Эти деньги были получены подконтрольной Магомедовым конторой за проданный пакет и лежали мертвым грузом на счетах в Сбере. Сейчас их просто предлагают конфисковать:)

Тимофей Мартынов,

Олег Кузьмичев, откуда стата?