Газпром и простая математика

Всем привет. Долгое время занимался поиском масштабных историй роста среди акций 3 эшелона. Но это вопросы очень большого времени. И тут я случайно увидел новость про то, что экспорт газа в Европу вырос на 50%. Интересно, подумал я. Почему? Да потому что я только сейчас понял, что кратная история роста есть среди голубых фишек — Газпром. Давайте разберемся, почему я только сейчас это понял и почему впервые за много лет они сделают рост сейчас.

Долгие годы компания строила потоки, вкладывала в грандиозные проекты. Основное строительство и запуск основных проектов был завершен в конце 2019 года. В 2020 году все начало работать и стало приносить уже ощутимые результаты. Когда мы должны их увидеть? Если бы не катастрофический 2020 год, мы бы увидели это уже сейчас. Однако, судьба дала нам шанс и мы еще имеем возможность купить Газпром по 220р.

Почему сейчас? Объясняю. За 2018 год компания заработала 1 456 270 млн, за 2019 год 1,203 трлн руб. Итак, возьмем для основы расчета прибыль 2019 года. С этой прибыли компания уплатила 30% на дивиденды, согласно поэтапному увеличению процента ЧП. Предположим, что прибыль останется на том же уровне. Имеем за 2021 год прибыль 1.2 трлн и 50% выплаты на дивиденды. Это выйдет около 25,5р на акцию, что составляет по текущим 11,5 %. Уже неплохо, так? Но ведь это всего лишь взят уровень 2019 года, когда не было потоков, когда они поглощали деньги, а не давали. А теперь прикинем, что прибыль выйдет в 2021 или 2022 году на уровне 2,4 трлн, что с учетом 3х больших проектов вполне возможно. Дивиденд на уровне 50р за акцию. Скажите, какой должна быть акция в таком случае? Я считаю, это 900р как минимум.

Авто-репост. Читать в блоге >>>

комментарии Инвестор на форуме

-

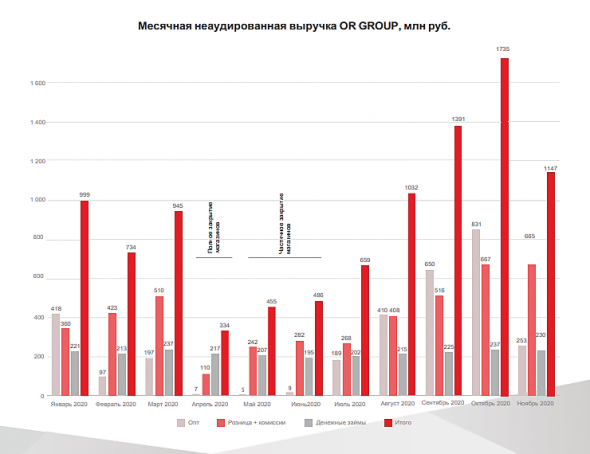

Предполагаю что выручка группы за 4 кв будет в районе 3 900 млн. р., а за год 10 900 млн. р. Месяц назад оценивал на ярд меньше.

Андрей, думаю больше будет в 4 кв, ты забываешь, что декабрь это самый прибыльный месяц, вряд ли они заработают меньше 2 лярдов выручки, а это уже больше 4 лярдов за квартал

Привет всем! Как думаете 900 млн руб. Осилят чистыми?)))

Евгений Сергеевич, вряд ли, но тут есть нюанс в виде маркетплэйса — какова его рентабельность? Будет ЧП — это точно, но 900 лямов кажется многовато, скорее в районе 200-300, но учитывая, что дивы платить не будут в 2021, то это имеет небольшое значение, гораздо важнее цифры за 1 квартал, чтобы посмотреть на результаты перехода компании на новый формат

Кто знает капу Airbus? Не могу найти, чтобы сравнить компании

Николай II, А как их сравнить, у Иркута нет производства. Капа Эрбаса сейчас 82 ярда баксов. Иркут капа 1,06 трлн. руб., то есть 15 ярдов баксов.

khornickjaadle, у Иркута? это где вы нашли? у меня выходит 30 ляржов рублей. А как их не сравнивать? Это прямые конкуренты в будущем, ясно дело что пока нет производства, но когда оно будет их уже поздно будет сравнивать

Николай II, На ветке писали недавно.

khornickjaadle, я видел это сообщение, никакого документального подтверждения от компании не было, везде, где смотрю капу, одна и та же цифра

Николай II, Ну допку пока не оплатили. Там либо деньгами оплата, либо зачётом требований. В течение года после утверждения. ГОСА в июле утвердил допку.

khornickjaadle, утвердить то утвердили, только в зачет капы она пока не идет

Николай II, Да, это в МСФО ещё можно видеть. Прибыль или убыток на акцию. Мутят воду, ладно была бы допка небольшая, а то в 20 с чем-то раз увеличили УК.

khornickjaadle, это да, странновато, но пока нельзя сказать, за или против движения цены акции это сыграет, думаю тут своя игра внутри идет где то, о которой знать нельзя

Кто знает капу Airbus? Не могу найти, чтобы сравнить компании

Николай II, А как их сравнить, у Иркута нет производства. Капа Эрбаса сейчас 82 ярда баксов. Иркут капа 1,06 трлн. руб., то есть 15 ярдов баксов.

khornickjaadle, у Иркута? это где вы нашли? у меня выходит 30 ляржов рублей. А как их не сравнивать? Это прямые конкуренты в будущем, ясно дело что пока нет производства, но когда оно будет их уже поздно будет сравнивать

Николай II, На ветке писали недавно.

khornickjaadle, я видел это сообщение, никакого документального подтверждения от компании не было, везде, где смотрю капу, одна и та же цифра

Николай II, Ну допку пока не оплатили. Там либо деньгами оплата, либо зачётом требований. В течение года после утверждения. ГОСА в июле утвердил допку.

khornickjaadle, утвердить то утвердили, только в зачет капы она пока не идет

Кто знает капу Airbus? Не могу найти, чтобы сравнить компании

Николай II, А как их сравнить, у Иркута нет производства. Капа Эрбаса сейчас 82 ярда баксов. Иркут капа 1,06 трлн. руб., то есть 15 ярдов баксов.

khornickjaadle, у Иркута? это где вы нашли? у меня выходит 30 ляржов рублей. А как их не сравнивать? Это прямые конкуренты в будущем, ясно дело что пока нет производства, но когда оно будет их уже поздно будет сравнивать

Николай II, На ветке писали недавно.

khornickjaadle, я видел это сообщение, никакого документального подтверждения от компании не было, везде, где смотрю капу, одна и та же цифра

Кто знает капу Airbus? Не могу найти, чтобы сравнить компании

Николай II, А как их сравнить, у Иркута нет производства. Капа Эрбаса сейчас 82 ярда баксов. Иркут капа 1,06 трлн. руб., то есть 15 ярдов баксов.

khornickjaadle, у Иркута? это где вы нашли? у меня выходит 30 ляржов рублей. А как их не сравнивать? Это прямые конкуренты в будущем, ясно дело что пока нет производства, но когда оно будет их уже поздно будет сравнивать

Акции падают, а облигации растут, доходность уже меньше 10% при изначальной 12%.

Есть ли здесь опытные участники, может ли данный факт говорить о хороших перспективах компании и вере в нее инвесторов? Или это может просто говорить о спросе на облигации с высокой доходностью, а снижение кредитных рисков компании никак не отражается.

Михаил, то, что дорожают облигации, скорее всего, связано с повышением кредитного рейтинга компании и не коррелирует с акциями. Но смотрите, какая штука получается. Компания летом объявила о допэмиссии акций в размере 28 млн штук по 100 рублей (на 2,8 млрд рублей). На первый взгляд это безумие и фантастика! Кто купит ОР по 100 рублей?! Но давайте посчитаем. Итак, текущие 113 млн акций + 28 млн. допки = 141 млн. За 9 месяцев 2020 года выручка компании составила 7 миллиардов против 9 миллиардов в прошлом году, т.е. не так уж сильно и упала. Предположим, по итогу года выручка и прибыль компании составят 70% от прошлогодних показателей, что, на мой взгляд, реально с учетом увеличения онлайн-продаж, трансформации модели бизнеса. За 2019 год чистая прибыль составила почти 1,7 миллиарда. Умножаем на 70%, получаем 1,2 миллиарда ЧП. Теперь предположим, что компания объявила, что всю чистую прибыль по итогам 2020 года пустит на дивиденды. 1,2 миллиарда разделим на 141 миллион акций (то есть уже с учетом допки, которой еще нет) и получим, что дивиденд на одну акцию составит примерно 8,5 рублей. При стоимости 100 рублей, которая необходима для допэмиссии, это 8,5% дивидендной доходности. Привлекательно? Вполне! То есть если компания объявит о распределении всей ЧП на дивиденды, акции вполне могут подорожать до 100 рублей и даже чуть больше. Теперь другой вопрос: а выгодно ли самой компании пускать ВСЮ прибыль на дивиденды? Возвращаемся к началу расчетов: допэмиссия по 100 рублей принесет компании 2,8 миллиарда, а потеря чистой прибыли по итогам 2020 года составит всего 1,2 миллиарда. 2,8 минус 1,2 = 1,6 миллиарда. То есть компания в результате допэмиссии может получить на развитие и погашение текущих обязательств более 1,5 миллиардов рублей. И при этом акции взлетают до 100 рублей, а акционеры радуются щедрым дивидендам! И ведь у многих, кто УЖЕ сидит в акциях или успеет купить их до «ракеты», дивидендная доходность составит ГОРАЗДО БОЛЬШЕ, чем 8,5%. Остается надеяться, что компания решится на выплату щедрых дивидендов, что, разумеется, далеко не факт. Короче говоря, тут есть над чем задуматься… НЕ ЯВЛЯЕТСЯ ИНВЕСТИЦИОННОЙ РЕКОМЕНДАЦИЕЙ )) P.S. Но вот вопрос: если всё случится так, как я предположил — что будет со стоимостью акций после дивидендной отсечки? Скорее всего, обвал…

Николай Редькин, не логично и вот почему. С какой стати компании всю прибыль пускать на дивы, учитывая огромный урон по прибыли и будущие вложения в рост? 1.2 лярда? А не проще ли выкупать акции на лярд по текущим и сконцетрировать огромную долю акций в своих руках в виде обратного выкупа акций? Уверен, что акции начнут скупать по мере роста компании само руководство, если это не сделают институциональные инвесторы, а бросать ЧП все на дивы — это глупость, на которую компания не пойдет

Николай II, то есть вы предполагаете, что руководство может дотянуть акцию до 100 рублей путем планомерного выкупа? Ну, тоже вариант. Хотя все же сомнительно, что такую бумагу, в которой почти все разуверились, несмотря на финансовые показатели, можно вытянуть на 300% (с 30 до 100 рублей) одним только выкупом. А если не вытянуть, то тогда зачем была вся эта шумиха с допэмиссией? Или всю допку продадут ВТБ, не рассчитывая на «подмогу» миноритариев?

Николай Редькин, учитывая, что 50% и так в руках компании, то потраченные миллионов 500 сейчас уже уберут очень значительную долю акций, в рынке уже будет мало ликвидности и довести до 100р влегкую можно

Акции падают, а облигации растут, доходность уже меньше 10% при изначальной 12%.

Есть ли здесь опытные участники, может ли данный факт говорить о хороших перспективах компании и вере в нее инвесторов? Или это может просто говорить о спросе на облигации с высокой доходностью, а снижение кредитных рисков компании никак не отражается.

Михаил, то, что дорожают облигации, скорее всего, связано с повышением кредитного рейтинга компании и не коррелирует с акциями. Но смотрите, какая штука получается. Компания летом объявила о допэмиссии акций в размере 28 млн штук по 100 рублей (на 2,8 млрд рублей). На первый взгляд это безумие и фантастика! Кто купит ОР по 100 рублей?! Но давайте посчитаем. Итак, текущие 113 млн акций + 28 млн. допки = 141 млн. За 9 месяцев 2020 года выручка компании составила 7 миллиардов против 9 миллиардов в прошлом году, т.е. не так уж сильно и упала. Предположим, по итогу года выручка и прибыль компании составят 70% от прошлогодних показателей, что, на мой взгляд, реально с учетом увеличения онлайн-продаж, трансформации модели бизнеса. За 2019 год чистая прибыль составила почти 1,7 миллиарда. Умножаем на 70%, получаем 1,2 миллиарда ЧП. Теперь предположим, что компания объявила, что всю чистую прибыль по итогам 2020 года пустит на дивиденды. 1,2 миллиарда разделим на 141 миллион акций (то есть уже с учетом допки, которой еще нет) и получим, что дивиденд на одну акцию составит примерно 8,5 рублей. При стоимости 100 рублей, которая необходима для допэмиссии, это 8,5% дивидендной доходности. Привлекательно? Вполне! То есть если компания объявит о распределении всей ЧП на дивиденды, акции вполне могут подорожать до 100 рублей и даже чуть больше. Теперь другой вопрос: а выгодно ли самой компании пускать ВСЮ прибыль на дивиденды? Возвращаемся к началу расчетов: допэмиссия по 100 рублей принесет компании 2,8 миллиарда, а потеря чистой прибыли по итогам 2020 года составит всего 1,2 миллиарда. 2,8 минус 1,2 = 1,6 миллиарда. То есть компания в результате допэмиссии может получить на развитие и погашение текущих обязательств более 1,5 миллиардов рублей. И при этом акции взлетают до 100 рублей, а акционеры радуются щедрым дивидендам! И ведь у многих, кто УЖЕ сидит в акциях или успеет купить их до «ракеты», дивидендная доходность составит ГОРАЗДО БОЛЬШЕ, чем 8,5%. Остается надеяться, что компания решится на выплату щедрых дивидендов, что, разумеется, далеко не факт. Короче говоря, тут есть над чем задуматься… НЕ ЯВЛЯЕТСЯ ИНВЕСТИЦИОННОЙ РЕКОМЕНДАЦИЕЙ )) P.S. Но вот вопрос: если всё случится так, как я предположил — что будет со стоимостью акций после дивидендной отсечки? Скорее всего, обвал…

Николай Редькин, не логично и вот почему. С какой стати компании всю прибыль пускать на дивы, учитывая огромный урон по прибыли и будущие вложения в рост? 1.2 лярда? А не проще ли выкупать акции на лярд по текущим и сконцетрировать огромную долю акций в своих руках в виде обратного выкупа акций? Уверен, что акции начнут скупать по мере роста компании само руководство, если это не сделают институциональные инвесторы, а бросать ЧП все на дивы — это глупость, на которую компания не пойдет

Просто для сравнения — Обувь России с выручкой в 13 лярдов (что в 6 раз ниже озоновской) имеет капу 3 лярда, а озон в 200 раз больше. На чем тут зарабатывать? Я уверен, что есть объяснение и хотелось бы выслушать его

Николай II, Для себя вынес, что понять Озон — это всё равно, что переключить мозг с понятия «Солнце вращается вокруг Земли» на понятие «Земля вращается вокруг Солнца». Стартап растущий — никто не смотрит на прибыль. Все смотрят на рост выручки.

khornickjaadle, мне понравилась цитата из Википедии: «Более 20 лет магазин остаётся убыточным, т.е. не приносит прибыль. Операционные расходы покрываются за счёт денег инвесторов». Магнит, Обувь России тоже быстро росли в ущерб эффективности и чем это кончилось? Отвечу сам — обвалом котировок. Нормальные компании выходят на прибыльность, а потом масштабируют бизнес используя заемные средства. А не растут наращивая космические убытки, которые приходится оплачивать инвесторам.

Алексей aka Markitant, эм, а где в ОР космические убытки? Постоянное увеличение ЧП и выручки

Инвест идея: Обувь России (или OR Group)

Всем привет. Если вы окунетесь в прошлое моего блога, то я и в Мультисиське катался на росте, и РГС в свое время по 0,14 тарил. Значит, дело говорю) Шучу конечно, не все так гладко выходило, но тут наткнулся полгода назад на компанию в моем духе — ОР.

Начнем с того, что это одна из самых дешевых компаний нашего рынка. Я имею ввиду вообще все компании, даже шлаки, если сравнивать по Р/Е. Обувка имеет показатель на уровне 2 на основании ЧП за 2019г. Посмотрим, что было в этом году.

В 2020г пандемия, ужас, 3 месяца дикого простоя, ЧП в минусе, выручка сократилась более чем на 20% за полгода. Но такая ситуация у всех. Почему ОР? Это одна из немногих компаний, которые в цене включают реальную картину мира. Цена рухнула на столько, на сколько сократилась ЧП. Какие перспективы? Без всяких сомнений, прибыль восстановится уже в следующем году. А далее только рост. Компания работает с Озон, Widberries, запустила успешный маркетплейс в конце прошлого года, который из месяца в месяц показывает рекорды. То ли еще будет в новом году.

Авто-репост. Читать в блоге >>>

Николай II, Тож есть в портфеле. Только непонятно, с чего, вдруг, начали отчёты каждый месяц выкладывать после кризиса.

khornickjaadle, для того, чтобы быть более открытыми и показывать, как идет восстановление после пандемии, а то бы мы узнали это только в марте, а так очень оперативно Просто для сравнения — Обувь России с выручкой в 13 лярдов (что в 6 раз ниже озоновской) имеет капу 3 лярда, а озон в 200 раз больше. На чем тут зарабатывать? Я уверен, что есть объяснение и хотелось бы выслушать его

Просто для сравнения — Обувь России с выручкой в 13 лярдов (что в 6 раз ниже озоновской) имеет капу 3 лярда, а озон в 200 раз больше. На чем тут зарабатывать? Я уверен, что есть объяснение и хотелось бы выслушать его

Объясните, в чем ценность компании? капа в 10 раз больше выручки, о ЧП молчу. Как так и чего ждут инвесторы? Или это как IT компания считается, отсюда такие мультипликаторы?

Объясните, в чем ценность компании? капа в 10 раз больше выручки, о ЧП молчу. Как так и чего ждут инвесторы? Или это как IT компания считается, отсюда такие мультипликаторы? Инвест идея: Обувь России (или OR Group)

Инвест идея: Обувь России (или OR Group)

Всем привет. Если вы окунетесь в прошлое моего блога, то я и в Мультисиське катался на росте, и РГС в свое время по 0,14 тарил. Значит, дело говорю) Шучу конечно, не все так гладко выходило, но тут наткнулся полгода назад на компанию в моем духе — ОР.

Начнем с того, что это одна из самых дешевых компаний нашего рынка. Я имею ввиду вообще все компании, даже шлаки, если сравнивать по Р/Е. Обувка имеет показатель на уровне 2 на основании ЧП за 2019г. Посмотрим, что было в этом году.

В 2020г пандемия, ужас, 3 месяца дикого простоя, ЧП в минусе, выручка сократилась более чем на 20% за полгода. Но такая ситуация у всех. Почему ОР? Это одна из немногих компаний, которые в цене включают реальную картину мира. Цена рухнула на столько, на сколько сократилась ЧП. Какие перспективы? Без всяких сомнений, прибыль восстановится уже в следующем году. А далее только рост. Компания работает с Озон, Widberries, запустила успешный маркетплейс в конце прошлого года, который из месяца в месяц показывает рекорды. То ли еще будет в новом году.

Авто-репост. Читать в блоге >>>

Это разовые дивы, во первых, потому что у компании таких прибылей нет и не будет очень долго, а иски они выплачивать акционерам не будут, но доходность классная, но тут история как в телеграфе будет, не более

Николай II, вы в отчетность видимо не смотрели, рост ЧП последние годы мощный.

Александр Е, я все видел и сам был акционером. Посчитайте если не верите и вы получите, что такая доха, если будут в дальнейшем дивы хотя бы 50%от ЧП, невозможны, прибыль растет, но растет очень медленно и такие дивиденды невозможны, это разовый бонус, уверен, что после выплат все сольют, если мажоры не начнут компанию скупать и гнать вверх

Николай II, зачем тогда пишете, что прибылей нет? 18 год — 6 ярдов прибыли, 19 — 8, в этом году уже за полгода 6 ярдов прибыли, рост больше 50% это медленно для вас? Ну тогда конечно разговаривать не о чем.

Александр Е, я сказал, что нет таких прибылей, с которых можно выплачивать в будущем хорошие дивы, даже при 12 лярдов ЧП и 50% прибыли на дивы, это будет 6 лярдов на дивы, это в лучшем случае около 10% дохи и то смотря от какой цены брать, а сейчас они просто выводят активы, Р/Е высокий, нынешний рост неадекватен

Это разовые дивы, во первых, потому что у компании таких прибылей нет и не будет очень долго, а иски они выплачивать акционерам не будут, но доходность классная, но тут история как в телеграфе будет, не более

Николай II, вы в отчетность видимо не смотрели, рост ЧП последние годы мощный.

Александр Е, я все видел и сам был акционером. Посчитайте если не верите и вы получите, что такая доха, если будут в дальнейшем дивы хотя бы 50%от ЧП, невозможны, прибыль растет, но растет очень медленно и такие дивиденды невозможны, это разовый бонус, уверен, что после выплат все сольют, если мажоры не начнут компанию скупать и гнать вверх Это разовые дивы, во первых, потому что у компании таких прибылей нет и не будет очень долго, а иски они выплачивать акционерам не будут, но доходность классная, но тут история как в телеграфе будет, не более

Это разовые дивы, во первых, потому что у компании таких прибылей нет и не будет очень долго, а иски они выплачивать акционерам не будут, но доходность классная, но тут история как в телеграфе будет, не более

У компании потенциал роста 185%,

Привлекательный P/E=3,27. Активы имеют положительную динамику.Но долг растет. ВТБ терпеливо продлил кредитные обязательства до 2025 года. Кроме того, убыток за 9 мес. пока держит Обувь России на запасном пути.

Владимир Граф, убыток в РСБУ, это ничего не значит, в МСФО будет прибыль по году

Недолго музыка играла, недолго фраер танцевал. Вчерашний рост слит полностью, возможно этому поспособствовало объявление о новой программе облигаций на 5 млрд. Возможно, рефинансирование, возможно, ноые облигации, но в целом выглядит всё мутно.

Байбэк объявлен и за два года ничего не сделано, допэмиссия объявлена и два месяца где-то тянется, тут ещё и облигации. Очевидно, что компании нужны деньги, и вместе с большим долгом, который уже в 4 раза больше капитализации, это может говорить о финансовых проблемах.

Обещали оперативно публиковать операционные результаты, за сентябрь до сих пор нет.

Александр Е, эм, 2 года ничего не делается? Выйдя на биржу и представляя 3 летний план, они выполнили его досрочно, а сроки рассмотрения допки ЦБ еще не закончились, документы поданы и никакой задержки нет