развал СССР в 1990? Это что-то новенькое!

Korsar1975, В 1991, а серебро показало за год до этого.

1914 — соотношение высокое перед Первой Мировой войной.

1935 -1939 — соотношение взлетает с 54 до 97. Вторая Мировая и ВОВ.

1982 — за 2 года соотношение взлетело с 19 до 52. Новый виток холодной войны.

1990 — соотношение взлетает до 97. Развал СССР.

2020 — коронавирус. Соотношение взлетает до абсолютного максимума 113 грамм золота за грамм серебра.

✴️За 80 лет среднее значение было 53. За 30 лет 67. Тенденция к повышению.

🌏В данный момент соотношение 84.

🌊На протяжении многих веков соотношение было 10-15. Зарплата среднего рабочего примерно 2 грамма серебра в день или 0.2 грамма золота.

🟡Дорогой костюм римлянина тогда и дорогой костюм сейчас стоят примерно 1 унцию золота. Цена справедлива, а вот серебро очень сильно недооценено.

1914 — соотношение высокое перед Первой Мировой войной.

1935 -1939 — соотношение взлетает с 54 до 97. Вторая Мировая и ВОВ.

1982 — за 2 года соотношение взлетело с 19 до 52. Новый виток холодной войны.

1990 — соотношение взлетает до 97. Развал СССР.

2020 — коронавирус. Соотношение взлетает до абсолютного максимума 113 грамм золота за грамм серебра.

✴️За 80 лет среднее значение было 53. За 30 лет 67. Тенденция к повышению.

🌏В данный момент соотношение 84.

🌊На протяжении многих веков соотношение было 10-15. Зарплата среднего рабочего примерно 2 грамма серебра в день или 0.2 грамма золота.

🟡Дорогой костюм римлянина тогда и дорогой костюм сейчас стоят примерно 1 унцию золота. Цена справедлива, а вот серебро очень сильно недооценено.

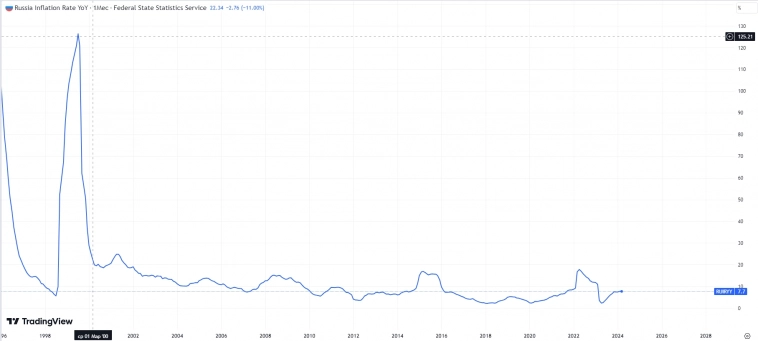

☘️Например с 1996 доходность индекса РФ 10.6% сверх инфляции при инфляции 12.8%.

С 2000 года индекс принес 7.1% сверх инфляции при инфляции 9.5%.

C 2012 индекс принес 6.2% сверх инфляции при инфляции 7%.

🌊Как видим в периоды высокой инфляции можно было получить дополнительную доходность, а может правительство как-то хитро считало инфляции в те годы. Видя такое сегодняшние 5.3% сверх инфляции в ОФЗ-ИН либо 7.5% в ОФЗ 26238 уже не кажется такой уж большой доходностью.

Alex, Ах да. Я сужу с позиции активного спекулянта и забыл при этом, что на рынке есть и долгосрочные инвесторы. Для них тоже есть вариант. ...

Alex, Ну, к счастью, на ММВБ покупка или шорт серебра ( если речь идёт только о серебре ) не ограничивается одним инструментом SLVRUB_TOM.

Е...

Вот такой график роста на эту неделю видимо лежал на столе у здешнего кукла:

08.04.2024 г. — 100

09.04.2024 г. — 105

10.04.2024 г. — 110

11...

Alex, Ну это работает, пока спрэд идёт в Вашу пользу в размере +10% и более. А что будете делать, когда к примеру через N-ое количество меся...

sm_investor,

Арбитражёры и маркетмейкеры появятся в SLVRUB_TOM тогда, когда будет сделан механизм выравнивания цены относительно мировых пл...

Сбербанк вышел в прибыль в октябре 2022 года и может выплатить дивиденды уже в 2023 году

☘️Цена SLVRUB_TOM на 22.5% выше, чем мировые цены. С таким перекосом можно и продать часть переложив в золото. Серебро в среднем приносило 13% годовых, а тут буквально за 2 дня такой разрыв в цене образовался.

🌏Причем с мировой ценой в долларах ничего особого не происходит — никаких предпосылок к росту, которые бы оправдали такой ажиотаж на Мосбирже.

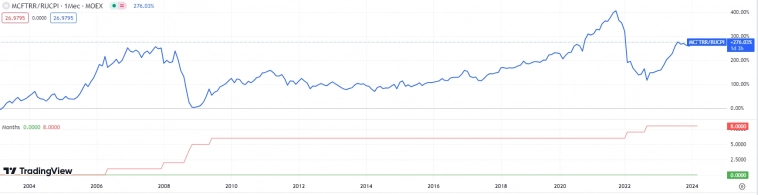

🏛MCFTRR (индекс полной доходности с учетом дивидендов) и с учетом инфляции чаще падает на 20% и более, чем растет на 20% и более за месяц. 8 раз были подобные сильные падения, а такого же сильного роста ни разу не было.

🏙Если же мы сравним 10% изменение, то здесь уже будет 20 падений на 10% и более против 17 месяцев, которые закрылись в +10%.

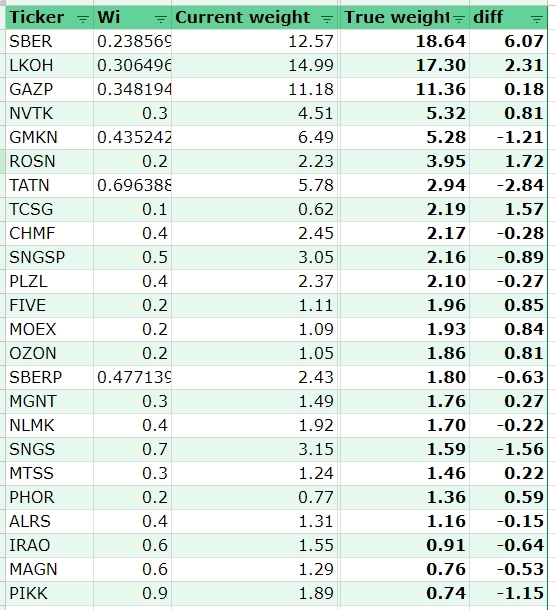

Все мировые индексы рассчитываются по эффективной капитализации (капитализация с учетом фри флоата компании). Однако у нашего индекса есть добавочные коэффициенты от самой Мосбиржи. Посмотрим как должен выглядеть истинный индекс.

1. Сбер ао занижена на 6 п.п, сбер префы завышены на 0.6 п.п. Отличная компания, которая тащит индекс вверх — очень жаль что ее занижают.

2. Лукойл — занижен на 2.3 п.п. Компания показывающая 11 лет результат еще лучше Сбера.

3. Тинькоф занижен на 1.5%. А вот результаты Тинька видимо не понравились и ему срезали долю.

4. Доля Роснефти занижена на 1.7 п.п. Не самое худшее решение, если смотреть с 2013 года.

5. Доля Татнефти завышена на 2.8 п.п. Видимо успехи Татнефти в прошлом году понравились составителям индекса.

6. Сургут — если считать с префами, то на 2.3 п.п. завышена доля. Видимо ожидают хороших дивидендов, раз так сделали.

6. Доля Норникеля завышена на 1.2 п.п.

Мосбиржа не хочет, чтобы доля 1 акции была выше 15%, но 18.64% — это не так уж много относительно 15.

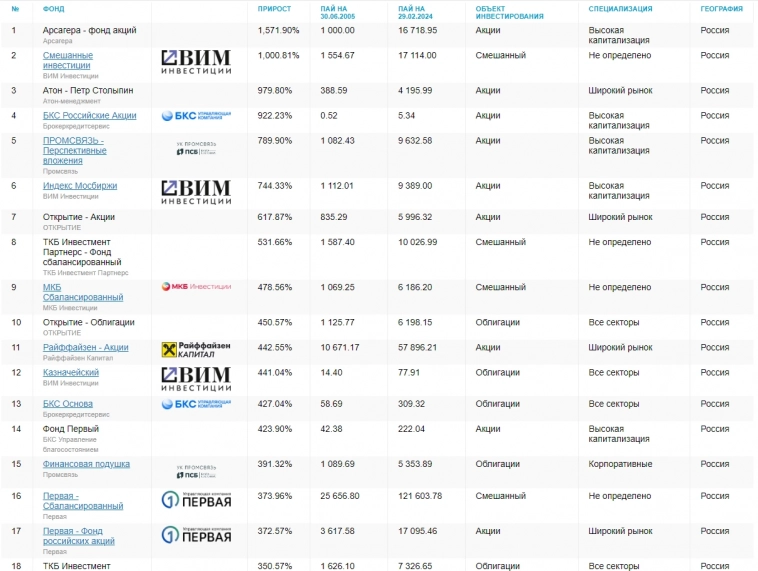

В данный момент на investfunds.ru имеется статистика по 25 фондам (СЧА более 1 миллиарда рублей) существующим все это время на нашем рынке.

Индексный фонд (ВИМ Инвестиции) выдал всего 11.9% годовых в среднем и обогнали его лишь 5 фондов.

1. Арсагера фонд показал в среднем 16%. (объект инвестирования фонда — акции)

Нет конечно. Кто-то ловил в конце октября, кто-то в середине декабря и даже в январе видны покупки по объемам, но ни к чему это не привело.

Хваленые управляющие фондов по всему миру не могут обогнать индекс облигаций, а Вы якобы сможете?