Волатильность для чайников v2

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО), и она не преследует целью подменить собой опционную науку, единственная её цель — сделать наглядным такое сложное и многогранное понятие как волатильность.

Я уверен, многие из вас, кто хоть когда-то пробовал изучать тему опционов сталкивались с фразами типа: «эффект подразумеваемой волатильности» «повышения уровня подразумеваемой волатильности» «подразумеваемая волатильность в ближней опционной серии» и т. п. Что же такое волатильность (а точнее подразумеваемая волатильность или IV), если абстрагироваться от высшей математики?

Я не сильно погрешу против истины, если скажу что это торговля на слухах или на ожиданиях. И вот здесь торговля опционами имеет одно очень существенное преимущество по сравнению с торговлей базовым активом (БА — в нашем случае акциями). Если мы ждём какое-то событие (отчёт, новость), то можем сформировать позицию в ожидании этого события, т. е. работает классическая схема: ждём роста цены на новости, покупаем актив, новость реализуется, актив растёт, продаём. В случае же опционов слух/ожидание по БА сразу попадают в цену опциона. И на этом можно заработать не дожидаясь реализации новости/слуха.

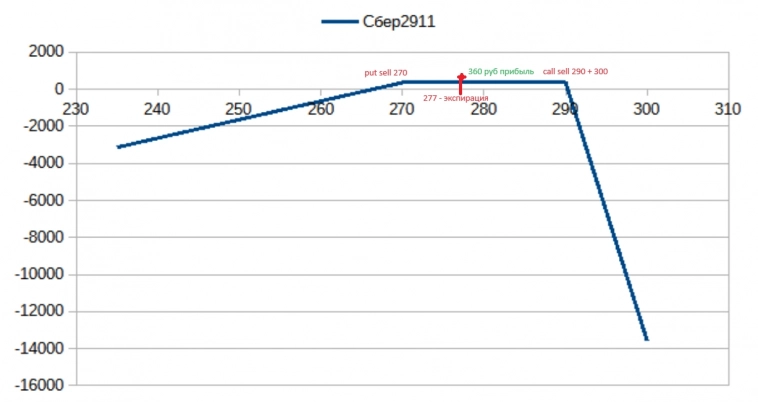

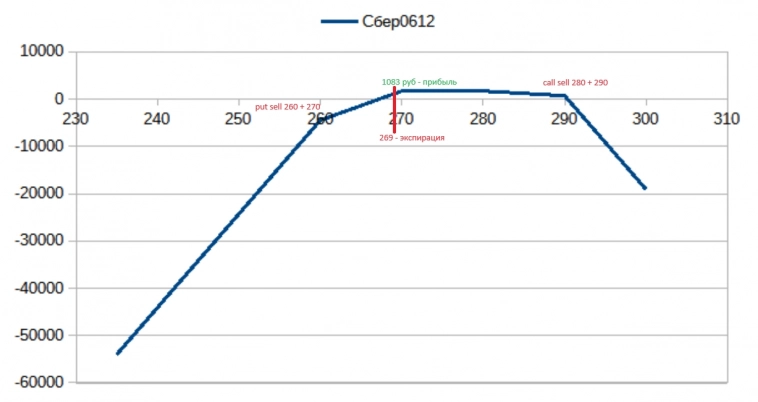

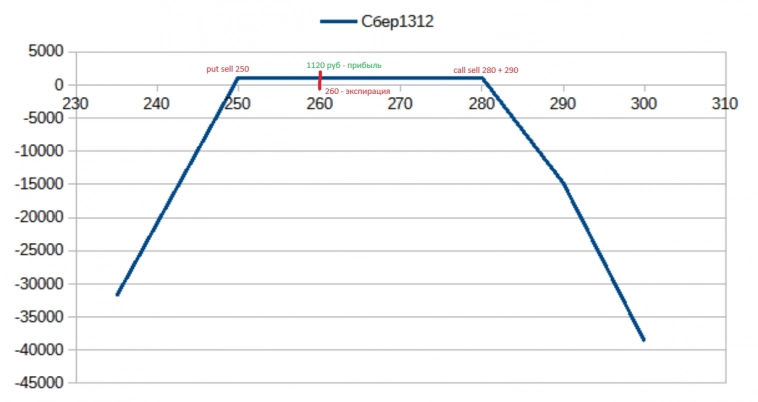

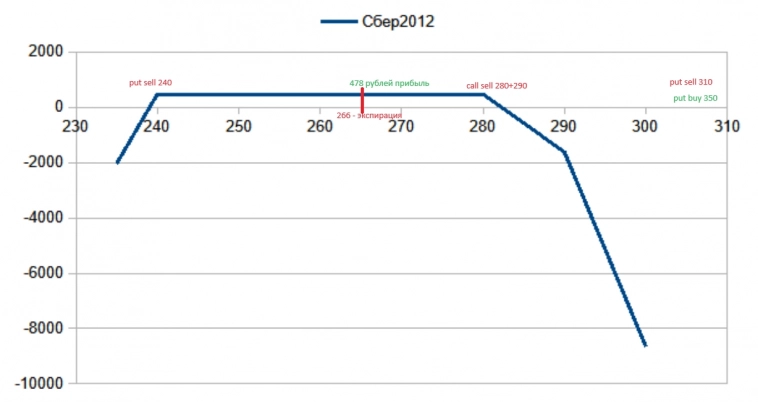

В ноябре/декабре сделал четыре недельных рамки (проданный стренгл) на Cбер. Результат на графиках ниже.

Что объединяет эти четыре графика? Полная безнадега. Только что рухнула мега идея Сбер 300 к концу года. Бумагу начали фиксить, участники забирали прибыль от почти годового роста. При этом если посмотреть на фактическую волатильность (а-ля историческая волатильность или HV), то она была очень даже ничего: за месяц цена Сбера опустилась с 287 до 260 рублей (на 9,4%), что для Сбера немало. При этом идей/слухов/ожиданий в акции не было никаких. Отсюда соответствующая прибыль опционных стратегий. За месяц на четырёх рамках я заработал 360+1083+1120+478 = 3041 рублей.

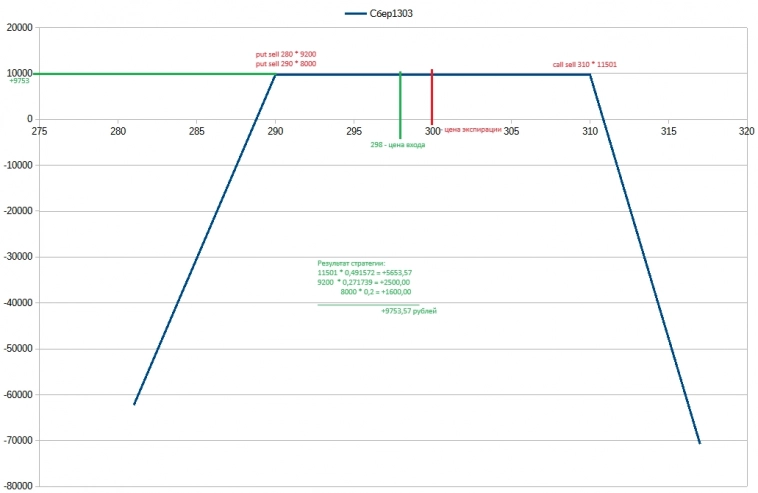

Теперь посмотрим на Сбер начала марта 24 года. Только что выполнена мегацель Сбер 300, как грибы после дождя повылезали из всех утюгов эксперды и аналисты и наперебой стали выдавать мега прогнозы прогнозы один лучше другого: 360, 420 … (кстати, появление большого количества нереальных прогнозов верный признак как минимум остановки роста, как максимум коррекции, так, к слову офф-топ). Результат рамки, закрытой на 13/03/24 на картинке ниже.

Удалось заработать почти 10т рублей. За неделю. Против 3т рублей за месяц. Почему так произошло? Завышенные ожидания сформировали высокую подразумеваемую волатильность в БА, что отразилось в цене опционов: она существенно выросла, тогда как фактическое изменение цены БА за неделю было достаточно скромным: с 298 до 300 рублей (всего 0,6%).

Что говорят классики марксизма-ленинизма по этому поводу? Если HV>IV, то опцион нужно покупать. В декабре я не покупал, а продавал, так как спрэды бид/аск такие, что вероятность что-то заработать, покупая опционы, очень небольшая. А вот в марте я уже действовал по классике: если HV<IV, то опцион нужно продавать, что я и делал.

Удачи в торговле!

Греки считаете и рисуете сами или по какоое?

Но как это построить в квике в одном графике, пока непонятно.

Так как разные параметры.

И БА разные — спот и фьючерс.