🌾 Русагро: сильный год и подготовка к переезду

Процесс редомициляции в Русагро постепенно выходит на финишную прямую. В начале марта компания подала документы регулятору на Кипре для запуска процесса переезда в Россию. Несколько успешных кейсов по редомициляции уже завершилось (ЕМС #GEMC, Мать и дитя #MDMG). А это значит, что инфраструктурный риск постепенно отходит на второй план, и мы можем сосредоточиться на показателях бизнеса. Начнем с результатов за 2023 год.

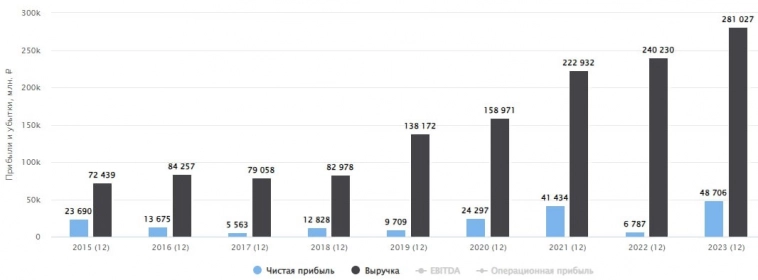

📈 Выручка выросла на 15% г/г, EBITDA на 26%, чистая прибыль в 7,2 раза!

🤔 Результаты смотрятся весьма убедительно, но давайте копнем глубже в отдельные сегменты, чтобы понять, какие направления принесли основной доход и не замешаны ли там разовые эффекты.

📈 Основной рост выручки пришелся на сельскохозяйственный (+78%) и сахарный (+31%) сегменты. Это связано с ростом урожайности сахарной свеклы, переносом сборки урожая с 22 на 23 год и реализацией остатков продукции прошлых лет.

📊 Существенный рост EBITDA случился в мясном (+209%) и сельскохозяйственном (+74%) сегментах. Мясной сегмент вырос из-за низкой базы. Рост выручки на 11% на фоне повышения цен и работы над удержанием себестоимости привел к резкому скачку маржинальности.

❗️Еще одним существенным драйвером роста результатов стала консолидация «НМЖК» — масложирового бизнеса, известного продукцией под такими брендами, как майонез «Ряба» и соусы Astoria. Для понимания масштабов, выручка НМЖК составила 11,2% всей выручки холдинга Русагро, а EBITDA 9,2%.

🤷♂️ На рост чистой прибыли повлияли курсовые переоценки и консолидация НМЖК. Поэтому здесь эффект может быть разовый.

📋 Получается, что сильные результаты Русагро во многом были связаны с комплексом факторов: сезонность, консолидация НМЖК, рост цен, работа над издержками и курсовые переоценки.

📊 Чистый долг компании снизился на 33% г/г, а соотношение ND/EBITDA составило 1,2х. Все в пределах нормы, на этот счет можно быть спокойным.

🧮 Бизнес Русагро выглядит устойчивым и способным отыгрывать инфляцию. Остается самое важное — посчитать его стоимость. Мультипликатор EV/EBITDA = 4,5х. Это больше, чем по итогам 22 года, но ниже среднего по историческим меркам. Поэтому, если рассматривать бумаги под редомициляцию и возвращение дивидендов, с последующим удержанием на долгосрок, то вполне разумно их добавить в свой вотч-лист. Но нужно помнить про цикличность бизнеса, из-за которой будущие мультипликаторы и дивиденды могут иметь высокую волатильность. Лично я планирую дождаться переезда и покупать уже российские акции компании.

#AGRO

❤️ Благодарю за ваш лайк, если пост оказался полезным!

⚠️ Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами и новостями в оперативном режиме: Telegram, Вконтакте, Дзен, Смартлаб

Ivan45619 марта 2024, 18:44Если держишь расписки, то после переезда их автоматически поменяют на рос.акции?+1

Ivan45619 марта 2024, 18:44Если держишь расписки, то после переезда их автоматически поменяют на рос.акции?+1