Фондовые рынки подвергаются "перезагрузке рисков", поскольку индексы ставят новые рекорды — The Financial Times

Растущий оптимизм в отношении мировой экономики и увеличение корпоративных доходов приводят фондовые рынки к рекордным максимумам, побуждая аналитиков прогнозировать дальнейший рост в условиях, которые некоторые называют «перезагрузкой рисков».

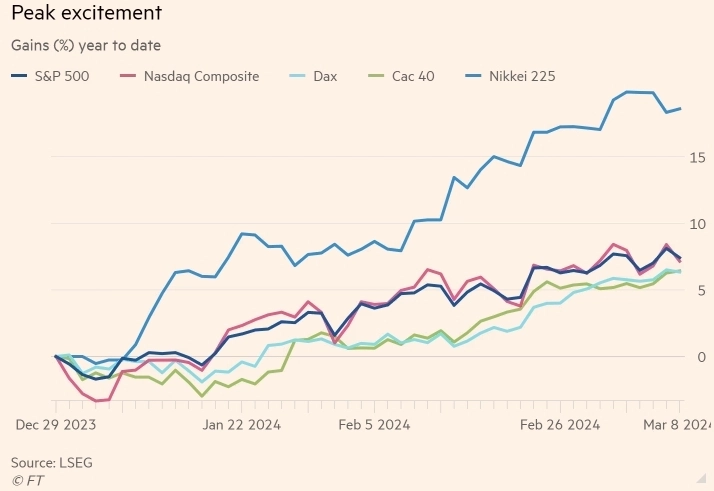

Индексы Уолл-стрит S&P 500, Nasdaq Composite, доминирующий в технологическом секторе, японский Nikkei 225, немецкий Dax и французский Cac 40, среди прочих, достигли самых высоких уровней за последние недели на фоне надежд на то, что центральным банкам удалось усмирить инфляцию, не вызвав при этом экономического спада.

Goldman Sachs и UBS повысили свои прогнозы по S&P 500 на конец этого года, а Bank of America в этом месяце поднял свой прогноз до 5400 — примерно на 5 процентов выше текущих уровней индекса.

«Это похоже на перезагрузку цикла риска», — сказал Эван Браун, портфельный менеджер и глава отдела стратегий по работе с активами разных типов в UBS Asset Management. «Все уже давно ожидают рецессии, а она все не наступает». Он назвал растущий энтузиазм по отношению к акциям высвобождением сдерживаемой склонности к риску.

Хотя рынки акций выросли в декабре на фоне надежд на то, что Федеральная резервная система США снизит процентные ставки до шести раз в этом году, ралли продолжилось, несмотря на то, что инвесторы урезали свои ожидания до трех или четырех снижений.

После болезненной 10-процентной коррекции в период с июля по октябрь индекс S&P 500 вырос более чем на 24 процента. В понедельник базовый индекс Уолл-стрит закрылся с небольшим понижением, однако его рост наблюдался в течение 16 из последних 19 недель. Европейский индекс Stoxx 600 во вторник вырос на 0,4 процента, а американские фьючерсы поднялись выше.

Аналитики говорят, что решающим фактором является растущая надежда на то, что благодаря исторически низкому уровню безработицы и устойчивому экономическому росту экономика США и других стран сможет совершить мягкую посадку в этом году.

«Если вы рассматриваете возможность снижения ставок, потому что все стали более оптимистично смотреть на экономику, а не беспокоиться об инфляции, то это довольно хорошее сочетание», — сказал Браун.

Корпоративные доходы также способствовали ралли: чипмейкер искусственного интеллекта Nvidia подорожал почти на 80 процентов в этом году после того, как сообщил о впечатляющих прибылях.

Согласно данным JPMorgan, компании, входящие в индекс S&P 500, превзошли ожидания по прибыли на акцию на 7 процентов в течение четвертого квартала, причем такие сектора, как акции производителей потребительских товаров и акции в сфере услуг связи, опровергли ожидания, что повышение стоимости заимствований ударит по прибыли.

В конце прошлого года «каждый стратег по акциям на планете говорил, что в 2024 году произойдет коррекция доходов», — сказал Маниш Кабра, глава американской стратегии по акциям в Société Générale. «Теперь мы прогнозируем 40-процентный рост прибыли для Nasdaq 100 в первой половине года, а также высокие прибыли в Европе».

Команда Morgan Stanley на прошлой неделе предсказала, что общеевропейские индексы «могут продолжать расти, как в 1995 году», что означает рост примерно на 12 процентов по сравнению с текущими уровнями.

Многие аналитики утверждают, что нынешний подъем, вдохновленный искусственным интеллектом, гораздо более обоснован, чем технологический пузырь 1990-х годов, который привел к краху в 2000 году.

Тогда «прибыль многих компаний была несбыточной мечтой, а не реальностью», — говорит Лиз Энн Сондерс, главный инвестиционный стратег Charles Schwab.

Сейчас нет такой переоценки компаний, которые не приносят прибыли, как во времена «технологического пузыря», — говорит Куэ Нгуен, главный инвестиционный стратег Research Affiliates по акциям. «Да, стоимость Nvidia примерно в 70 раз превышает прибыль. Но у них действительно есть прибыль».

Однако на прошлой неделе цены на биткоин, магнит для спекулянтов, и золото достигли новых рекордов. По мнению аналитиков, это признак потенциальной волатильности.

«Это была скорее эйфория вокруг отдельных тем, а не вокруг рынка в целом», — сказала Савита Субраманиан, глава отдела стратегии акций BofA в США, о настроениях на фондовом рынке.

Другие аналитики предупреждают, что стоимость акций относительно высока, несмотря на сильные доходы. JPMorgan предупредил на этой неделе о «ранних признаках истощения ралли», а консенсусом рынка стал «результат лучше, чем златовласка (мягкая посадка при замедлении инфляции — прим. ProFinance.ru )».

Ян Харнетт, соучредитель компании Absolute Strategy Research, сказал, что ралли ощущается не столько как будто «существует много фундаментальных инвестиций», сколько как будто «профессиональные инвесторы, с которыми мы работаем, сократили свой временной горизонт».

www.ft.com/content/3f9b1eff-7d1d-4cb5-8c9b-33263c8b46b7