Макро-сентимент в графиках | ChartPack #96 (06.03.2024)

Разное

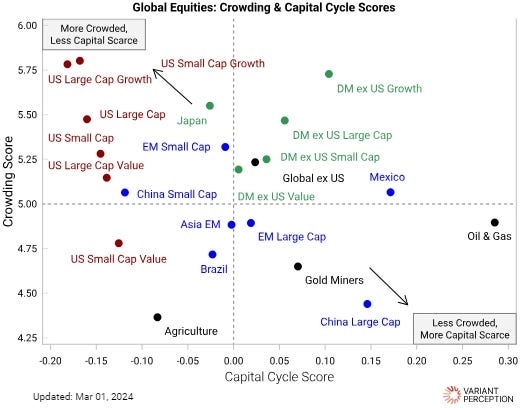

Акции с низким показателем участия, которые соответствуют долгосрочному циклу движения капитала, являются наилучшими структурными инвестиционными возможностями по мнению аналитиков The Variant Perception:

Макро

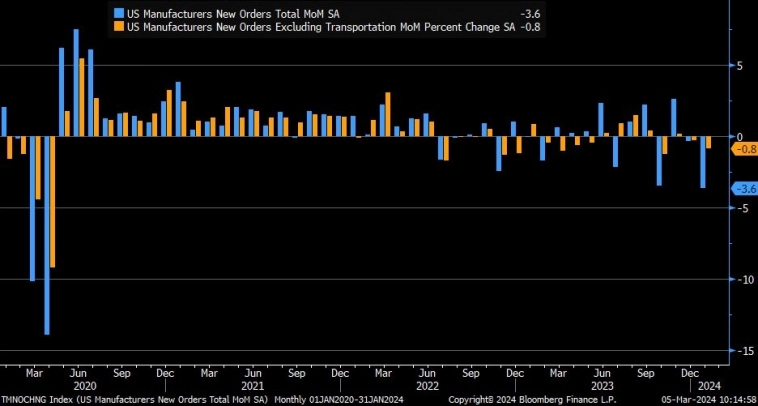

Индекс промышленных заказов за январь сократился на -3,6% м/м (консенсус -3%, -0,3% ранее); заказы без учета транспортных расходов упали на -0,8%(консенсус -0,1%, -0,3% ранее). Это самое сильное снижение промышленных заказов с апреля 2020 года:

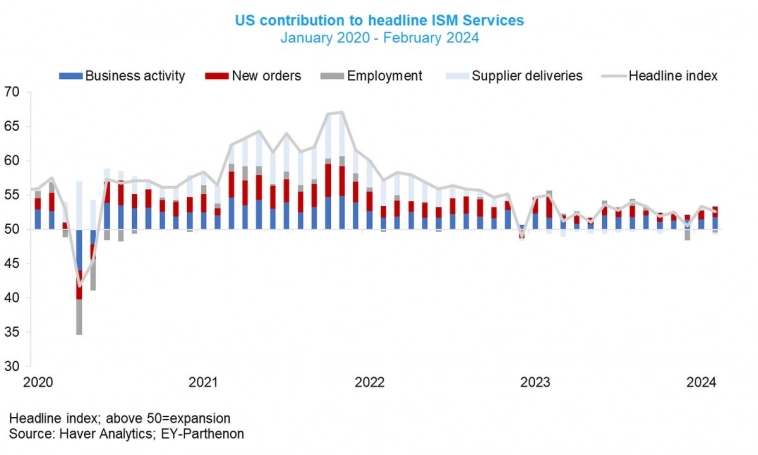

Индекс деловой активности в сфере услуг от ISM снизился до 52,6 в январе(консенсус 53, 53,4 ранее). Индекс находился в состоянии расширения (т.е. имел значение выше 50) в течение 44 из последних 45 месяцев:

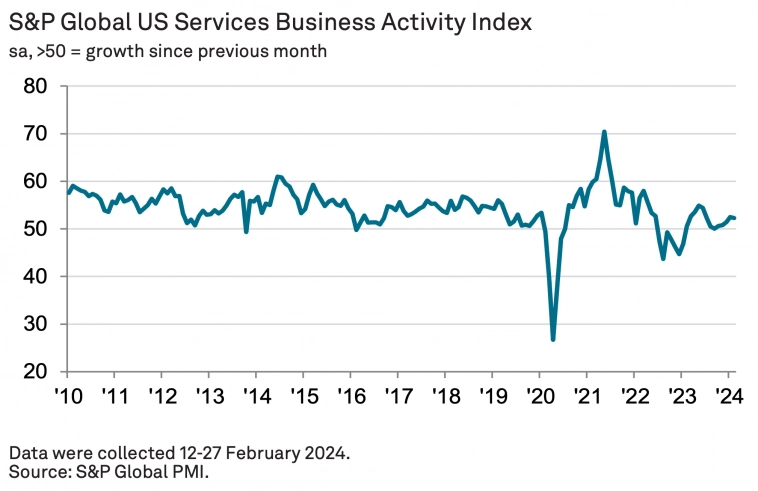

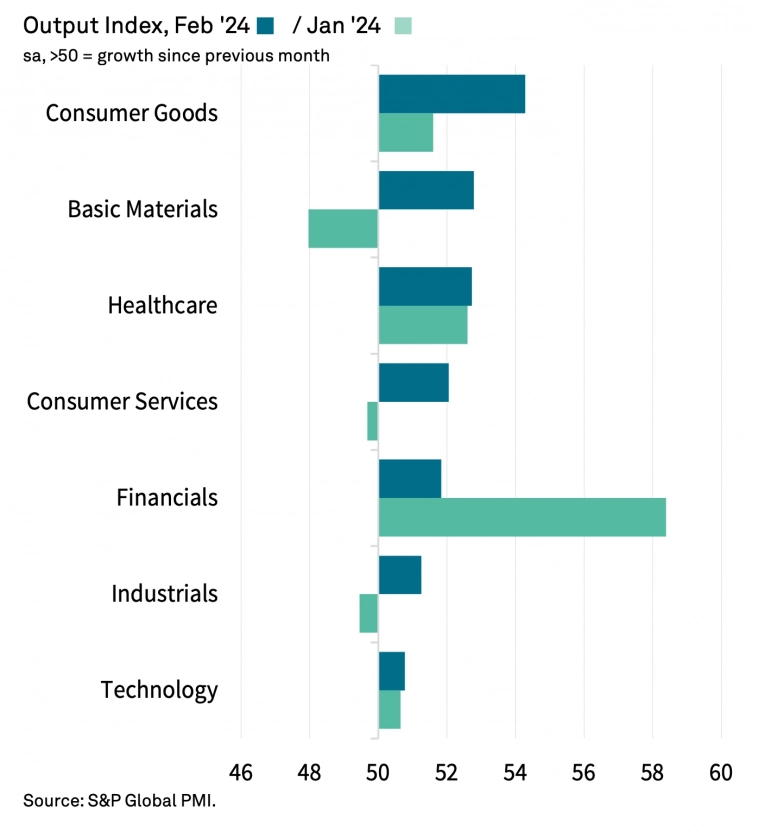

Отчёт S&P Global о деловой активности в сфере услуг США сообщает о том, что объем услуг растёт тринадцатый месяц подряд, а темпы роста лишь немного снизились по сравнению с семимесячным максимумом января. Причём все 7 отслеживаемых секторов экономики США продемонстрировали рост деловой активности в феврале, по сравнению с 4 в январе, что стало самым высоким показателем почти за два года:

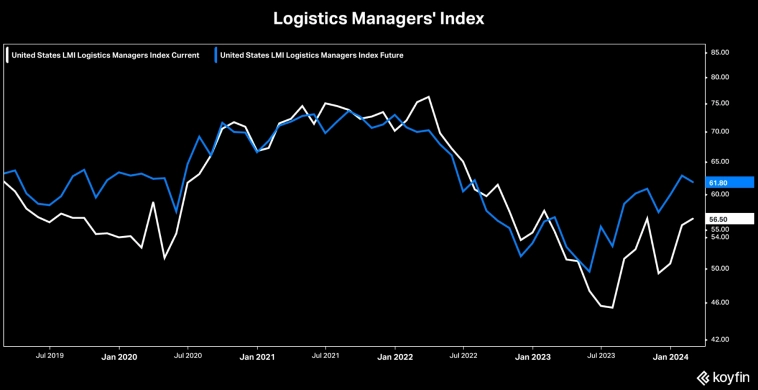

Февральский индекс менеджеров по логистике вырос до максимального значения (56,5) с октября, при этом все 8 компонентов увеличились второй месяц подряд. Оптимизм в отношении будущего снизился по сравнению с январем, но остается вблизи 19-месячных максимумов:

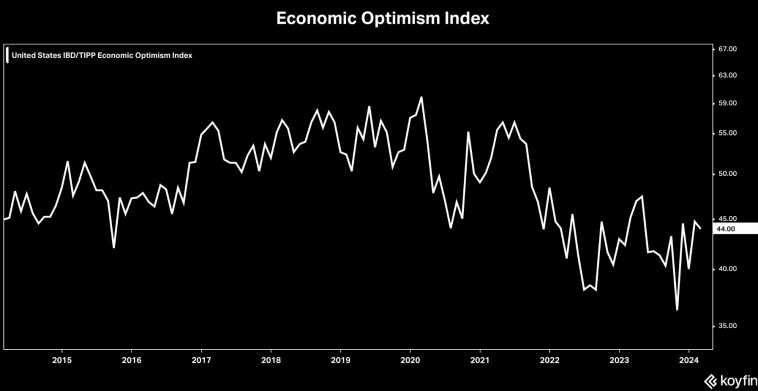

Индекс экономического оптимизма неожиданно снизился в феврале до 44, (консенсус 47,2, 44,7 ранее):

Рынок труда

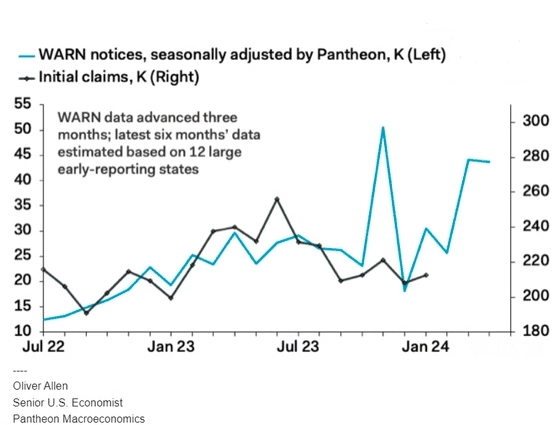

Уведомления WARN продолжают сигнализировать о предстоящем увеличении числа заявок на пособие по безработице:

Что делают другие?

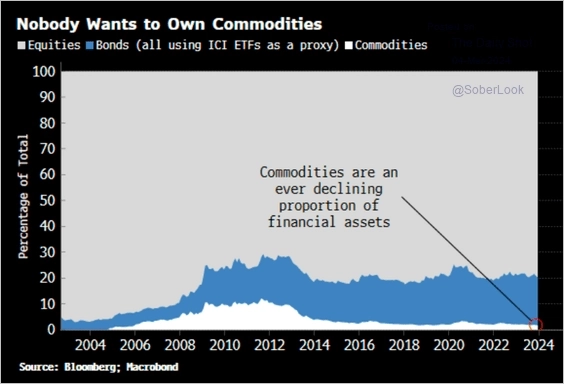

За последнее десятилетие объем позиционирования в сырьевые товары значительно сократился:

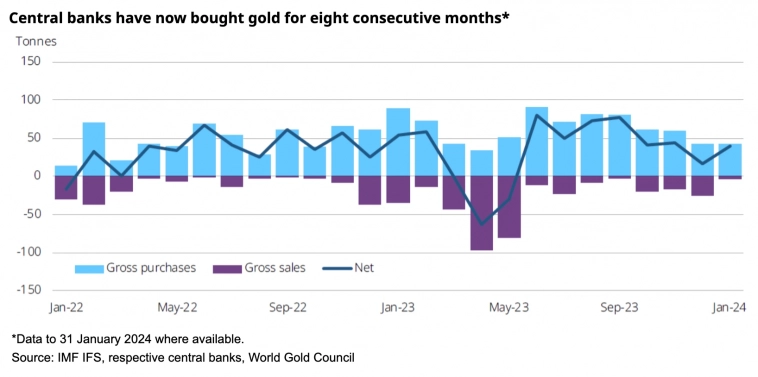

В январе центральные банки сообщили, что увеличили мировые официальные золотые резервы на 39 т. Это более чем в два раза превысило декабрьский чистый покупок в 17 т и стало восьмым месяцем чистых покупок подряд:

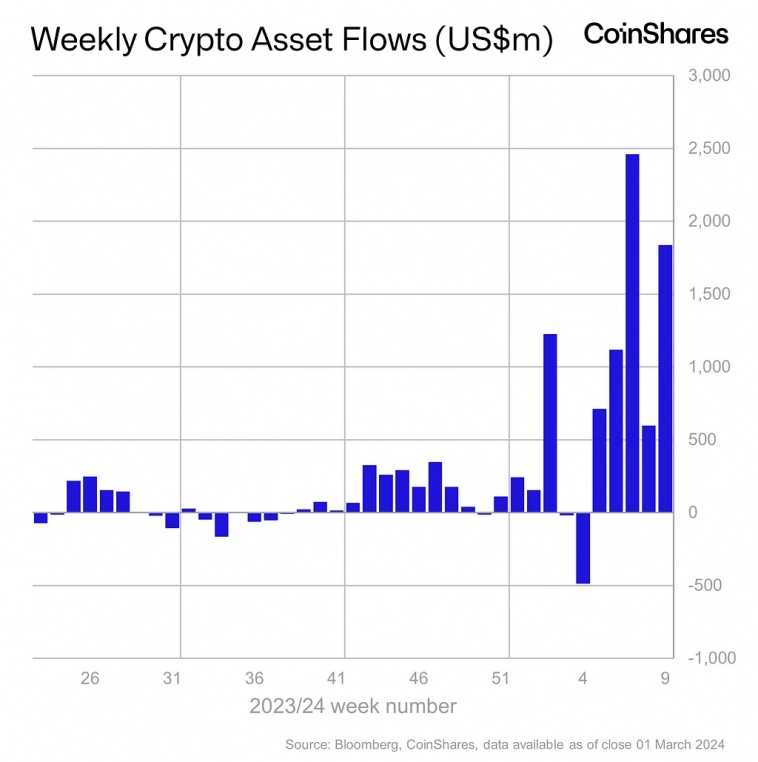

Криптовалюты получили второй по величине приток средств за одну неделю, составивший +$1,84 млрд. Объемы торгов криптовалютами достигли рекордного уровня — более $30 млрд за неделю:

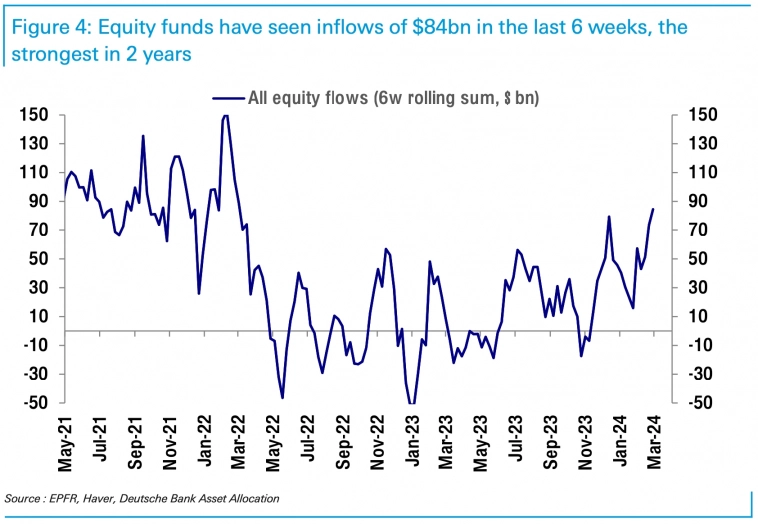

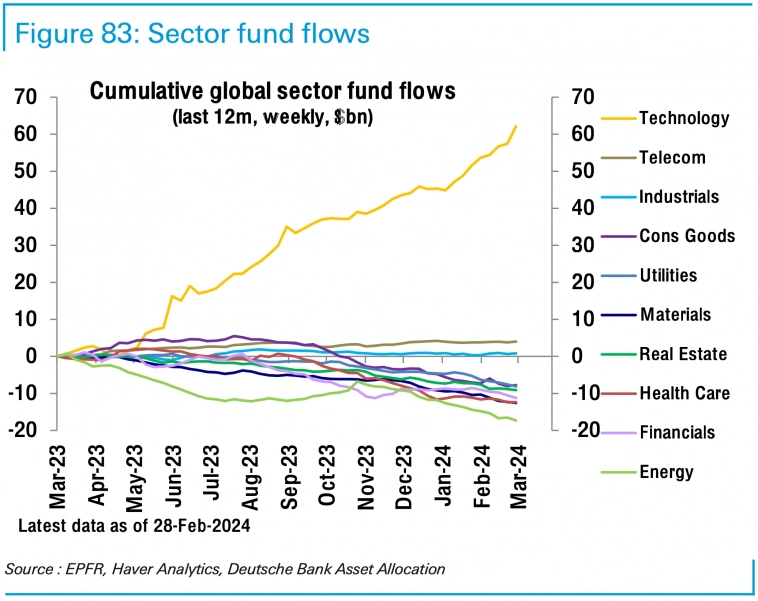

Приток средств в акции продолжает расти (+$10 млрд) уже шестую неделю подряд (+$84 млрд в целом, самый высокий показатель за последние два года), причем основную роль в этом сыграли фонды акций США (+$11,3 млрд). Причем приток средств в акции технологического сектора (+$4,7 млрд) стал максимальным за последние 6 месяцев:

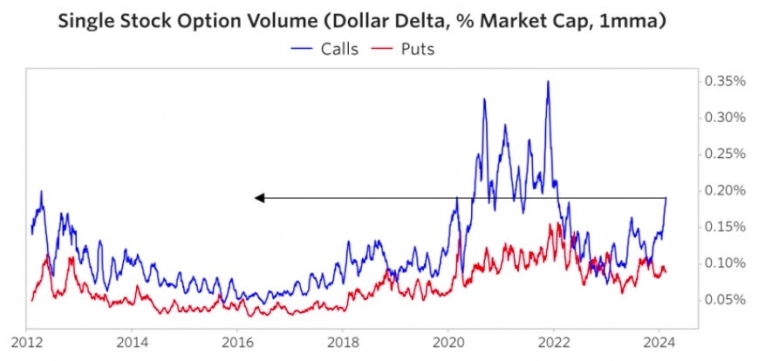

В последнее время объем колл-опционов на отдельные акции резко вырос. Но он все еще не достиг высот, достигнутых во время «пузыря мемов»:

Институциональные инвесторы

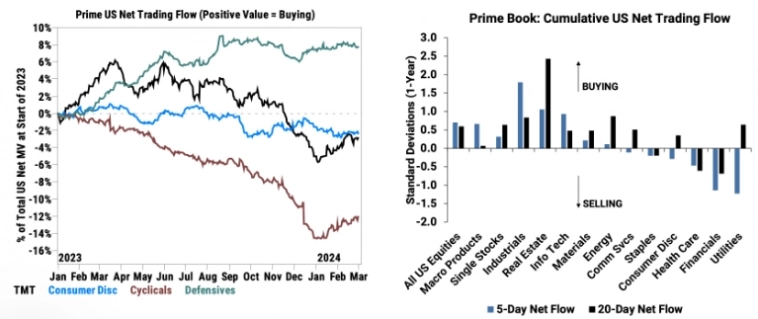

После двух недель чистых продаж, акции США стали объектом самой крупной чистой покупки хедж-фондами с середины января. Акции секторов технологий, промышленности и недвижимости были куплены в наибольшем объёме, в то время как акции секторов финансов, здравоохранения, коммунальных услуг и товаров длительного пользования были проданы в наибольшем объёме. Почти все циклические секторы (за исключением финансов) были куплены на этой неделе:

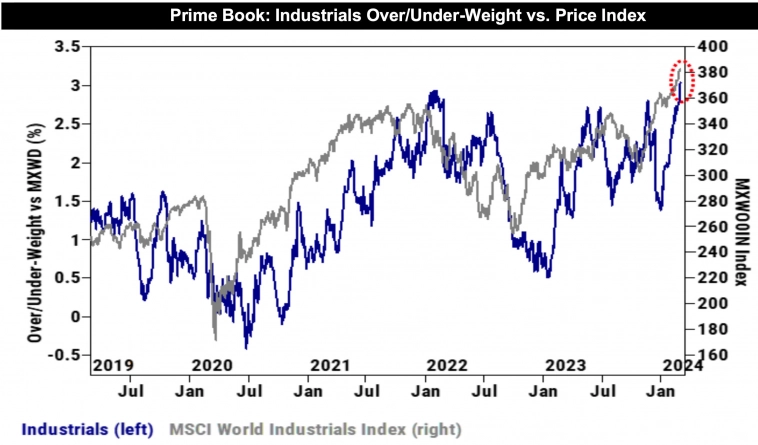

В акциях сектора промышленности наблюдались самые крупные покупки хедж-фондами с июля 2020 года, и теперь покупки продолжаются уже 9 недель подряд:

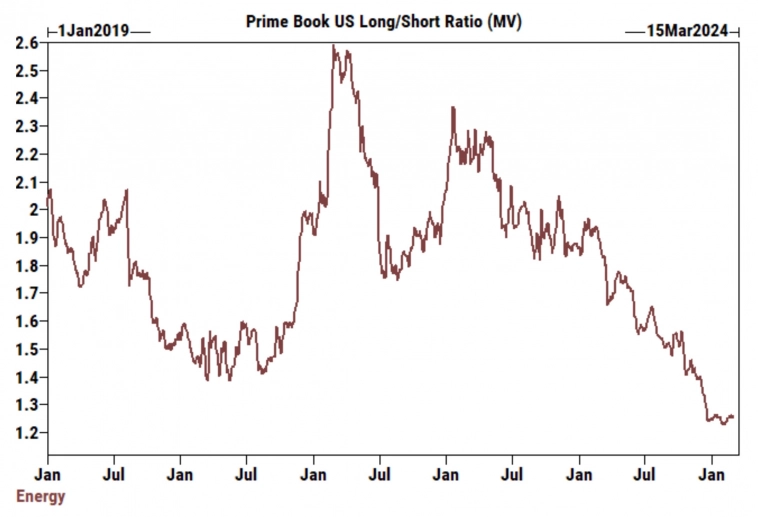

Соотношение длинных и коротких позиций хедж-фондов в акциях сектора энергетики находится вблизи пятилетних минимумов:

Ритейл

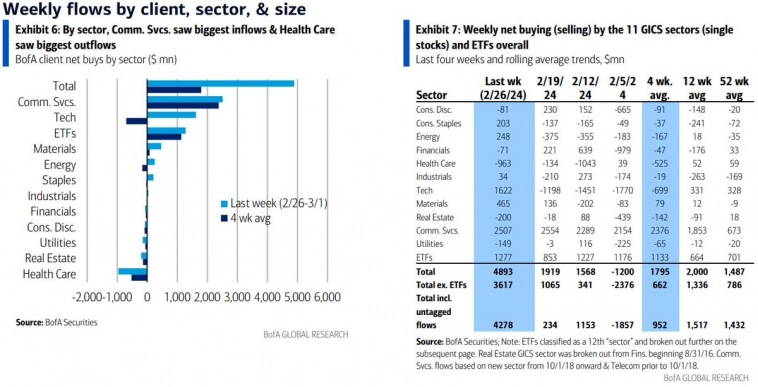

Приток средств клиентов Bank of America в акции ускорился, во главе с акциями компаний секторов коммуникаций и технологий:

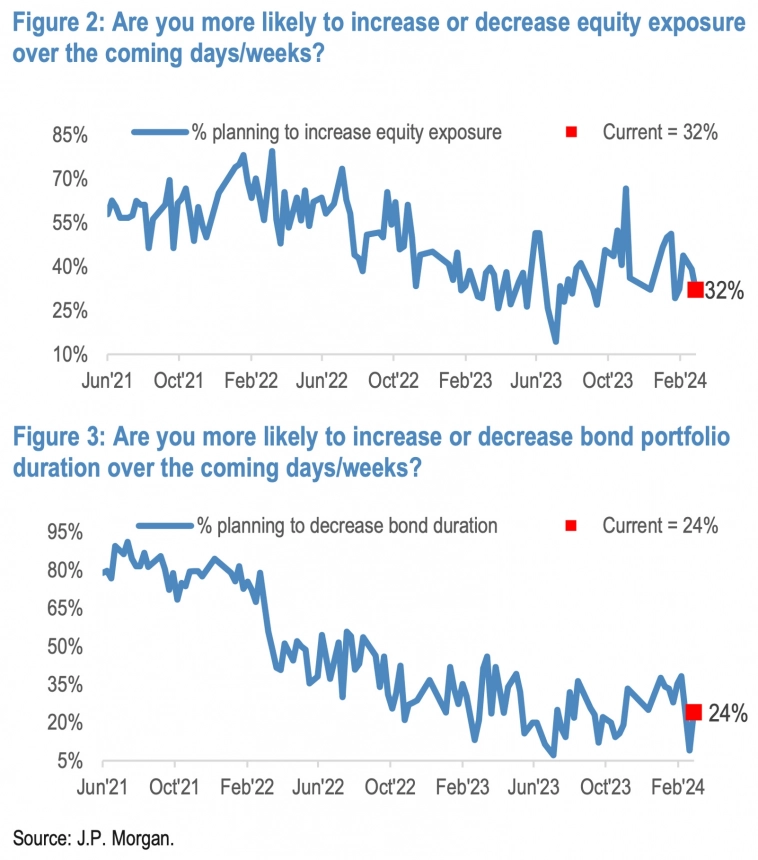

Среди клиентов J.P.Morgan, 32% планировали увеличить долю акций, а 76% — увеличить дюрацию облигаций в портфелях в ближайшей перспективе:

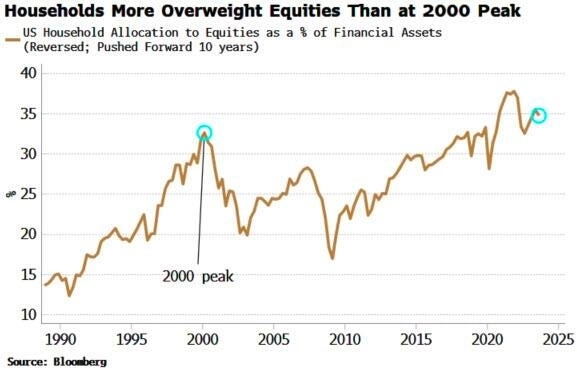

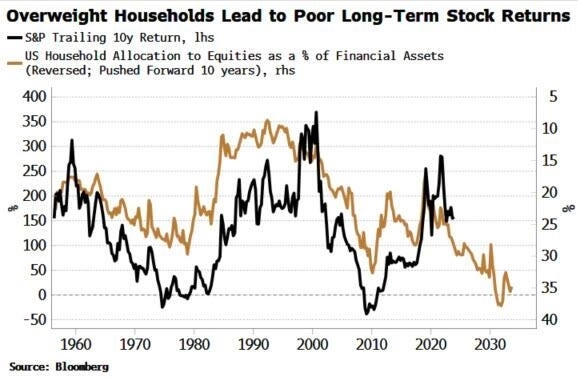

Сектор домашних хозяйств в США в большей степени, чем в 2000 году, инвестирует в акции по отношению к общему объему финансовых активов:

Высокая доля домохозяйств в акциях имеет положительную корреляцию с низкими долгосрочными доходностями акций:

Индексы

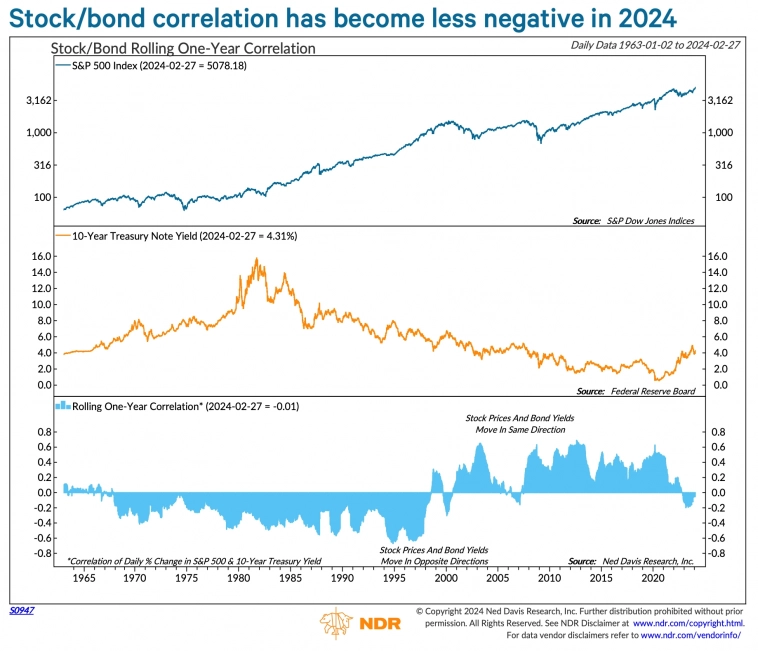

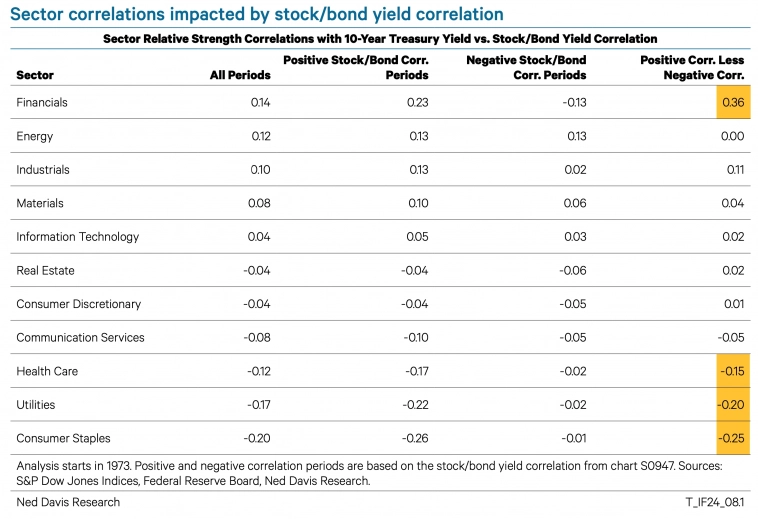

После того как в прошлом году корреляция между акциями и доходностью облигаций достигла самого негативного значения с 2000 года, в 2024 году она стала менее негативной. Причём финансовый сектор имел самую отрицательную корреляцию с доходностью 10-летних облигаций, в то время как корреляция акций секторов коммунальных услуг, товаров ежедневного спроса и здравоохранения была близка к нулю:

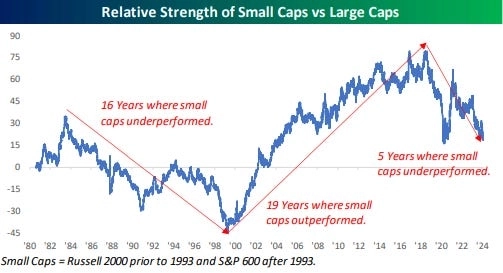

Акции малой капитализации отстают от акций крупной капитализации уже пять лет, что часто преподносится как аргумент в пользу того, что они уже «должны начать обгонять крупные акции», но они также были «должны» на протяжении большей части 1980-х и 1990-х годов:

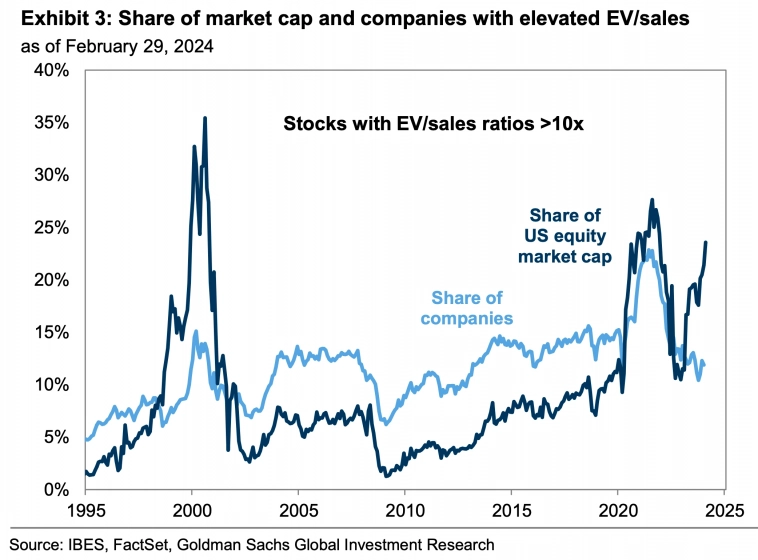

Акции с коэффициентом EV/sales (соотношение стоимости предприятия к объему продаж) более 10x сейчас составляют 24% от рыночной капитализации акций США, тогда как в 2021 году этот показатель составлял 28%, а во время технологического пузыря конца 90-х — 35%:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers