Крупнейшая независимая лизинговая компания Европлан опубликовала финансовые результаты за 2023 год.

Компания продолжает сохранять высокие темпы роста. Чистая прибыль выросла на 24% к прошлому году до 14,8 млрд рублей.

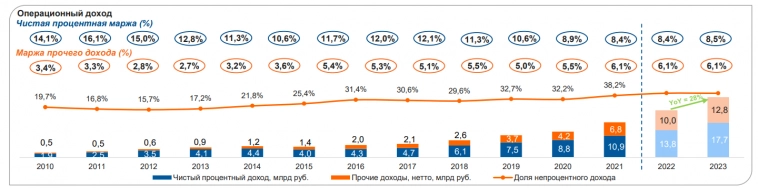

В текущей ситуации кредиты стали менее доступны для бизнеса, а покупать транспорт и технику за наличные не все могут себе позволить. Лизинг остается простым и зачастую самым доступным инструментом обновления автопарка и спрос на него растет. При этом выручка компании хорошо диверсифицирована: 42% операционного дохода заработано в сегменте автоуслуг.

За 2023 год лизинговый портфель вырос на 40%, а за один квартал прибавил 9%. Это прокси на будущие доходы компании!

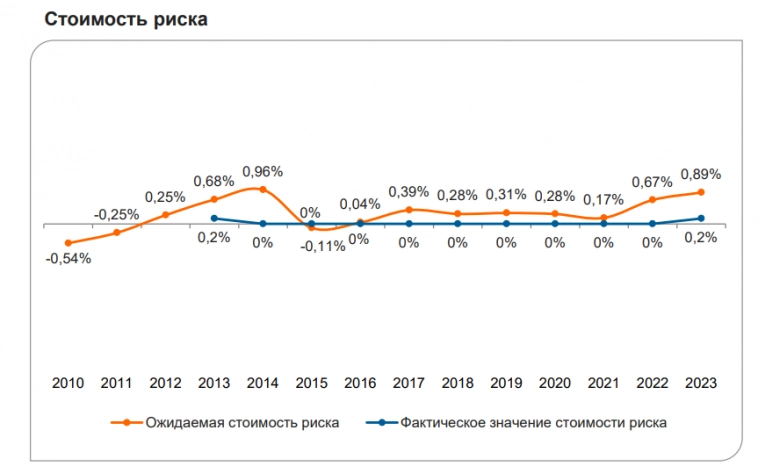

Стоимость риска остается на низком уровне. Если сравнивать с банками, то здесь стоимость риска в разы ниже, чем у многих представителей банковской отрасли, которые кредитованием занимаются.

Качество портфеля остается на высоком уровне, доля просроченной задолженности исчисляется десятыми процента (0,16%):

Капитал компании вырос с 33,8 млрд до 44,7 млрд — это еще с учетом того, что компания выплатила 5,8 млрд рублей дивидендов в 2023 году. Рентабельность капитала остается на высоком уровне около 38%. Для сравнения, у Сбера 25% в 2023 году, который частично обусловлен восстановлением после трудного 2022 года.

Уровень достаточности капитала Европлан соблюдает с запасом.

То есть компания:

1) Растет в активах и прибыли

2) Сохраняет высокое качество активов

3) Сохраняет высокую рентабельность капитала

4) Платит дивиденды

… а значит демонстрирует отличный результат и эффективность. Крайне интересно следить за компанией и последними новостями, ведь, возможно, скоро можно будет стать ее акционером