Фонд SBMX ETF от Сбера - обзор, состав и почему он занимает 1-е место в моем портфеле

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в моем телеграм-канале. Подписывайтесь!

👆Сразу оговорюсь, чтобы в меня с ходу не полетели тапки: я называю фонд от Сбера аббревиатурой ETF просто по старой привычке. Юридически, конечно, это никакой не ETF, а наш, исконно российский, сермяжный БПИФ (биржевой паевой инвестиционный фонд), работающий по отечественному праву.

Один из первых БПИФ-ов на индекс Мосбиржи и самый первый от УК «Сбер — Управление активами», который появился в 2018 году.

Краткая информация о фонде SBMX

Фонд «Топ российских акций» с тикером SBMX — пассивный индексный фонд, следующий за индексом MCFTR — Индексом Мосбиржи полной доходности «брутто».

Индекс Мосбиржи полной доходности «брутто» — это взвешенный по рыночной капитализации фондовый индекс, включающий наиболее ликвидные акции и депозитарные расписки крупнейших российских эмитентов. Перечень эмитентов и их вес пересматривается раз в квартал. Рассчитывается с учетом дивидендных выплат и без учета налогообложения.

SBMX копирует не только состав, но и пропорции IMOEX (индекса Мосбиржи). А согласно учетной политике, вес одной компании не может превышать 15% от общего состава. Если же так случилось (например, неожиданно взлетел Лукойл и его доля вышла за рамки 15%), то при плановой ребалансировке всё корректируется в соответствии с базовой стратегией.

😉 Кстати, индекс РТС (RTSI) имеет такой же состав, он просто рассчитывается в долларах.

Стоимость пая в конце февраля 2024 года составляет 18.7 руб., и Мосбиржа позволяет покупать по 1 паю. Получается, имея в кармане чуть больше чем 18 рублей, вы можете купить ВЕСЬ российский фондовый рынок в необходимой пропорции и не заморачиваться насчет балансировки активов — её будет производить управляющая компания.

Управляет фондом SBMX — АО УК «Первая».

УК «Первая» — бывшая «дочка» Сбербанка, ранее работавшая под брендом «Сбер управление активами». В апреле 2022 года банк продал 51% долей юрлицу «Сб Благосостояние» — владельцу управляющих компаний «Сбер Управление Активами» и «Сбер Фонды Недвижимости». Владельцем остальных 49% долей стала «Система Телеком активы», дочерняя компания АФК «Система».

Источник: pravo.ru

Как видите, по факту после всех этих перепродаж Сбер всё равно управляет фондом SBMX через УК «Первая», а вторым акционером УК является АФК «Система». Вряд ли можно назвать такой тандем ненадёжным или не вызывающим доверия.

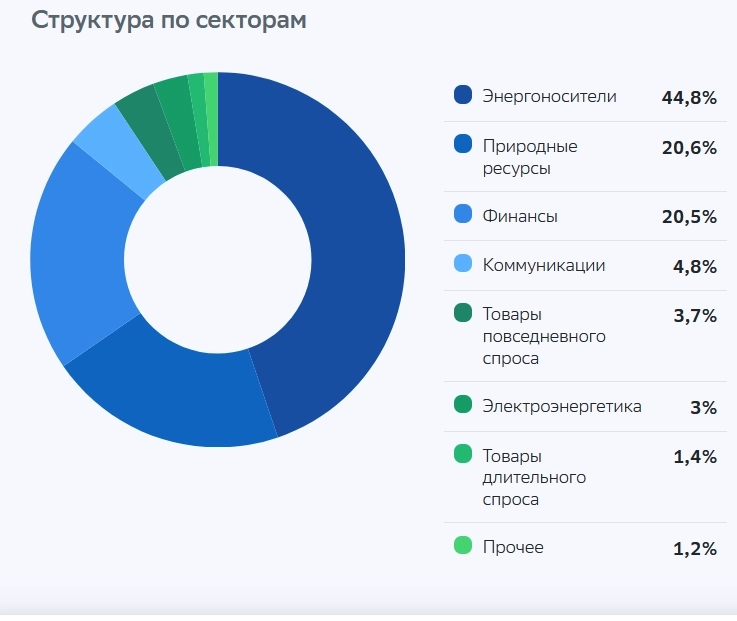

Состав фонда SBMX

Фонд покупает и держит на своем балансе акции российских компаний именно в тех пропорциях, которые отведены им в Индексе Мосбиржи. По состоянию на сейчас (1 квартал 2024 года), в индексе представлены ровно 50 компаний из разных отраслей экономики.

10 наиболее крупных позиций: Лукойл (14.4%), Сбер (12.3%), Газпром (11.5%), Норникель (https://t.me/sid_inves/411) (6.7%), Татнефть (5.8%), Новатэк (3.2%), Сургутнефтегаз (3.1%), Сургутнефтегаз-п (2.7%), Полюс (2.4%), Сбер-п (2.4%).

Источник: сайт УК «Первая»

Источник: сайт УК «Первая»

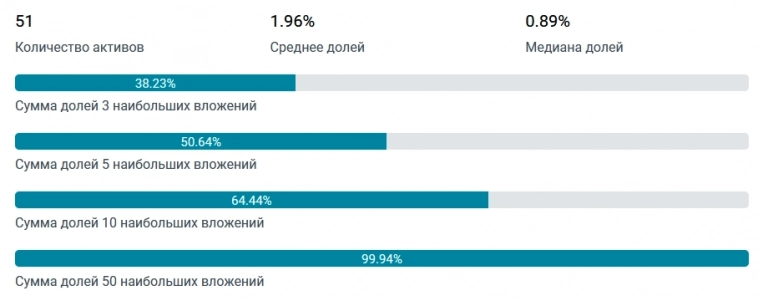

Диверсификация фонда SBMX (источник: rusetfs.com, 29.02.2024)

Кстати, актуальный текущий состав индекса Мосбиржи очень удобно подсматривать на Смарт-лабе (сам так делаю) вот тут.

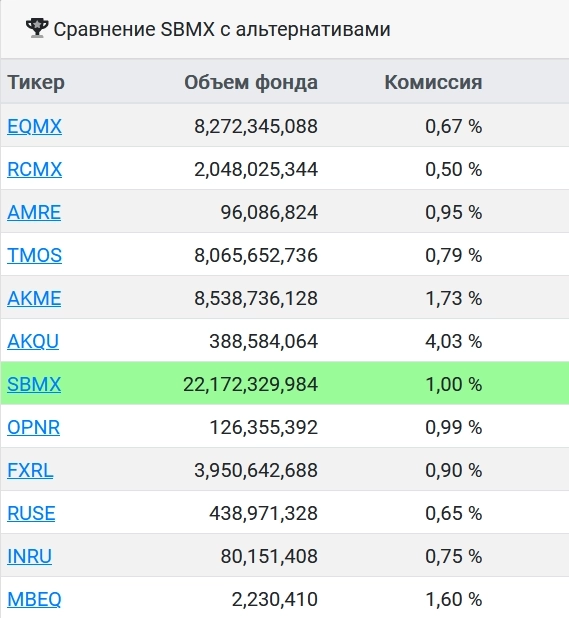

Стоимость чистых активов (СЧА) фонда SBMX

💰Фонд SBMX — просто невероятно огромен по количеству вложенных денег: по состоянию на 29 февраля 2024 года в нём хранится более 22 млрд рублей. Это самый крупный БПИФ на Московской бирже — и точка.

💪SBMX уделывает конкурентов одной левой: СЧА фонда от Сбера (УК «Первая») почти в три (!) раза больше, чем СЧА ближайшего конкурента — аналогичного индексного фонда EQMX от ВТБ (ВИМ-Инвестиции).

Сравнение SBMX с другими фондами на российские акции. Источник: rusetfs.com

Комиссии фонда SBMX

Совокупные комиссии и расходы фонда SBMX составляют не более 1% в год от стоимости активов (все они включены в стоимость пая):

● Комиссия за управление — 0,8% в год от стоимости активов.

● Комиссии спецдепозитария, регистратора — не более 0,1% в год от стоимости активов.

● Прочие расходы — не более 0,1% в год от стоимости активов.

👉Более подробно о вознаграждениях и расходах можно узнать в Правилах управления фондом на сайте УК «Первая».

По сравнению с главными конкурентами — фондами EQMX от ВТБ и TMOS от Тинькофф — у Сбера комиссионные аппетиты чуть выше. Зато, например, на фоне управляемого Альфовского фонда AKME с его нефиговой комиссией в 1,73% фонд SBMX выглядит даже дёшево. Правда, фонд от Альфы показал фантастический результат по доходности за этот год, так что его держателям платить комиссии было не жалко.

✅В Сбере фонд SBMX торгуется без комиссии брокера.

Можно сказать, что с учетом репутации зелёного банка, комиссии вполне себе среднерыночные. Конечно, учитывая огромный объём активов под управлением, вознаграждение УК можно было бы и снизить, но… Это же Сбер :) Будем надеяться, что собираемые с держателей фонда деньги идут на развитие и улучшение экосистемы всего банка.

В целом, претензий по тарифной политике у меня нет. Я готов отдавать 1% в год за условную «сверхнадежность» и сумасшедшую ликвидность фонда.

А что с налогами?

Так как все дивиденды фонд реинвестирует обратно в себя, налог на дивиденды с нас не удерживается. И с фонда, кстати, тоже — это определённый плюс по сравнению с отдельными акциями, когда они выплачивают нам дивиденды.

На фонд распространяется льгота на долгосрочное владение (ЛДВ). Продержали SBMX более 3-х лет — налог не удерживается.

В остальном всё как обычно — с нас возьмут 13% налога на прибыль при продаже паёв фонда раньше, чем через 3 года после покупки.

⚙️Основные параметры фонда SBMX

● ISIN: RU000A0ZZH92

● УК: «Первая» (Сбер)

● Тип активов: российские акции

● Валюта активов: рубль

● Валюта торгов: рубль

● Цена пая: 18,7 руб.

● Отслеживаемый индекс: MCFTR

● Комиссия фонда: 1%

● Доступен неквалам: да

Доходность фонда SBMX

📈За последний год индекс Мосбиржи полной доходности «брутто» вырос на 53.55%, а паи фонда SBMX — на 52.12%. То есть, фонд отстал от своего бенчмарка примерно на 1.5 п.п., что с учетом комиссий выглядит очень достойным результатом. Нужно помнить, что по гуманному российскому законодательству для БПИФ допускается отклонение изменений расчетной цены пая от изменений индекса до 3% в день.

Доходность SBMX за 1 год и сравнение с бенчмарком (источник: сайт УК)

🏆ТОП-1 в моем портфеле

💼Мой инвестпортфель содержит как отдельные акции, так и фонды. И фонд SBMX — лидер по вложениям среди всех БПИФ, представленных в моем портфеле. Он занимает примерно 25% от всей доли, которая отведена под фонды на российский рынок (сейчас у меня их 6, какие именно и в каких пропорциях — расскажу позднее).

🏦Держу и докупаю я его, как можно догадаться, на своем брокерском счёте именно в Сбере — так и комиссии меньше, и Сберу наверняка приятно :) И вообще, все фонды от Сбера (извините — нынче от УК «Первая») хранятся у меня на сберовском счёте. Определённая логика в этом вроде присутствует.

Стоимость моих паёв SBMX давно перевалила за шестизначную сумму, и позиция периодически пополняется.

👉Присоединяйтесь к моему телеграм-каналу! Там десятки свежих обзоров на российские компании и различные инвестиционные инструменты.

Другие полезные материалы:

📍Комиссии Мосбиржи на фондовом рынке 2024 – просто и понятно (с примерами)

📍У меня 8 брокерских счетов у 6 брокеров. Как так вышло?

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

1,5 пп это несколько моих з/п, я не такой щедрый на подарки сберу)

rusetfs.com/screener?assetClass=Akcii