Самолет: компания - экосистема. Нужно обратить внимание на эту акцию.

Сейчас хороший момент, чтобы обратить внимание на бумаги застройщика Самолет (почему именно сейчас — в конце заметки). Самолет — лидер строительного рынка по объему текущего строительства: 5,47 млн. квадратных метров против 4,56 млн. квадратных метров у ПИК, следующего вторым в рейтинге. Отрыв уже 20%, хотя Самолет вышел на 1 место совсем недавно — в декабре 2023 года. Несмотря на уже достигнутый масштаб бизнеса, компания продолжает быстро расти — по выручке на 53% в 2023 году и в планах — на 67% в 2024.

Самолет интересен, и даже уникален новаторским подходом к продукту и рынку. Компания постоянно расширяет сферу своих компетенций и использует это для внедрения новых продуктов, что открывает целые сегменты рынка (непривычные для девелоперов ранее), и одновременно усиливает позиции всех бизнесов сразу, привлекая клиентов наиболее комплексным продуктом на рынке. Таким образом, количественный и качественный рост бизнеса образовывает положительную взаимосвязь: большой масштаб открывает большие возможности для кросс-продаж (мебель, кухни, финансовые продукты), а широкая продуктовая линейка поддерживает продажи собственно недвижимости — в силу того, что клиент зачастую получает уникальный для рынка продукт.

Предлагаю кратко рассмотреть некоторые моменты, качественно характеризующие бизнес:

— географическая экспансия — выход в новые регионы (уже 5, и +5 в ближайшее время, с дальнейшим расширением), что позволяет диверсифицировать географию продаж и расти экстенсивно. Кроме того, вполне вероятно, что с выходом в новые регионы со своим комплексным продуктом и стандартами работы, Самолет сможет показать высокую маржинальность бизнеса на фоне менее эффективных небольших местных игроков;

— выход на рынок ИЖС — проекты Дмитров дом, Истра дом и следующие новые площадки. На фоне роста интереса к ИЖС, а также сдвига ипотечных льгот в сторону сельской ипотеки это расширяет круг потенциальных покупателей для компании. В этом сегменте также вероятна повышенная маржинальность на фоне традиционных строителей — в силу эффекта масштаба и применения лучших практик;

— Самолет Плюс — второй по GMV риелтор в России, имеющий амбиции стать первым (уже в текущем году). GMV 2023 года — 745 млрд. рублей, цель 2024 года — 2-2,5 тлрн. рублей. В текущем году возможно пре IPO Самолет Плюс, а в 2025 году — выход уже на IPO. В оценке аналитики традиционно ориентируются на ОЗОН, с ориентиром стоимости в 0,5GMV, однако я полагаю, что это очень разные бизнесы, и оценка должна быть ниже. При этом, даже в случае оценки в 0,1 GMV, целевая цена Самолет Плюс на IPO — 250 млрд. рублей. Это больше, чем текущая капитализация всей компании Самолет (223 млрд. рублей). Больше, Бенджамин (Грэм, разумный инвестор)!

Наличие риэлтора Самолет Плюс означает, что компания будет зарабатывать и на вторичном рынке, а также получит обширнейший охват клиентов для создания цепочек комбинированных сделок, в которых объект первичной недвижимости будет именно от собственно Самолета. Кроме того, это расширяет охват потенциальных покупателей других продуктов компании, как существующих, так и будущих (экосистема в деле);

— продажа мебели составила в 2023 году уже 20,9 млрд. рублей, и здесь я вижу потенциал занять нишу ИКЕА. Можно либо выжимать на мебели максимальную маржу за счет продавливания производителей на объеме закупок, либо вообще создать собственное производство с гарантированным сбытом. То же с кухнями. То же с отдельными видами отделочных материалов. Вертикальная интеграция, маржа с цепочки создания стоимости;

— управляющая компания Самолет Гостеприимство — выстраивание долгосрочных отношений с клиентом, получение маржи не только в моменте и разово, а на длительном цикле. Расширение теплой клиентской базы для потенциальных продаж услуг и новых продуктов;

— финансовые сервисы: «Целепорт» и «И живи-ка» — повышают доступность жилья для клиента, увеличивают конкурентоспособность основного продукта на рынке (относительно других застройщиков). Самолет ЗПИФ недвижимости — вовлекает в экосистему клиентов на этапе инвестиционного спроса, снижают порог входа на рынок инвестиционной недвижимости. Все это подкреплено покупкой собственного банка (КБ «Система», в будущем, вероятно — «Самолет Банк»), позволит более гибко и оперативно подходить к собственным финансовым продуктам, так и оставлять существенные комиссионные в контуре ГК Самолет. Уверен, банк ожидает период бурного роста;

— Самолет Образование — выход на рынок образования, детские сады, школы, онлайн образование. Сейчас можно только предполагать, насколько большой это рынок, думаю — огромный, и при масштабировании онлайн платформ — высокомаржинальный;

— платформа Самолет 10D — это выход на нишевый рынок ИТ в строительстве. Амбиции — 30% рынка к 2028 году. Потенциально — это аналог Диасофта в сфере девелопмента в составе Самолета.

Теперь предлагаю рассмотреть основные финансовые показатели группы Самолет:

Результаты 2023 года по управленческой отчетности (МСФО пока нет):

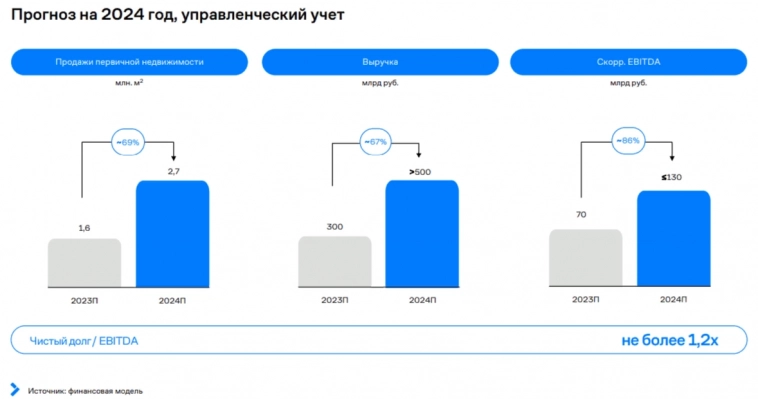

Прогноз компании на 2024 год, также по управленческой отчетности:

Также важен прогноз значения чистого долга компании:

Исходя из представленных параметров получаем, что сейчас компания оценена по EV / EBITDA = 4,13, а по прогнозным параметрам 2024 года EV / EBITDA = 2,33. И это при умеренном уровне чистого долга. Важно, что данные финансовых результатов и прогноза приведены компанией по методике управленческого учета, при этом отчетность по МСФО прошлых периодов несколько была с несколько более умеренными показателями. Однако, даже если к прогнозу финансовых результатов компании подойти консервативно, и предположить, что рост показателей будет скромнее, а также с поправкой на отчетность по МСФО, можно ожидать EBITDA на уровне 130 млрд. рублей в 2025 году, что при прогнозе чистого долга в 126 млрд. рублей и текущей капитализации дает мультипликатор EV / EBITDA (2025) = 2,7. Дорого ли это для растущей компании — лидера рынка, с уникальным для рынка комплексным продуктом и потенциалом вывода дочки (или дочек?) на IPO? Нет. Совсем не дорого.

Предлагаю гипотезу (прогноз), на периоде в 3 года (до 01.03.2027), что с учетом роста EBITDA до 150+ млрд. рублей и ростом оценки компании по мультипликатору EV / EBITDA до значения 5 (что должно быть вызвано снижением уровня процентных ставок и премии за риск в целом по рынку), мы увидим стоимость акций группы Самолет на уровне более 10 000 рублей (не является инвестиционной рекомендацией).

В качестве ответа на возможные опасения проблем с реализацией амбициозных планов компании отмечу следующее:

— объем нераспроданной площади в объектах Самолет находится на минимальном уровне за историю располагаемых данных — 41%;

— продажи в Московской области (крупнейшем рынке компании) в 2024 году будут поддержаны снижением ввода ЖК, это подтверждается уменьшением площади возводимых (конкурентами Самолета) ЖК в течение 2022 и первого полугодия 2023 года;

— маловероятно сильное давление на продажи группы Самолет, хотя бы потому, что если трудно будет лидеру рынка с развитыми финансовыми продуктами и развитыми сервисами, то более слабые участники рынка могут и вовсе не выдержать таких условий, что несет угрозу всему рынку, и совсем не согласуется с планами правительства по развитию отрасли и планам роста ввода жилья.

Начиная с декабря, котировки акций Самолета выглядели слабо на фоне бумаг других компаний отрасли (отдельно обратите внимание на разницу капитализации Самолета и ПИКа):

А вот так это выглядит на графике:

В качестве объяснения такой слабости бумаг предлагаю 2 основных гипотезы:

— котировки к моменту декабрьской ребалансировки индекса Московской биржи были перекуплены как институциональными участниками (на ожиданиях включения в индекс), так и физическими лицами — благодаря мощной работе PR и IR компании. И в результате бумаги оказались в таком количестве портфелей, что в моменте их условно некому было больше покупать.

— сегодня в должность вступает новый генеральный директор группы Самолет — Андрей Иваненко. Он ранее возглавлял бизнес компании в Москве, и пришел на смену Антону Елистратову, возглавлявшему компанию 4,5 года. Внятных убедительных комментариев о причинах такой замены рынок до сих пор не услышал, и это может вызывать у части инвесторов опасения относительно ситуации в компании. Судя по динамике котировок, информация об уходе Антона Елистратова стала просачиваться около 2-х месяцев назад, возможно 27 декабря. Не думаю, что за этим стоит что-то страшное для компании, вполне вероятно, что причины какие-то личные, но для отдельных участников рынка это может быть тревожный момент.

Наиболее вероятно, что в моменте сложились несколько факторов: после относительно сильной динамики котировок в течение осени (на фоне снижения котировок конкурентов), в процессе ребалансировки портфелей, перегруженных акциями Самолета, появилась информация о смене руководителя, и это вызвало дисбаланс — активизировались продавцы, а больших покупателей в моменте не нашлось. И очень похоже, что именно сейчас сложилась подходящая для покупки бумаги ситуация.

В любом случае в адрес Антона Елистратова нужно сказать много хорошего: именно при нем компания многократно выросла как в масштабе деятельности, так и в качественном отношении (продукты и сервисы), и без четкого руководства очень большим количеством процессов, составляющих сложную работающую систему, этого бы не произошло.

Что в итоге:

Самолет — это отличный пример экосистемной компании, по инновационности подхода и развитости экосистемы сравнимый с Яндексом и Тинькофф. Лидер рынка не только в силу размера бизнеса, но и по сути — именно Самолет меняет представление, что такое недвижимость как продукт, какие сервисы и взаимодействие с клиентом современный девелопер может предложить. Самолет, как лидер рынка меняет сам рынок и правила работы на нем. При этом оценка компании в значительной степени не отражает потенциала развития бизнеса и его финансовых показателей, что позволяет ожидать кратной переоценки в среднесрочной перспективе. Котировки акций Самолет в настоящий момент явно отстали от коллег-конкурентов, и находятся на интересном для подбора уровне.

Данная заметка не является инвестиционной рекомендацией.

Вдохновляющих идей Вам, инвестиционных и не только!

Мой телеграм (вдруг будет интересно): t.me/Grigory_Saveliev

В заметке использовались данные из презентации группы Самолет: media.samolet.ru/investors/shareholders/presentations/Презентация_для_инвесторов_4_кв_и_12_мес_2023_vf2_XIorJIo.pdf

Благодарю за внимание!

Но масштабы впечатляют, конечно

Бумага хочет расти, но выше много сопр.!

Первое важное сопр. 3620 взять и оттестить. Потом следим за 3730 и 3900. Выше РОСТ.