Мосбиржа отчёт. Казино всегда выигрывает!

Мосбиржа отчиталась за весь 2023й год и за 4й квартал. Компания прекрасно отыграла рост ключевой ставки, а обороты торгов на бирже восстанавливаются всё активнее. От части и за счёт того, что зарубежные рынки для многих теперь не доступны. Вопрос, который пока остаётся открытым – дивиденды.

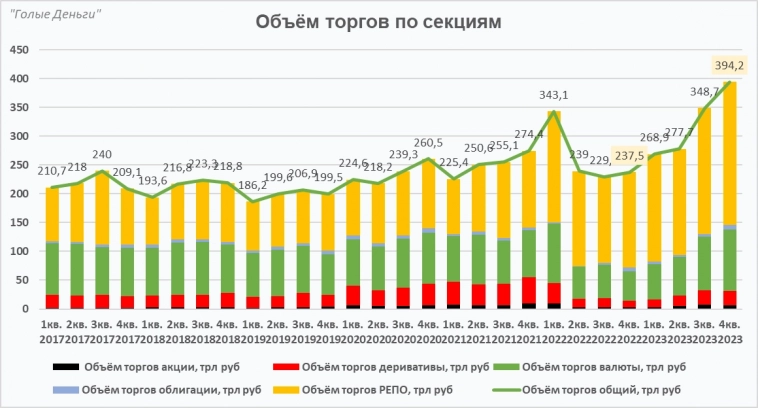

После февраля 2022-го компания компенсировала потерю объёмов торгов – повышением тарифов. К концу 2023 года многие торговые секции значительно восстановились до уровней 2021 года. Комиссионные доходы на рынке акций выросли на 113%! при увеличении объемов торгов на 31%. По четвёртому кварталу хорошо видно, как перетекла ликвидность из акций в облигации, все спешили зафиксировать доходность в безрисковых облигациях. Группа продолжает развивать внутренний рынок долга капитала: 206 компаний, из которых 55 вышли на рынок впервые в 2023 году.

Срочный рынок пока что восстанавливается медленнее всех. И вправду, зачем спекулировать не волатильным фьючерсом на индекс РТС, когда в акциях есть и ОВК и куча энергетиков на любой вкус, которые летают по 30% в день.)

Но мастодонтами по объёму остаются рынки для «больших дядь». Комиссионные доходы от валютной секции и денежного рынка растут хоть и меньшими темпами, чем остальные, но казну компании пополняют больше других.

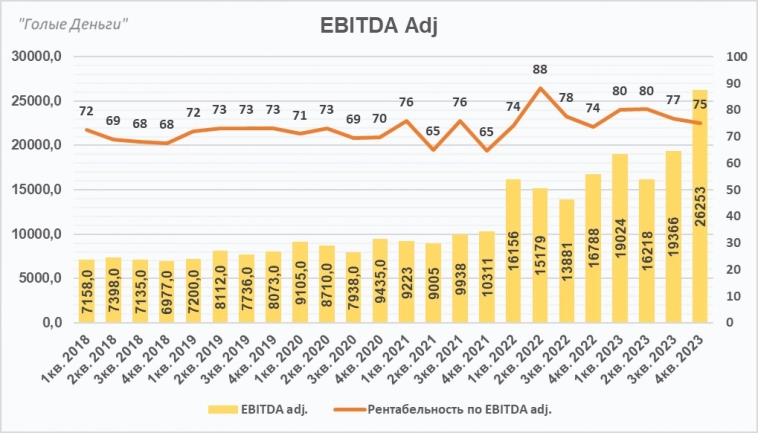

Комиссионный доход вырос до 52,2 млрд рублей, благодаря высокой клиентской активности, а также запуску новых продуктов и услуг. Но процентные доходы в 4-м квартале переплюнули даже эту цифру, спасибо ставке.

Из всего вышеперечисленного следует, что скорректированная чистая прибыль выросла на 44% в сравнении с 4м кварталом 2022. Не забудем и про многочисленные IPO, Московская биржа продолжила наращивать объем и ликвидность рынка акционерного капитала: состоялось восемь первичных и четыре вторичных размещения акций, а также предоставлен листинг для одной компании в 2023 году.

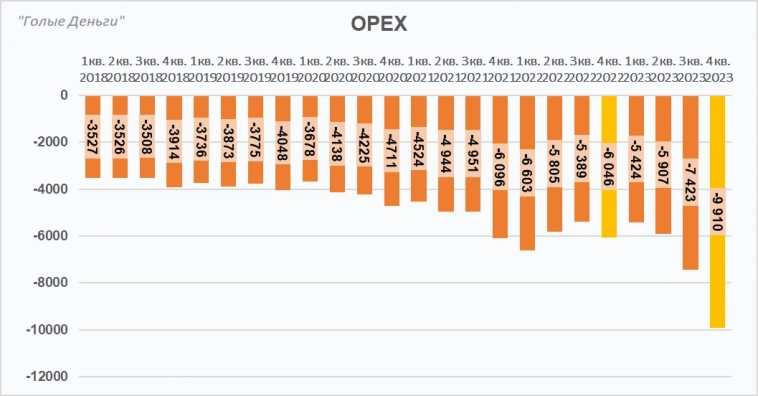

Маржинальность по EBITDA при этом даже немного снизилась, в виду увеличения операционных затрат, но по-прежнему грех жаловаться.

А выросли операционные расходы (на 20% год к году) за счет дополнительных начислений резервов; а также экстремально квартал к кварталу выросли маркетинговые расходы, в основном связанные с платформой Финуслуги. Расходы на персонал выросли на 70% в 4м квартале, обусловленные вводом новых проектов, например таких, как «Трейд Радар» и как следствие ростом числа сотрудников на 11% год к году. Но главный эффект оказали изменения в системе поощрений и мотивации до 2028 года, и под неё компания создала резервы для премирования, что будет иметь разовый эффект.

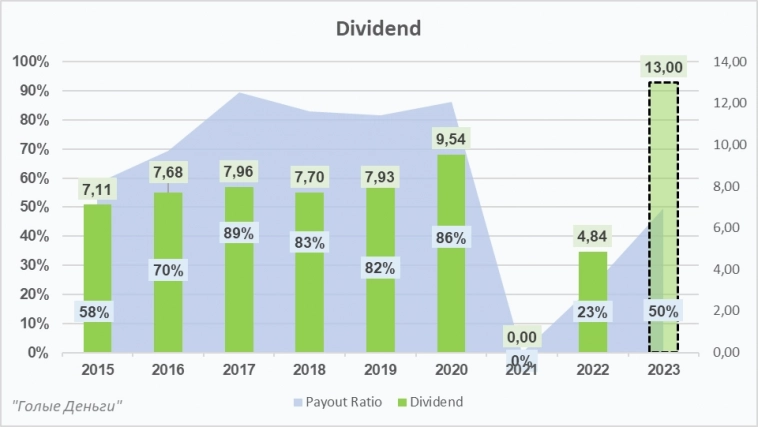

В начале февраля Московская биржа снизила нижнюю границу выплат дивидендов до 50% от чистой прибыли. Прежняя дивидендная политика предполагала направлять на выплаты акционерам не менее 60% прибыли, но весной 2022 года ее действие было приостановлено и по итогам года на дивиденды было направлено 30% от чистой прибыли. Председатель правления Юрий Денисов подчеркнул, что дивиденды будут выплачиваться как минимум один раз в год. При этом новая стратегия предусматривает возможность более частых выплат.

«Мы можем платить и чаще, в зависимости от того, какая будет ситуация», — объяснил глава Мосбиржи.

Исходя из отчёта, ситуация вполне благоприятная, чтобы заплатить больше, чем по нижней границе. Но в прогнозе поставлю минимальный дивиденд в 50% от скорректированной чистой прибыли. Получается 13 рублей или 6.6% дивидендной доходности. Но в уме держим, что в былые времена, компания продолжительное время платила не менее 80% от чистой прибыли, так что могут быть приятные неожиданности.

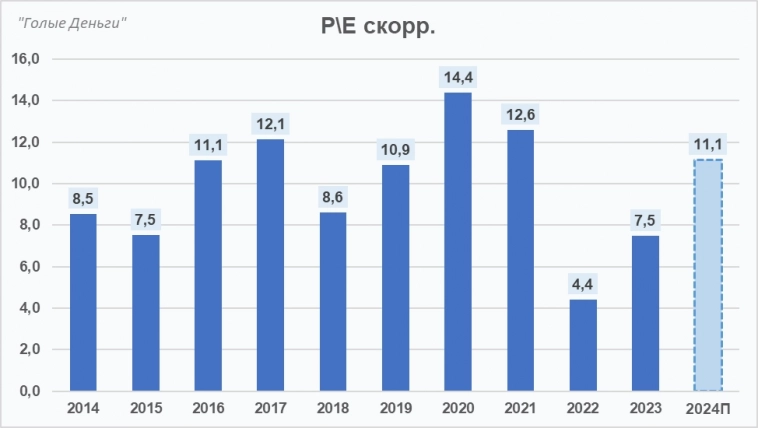

ЧТО Я ДЕЛАЮ: честно говоря, никогда не было акций Мосбиржи в портфеле, хотя это понятный и маржинальный бизнес. Но как-то упускал благоприятный момент, последний такой был в августе, была хорошая возможность отыграть рост ставки и ожидания дивидендов. Поэтому пока вне позиции, но по мне бизнес растущий, обязательств нет, конкуренции нет, оценена не дорого, особенно учитывая рост капитала. Скажу так, если бы у меня был «пенсионный портфель», начал бы собирать позицию прям по текущим.

Разобрал и другие отчёты для Вас:

ВВШ Free.Solo.26 февраля 2024, 20:34" Мосбиржа отчёт. Казино всегда выигрывает!" — да. иначе нет смысла создавать дело. "0

ВВШ Free.Solo.26 февраля 2024, 20:34" Мосбиржа отчёт. Казино всегда выигрывает!" — да. иначе нет смысла создавать дело. "0 Робот Вася26 февраля 2024, 22:08Если перегнуть палку с комиссиями-можно превратиться в Варшавскую биржу-по большому количеству акций проходят единицы сделок в день.+1

Робот Вася26 февраля 2024, 22:08Если перегнуть палку с комиссиями-можно превратиться в Варшавскую биржу-по большому количеству акций проходят единицы сделок в день.+1 Aksioma Funds26 февраля 2024, 22:52Итак уже перегнули0

Aksioma Funds26 февраля 2024, 22:52Итак уже перегнули0