Свежие облигации: Инарктика на размещении

Рыбный день намечается на Мосбирже — свежий выпуск облигаций размещает Инарктика, производитель свежей рыбы. Выпуск под рефинансирование погашаемого в начале марта предыдущего выпуска на 3 млрд, только купон повыше, чем был в 2001. Купон-то, к слову, не отличный, но и не ужасный, а сам выпуск классический.

Благодаря высокому рейтингу и хорошо себя чувствующему бизнесу Инарктика может себе позволить выпуск с постоянным купоном ниже КС на понятные 3 года. Если хочется купон повыше, то всегда есть, к примеру, Интерлизинг, Роделен и МК Лизинг. А также есть свежие юаньки Уральская Сталь и Русал. Ну и новые рублёвые бонды скоро будут, не пропустите.

Объём выпуска — 3 млрд. Ориентир купона: 15–15,5% (до 16,42% YTM). Без оферты, без амортизации. Купоны ежеквартальные. Рейтинг A от АКРА (август 2023) и НКР (июль 2023).

Инарктика — лидер по производству лосося и форели в России. На компанию приходится около 70% производства аквакультурных лососевых в стране. Большая часть активов расположена на побережье Баренцева моря, так как его акватория одна из немногих, пригодных для аквакультуры лососевых. Тикер: 🎣🐟 Сайт: https://inarctica.com

- Выпуск: Инарктика-002Р-01

- Объём: 3 млрд

- Начало размещения: 1 марта (сбор заявок до 27 февраля)

- Срок: 3 года

- Купонная доходность: 15–15,5%

- Выплаты: 4 раза в год

- Оферта: нет

- Амортизация: нет

Почему Инарктика? Не получится ли лососнуть тунца?

Есть небольшой шанс для инвестора лососнуть тунца, конечно, но для этого рыба должна всплыть кверху брюхом, такое однажды случилось в 2015 году, когда Инарктика потеряла 70% рыбы из-за распространения лососевой воши в Баренцевом море, а затем произошла вспышка миксобактериоза. F. Потери составили около 1 млрд рублей.

Если смотреть на структуру выручки, то 79% — это лосось, 20% — форель, а на икру и прочее приходится всего 1%. Это, безусловно, точка роста. Производство локализовано в России, но так было не всегда.

В 2023 году Инарктика продала заводы в Норвегии и приобрела рыбоводный завод под Нижним, а также 2 предприятия под Калугой и Архангельский водорослевый комбинат. Готовится к запуску кормовой завод в Новгороде.

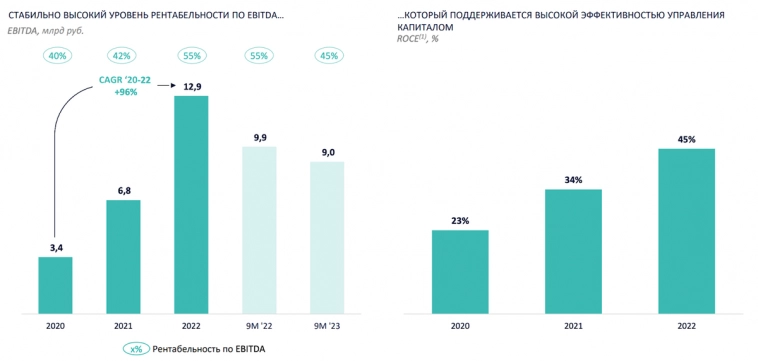

У Инарктики стабильно растущая выручка, а рентабельность по EBITDA около 45%. За 1П2023 компания получила чистую прибыль 8,6 млрд (за весь 2022 год было 11,9 млрд, а за 1П2022 8,3 млрд). Впрочем, нам важно посмотреть на показатель Чистый долг / EBITDA — он в районе 1, а за последние 5 лет был максимум 1,8 в 2020 году.

Ни для кого не секрет, что компания присутствует на Мосбирже с акциями, с которыми полный порядок, даже выплачиваются дивиденды: в 2023 году 5,6%, а размер дивидендов растёт (5, 17, 30 и 45 рублей за последние 4 года).

Выпуск выглядит довольно скучным, компания выглядит круто, а при учёте, что размер идущего на рефинансирование выпуска всего 3 млрд, спрос будет высоким, так что купон легко могут уронить ниже 15%. Долговая нагрузка при этом практически не изменится, ведь предыдущий выпуск гасится на ту же сумму. При необходимости взять в портфель надёжный выпуск на 3 года, можно на него посмотреть. Лично я смотрю и добавляю его в свой портфель, не одни же ВДО покупать.

Подписывайтесь на мой телеграм-канал ↗ инвестиции в облигации и дивидендные акции, финансы и недвижимость.

Ишь скучно ему=)