Ставки сделаны. Ставок больше нет. Ждем решения ЦБ в 13.30

РБК опросил 30 аналитиков и все считают, что сегодня ставка останется без изменения… допуская, что она может быть даже повышена. Нам РБК не звонил. У нас мнение отличается. Мы берем в расчет цифры. А решение - сегодня в 13.30

Эксперты, опрошенные РБК — едины во мнении. На моей памяти такого давно не было. Так что, реально оставят 16%?

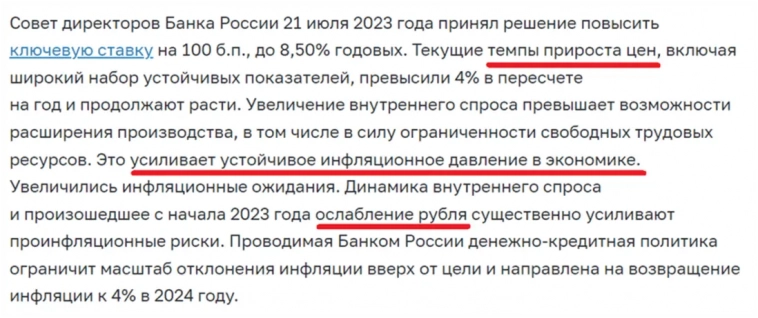

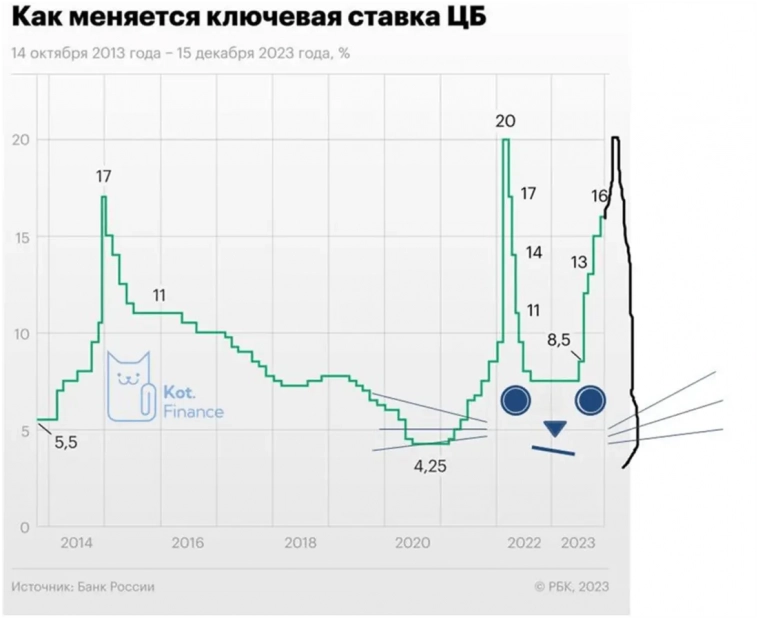

Начнем издалека. Цель ЦБ

В самом начале цикла ужесточения, ЦБ боролся с высокой инфляцией, на которую также влияет курс рубля. Т.е. первичная цель – сдержать рост цен как через избыточный спрос (дешевый кредит), так и через валютное ценообразование (импортные товары, или компоненты)

Факторы за снижение или повышение ставки

Инфляция

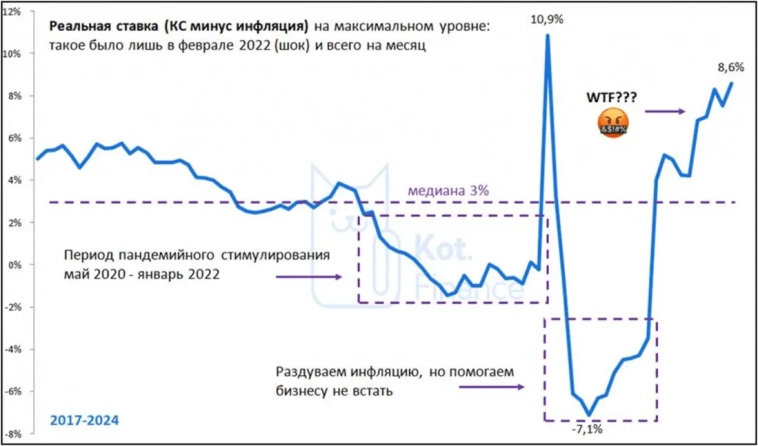

Мы делали подробный обзор о связи инфляции и ключевой ставки. Исторически разница была ± 2 процента. Экстремумы были только при форс-мажорных обстоятельствах и быстро возвращались к среднему. Реальная ставка (ключевая минус инфляция) не должна стремиться к 10%, т.к. она сжимает спрос и стимулирует накопление, и что не маловажно – приводит к печати еще большего количества денег, ведь наши с вами вклады – это чей-то долг и его надо обслуживать – платить проценты.

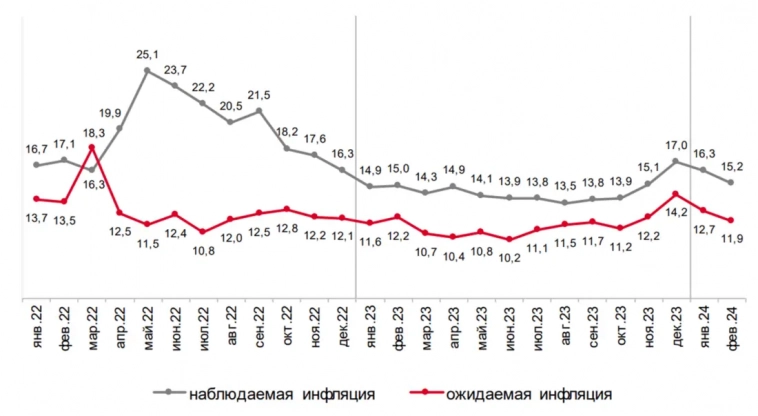

Ожидаемая инфляция

Буквально вчера вышли данные об ожидаемой инфляции. В сравнении с январем – она снизилась почти на 1%. А если сравнивать с декабрем (последнее решение по ставке) — снижение составило 2,3%. Тоже самое и по параметру «наблюдаемая инфляция» — снижение 1,8% от декабря

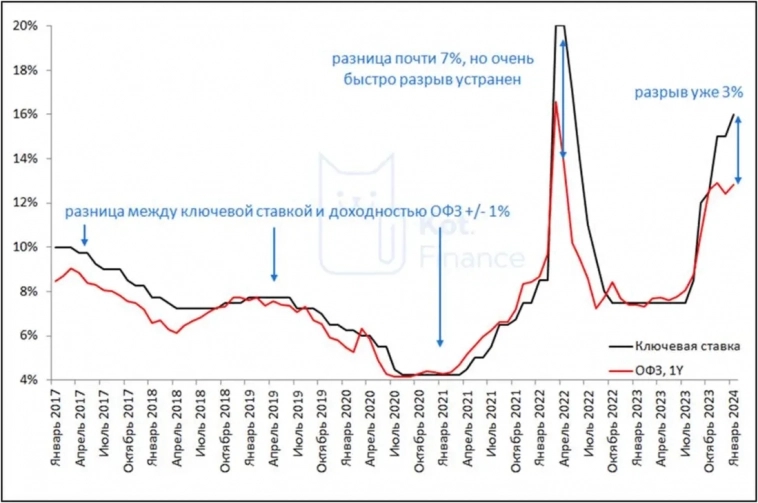

Доходность ОФЗ

Мы часто используем в качестве индикатора доходность ОФЗ, т.к. это огромный рынок с большим количеством проф.участников. И в отличии от аналитиков, участники рынка гос.облигаций поставили деньги на свое мнение. Присмотритесь: хоть ставку и подняли сначала до 15%, потом до 16% — долгосрочные гос.облигации не давали такую доходность

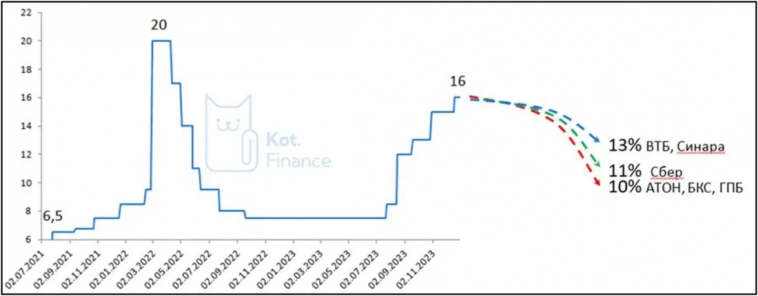

Если присмотреться, ОФЗ вообще не отреагировали на +1% в декабре. Это потому что все аналитики ожидают резкое снижение ставки со второй половины года. И если исходить из числа заседаний (в среднем, раз в полтора месяца) и ожидаемой ключевой ставке на конец года (10-13%) – то снижать должны сразу по 1,5-2%. Но зачем так долго ждать, чтобы ожидаемо снизить то, что все уже заложили в цены? Из-за выборов? — Выборы через месяц и сегодняшнее решение даст реальные результаты только через месяц-полтора. Так зачем ждать?

Есть версия, что текущий дисбаланс (сильный разрыв между ключевой ставкой, инфляцией, доходностью ОФЗ) призван устранить накопившиеся сложности: в 2022 году средняя ставка была достаточно высокой, а в первой половине 2023 – низкой. Как только система переварит накопившиеся изменения – она сама придет к среднему. Но в этот раз потребуется больше времени.

Однако, остается единственный фактор не за снижение…

Факторы за сохранение или повышение ставки

Курс доллара

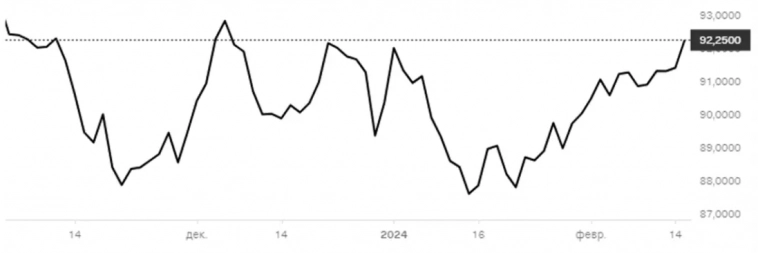

В общем, и тут Америка поднасра… (зачеркнуто) все портит😂. Пожалуй, единственный фактор против снижения – курс. За месяц доллар вырос на 5% с 87 до 92,2. Но если смотреть относительно последнего заседания ЦБ (15 декабря) – курс не изменился. Плюс, мы делали мини-исследование, накладывали изменение ключевой ставки на график курса доллара к рублю – нет почти никакой связи у повышения ставки и курса. Во всяком случае, на последнем цикле

Какие еще факторы против? — мы не знаем

В конечном итоге

Безусловно, мы можем ошибаться. И если 30 уважаемых экспертов считают, что ставку не снизят – скорее всего ее действительно не снизят. Более того, 30 из 30 так считают. Но у нас есть собственное мнение, и оно основано на цифрах: снижать ставку уже можно. Не делать этого – управленческое решение. Но зачем было до последнего держать столь низкую ставку всю первую половину года?

Если ставку оставят, или повысят — есть ли в этом плюсы?

Безусловно:

(1) высокие ставки создают хорошие условия для сбережений: банковские вклады, накопительные счета, облигации – все это дает доходность выше инфляции

(2) сдерживание цен. Верим мы в статистику или нет – высокая ставка сдерживает избыточный (как минимум кредитный) спрос и как следствие – влияет на цены

(3) мы получим более ровного зайца

Выводы

На наш взгляд, есть все предпосылки хотя бы на тоненький намек рынку о завершении цикла повышения ставок. Этим намеком будет снижение хотя бы на 0,5%, хотя бы на 0,25%. Все цифры за этот сценарий: фактическая инфляция, наблюдаемая населением инфляция, ожидаемая инфляция. Единственный контраргумент – верим ли мы цифрам статистики? – мы верим.

Так что будет со ставкой?

Так или иначе, разгадка близко. 13:30мск

----

Читайте нас в канале Кот.Финанс

--------------------------------------------

❗Спонсор статьи - ⭐Stepanov Yard Crypto — Рассказывают, как зайти в крипту в 2024 году. Информация для новичков от А до Я

--------------------------------------------

только не спит экспортёр.

евро не ходят, айси говнится,

вот и не спит экспортёр