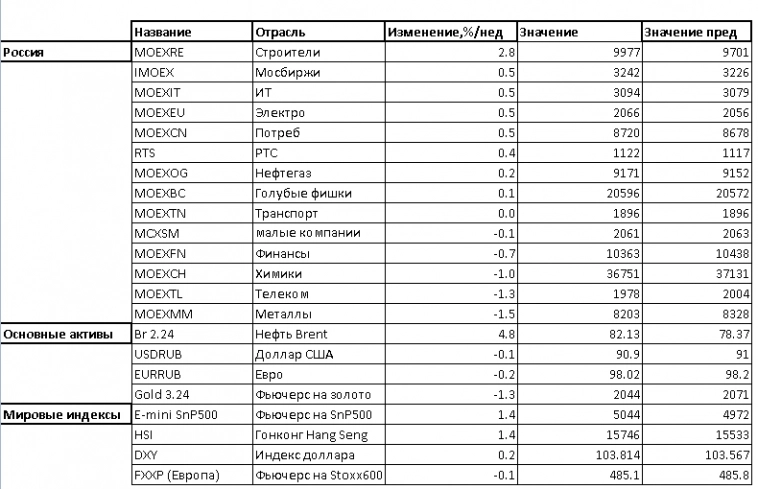

Обзор рынка акций на неделю 12.02-16.02

На прошлой неделе 05.02-09.02 американский рынок охватил оптимизм по поводу возможного снижения ставки ФРС до 0,75% к концу года. Е-SnP успешно пробил, оттестировал и закрепился выше 5000п на абсолютном максимуме 5044п (1,4% за неделю). Осторожная Европа пробыла всю неделю в боковике, так и не рискнув пойти вверх за коллегами из США. FXXP (Stoxx600) так и не коснулся уровня 490, закрывшись по итогам недели символическим минусом -0,1% на 485,1.

В Китае с пятницы 09.02 началось затяжное празднование Нового года, которое продолжится всю неделю. Осторожные китайцы закрыли HSI ростом на 1,4% и даже пробивали максимум 16250 до 16402, но закрылись фиксацией лонгов на 15746. У них кризис, и быки побоялись оставлять свои позиции.

РФ закрыли неделю так же боковиком, прибавив +0,5 МОЕХ 3244 и 0,4% РТС 1122. Из интересного можно вспомнить про отчет РСБУ Сбербанка за январь, МСФО ГМК, дивиденды Новатэка и IPO Делимобиль. Нефть росла не взирая на рост запасов США (+5,520М), и пробила сопротивление 80, прибавив 4,8% — 82,13. А доллар символически снизился на 0,1%, оставаясь всю неделю выше 90, закрывшись на отметке 90,9 (шип-замер на 93,52р в пятницу в 14:15)

Индекс Мосбиржи

Моех закрылся ростом +0,5% образовав за истекшую неделю фигуру неопределенности «бриллиант», он же «ромб». В четверг утром мы увидели «падающую звезду» от 3266 до 3219 с быстрым выкупом на 3242п. Напомним, что ромб – это фигура неопределенности, когда признак силы переходит в признак слабости, а при пробое ромба следующая цель – ширина основания. Поддержки 3220 и 3200, а сопротивления 3266 и 3287. Напомним, что 16.02 заседание ЦБ по ставке. Ставку вряд ли изменят, а вот комментарии интересны.

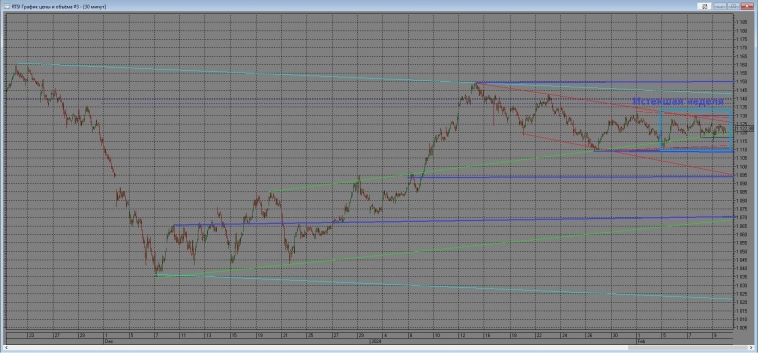

Индекс РТС

Рост +0,4% за неделю. РТС образует сужающийся симметричный треугольник – фигуру неопределенности, пробитие которой может дать цель на ширину ее основания. Не покидает ощущение, что перед выборами рынок держат «за уши»: расти не на чем, падать – партия не велит! Во фьючерсе Ri уже даже можно видеть как 2тыс ОИ сначала входят в лонг, а после переворачиваются в шорт (об этом ниже), поддерживая фигуру.

До 16.03 все же нужно сделать пару «прострелов», поэтому при уходе вниз можно подбирать в районе 1095-1070, а вверх — аккуратный шорт от 1150. А вот уже после возможно истинное движение, так как фьючерс закрывается 21.03 – т.е. время еще будет. Во время треугольника (см. пампинги 2-3 эшелона 2023г) стоит работать внутренние идеи и новостной трейдинг, как это было в 23г на безыдейности

Россия

После равномерного роста на неделе 02.02-09.02 вменяемый рост показали только строители, где драйвером были бумаги ПИК (+7,2% за неделю). Но мы считаем этот сектор уже несколько перегретым и содержащим определенные риски. Равномерный «общерыночный рост»0,4-0,5%показали РТС, МОЕХ, ИТ, электроэнергеты и потребсектора.

Нефтегаз, голубые фишки и малые компании показали нулевую динамику. Мы стоим на месте и даже снижаемся при растущей нефти, росте СнП и Стокс600. Это сигнал слабости. Если мы снизимся в район 1100 РТС, 3200МОЕХ, а оттуда порастем ближе к 16.02, то суммарно будет смотреться «красиво»

По идентикативным (основным) активам

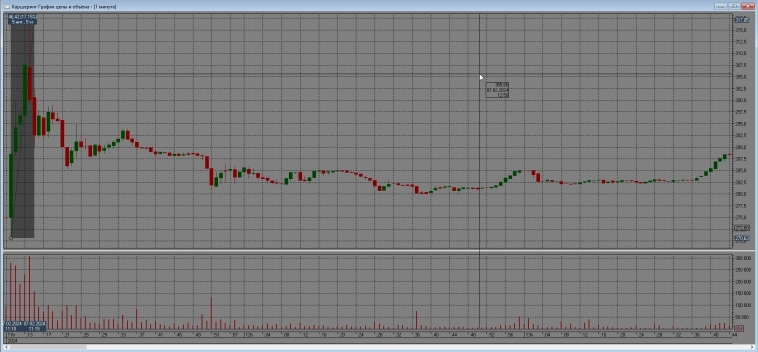

Доллар 90,9 за неделю не изменился (-0,1%) и продолжает держаться выше 90.Отметим, что ЦБ возвращается к покупкам валюты и золота. В пятницу ЦБ продал юаней не на 16млрдр, а лишь на 8,7млрдр. Доллар образовал «шип-замер»09.02 в 14 часов, причем во фьючерсе Si его не отработали, а в вечном фьючерсе дублировали. Шип уперся в 93,52р приблизительно как и шип 16.01 с хаем 92,86р (не идеальная точность, но все же), и объемы тоже более менее совпадают.

После шипа 16.01 доллар перешел к росту. Не исключаем, что доллар может продолжить рост как раз до 93-93,5. Особенно, если это будет сопровождаться ростом DXY, ростом СнП и хорошей статистикой США.

Нефть игнорировала рост запасов США до 5,520МБарр и пробив сопротивление 80 закрылась +4,8% на 82,13$. Учитывая, что в Китае Новый год (сокращение потребления нефти), в рост запасов – ожидаем теста теперь уже поддержки на 80$, особенно если синхронно доллар будет тестировать хай шипа 93-93,5р.

Мир

США показали уверенный рост, пробитие 5000п СнП, его закрепление свыше отметки и даже стремление продолжить закрытием в районе максимумов недели. Весь рост ознаменован очень шаткими комментариями представителей ФРС о возможном сокращении %ставки на 0,75% в конце 2024г. Но не забываем, что на неделе 12.02-16.02 во вторник будут данные по инфляции США с прогнозом на снижение до 2,9% с текущих 3,3%. Если каким-то чудом показатель достигнут, рост может и продолжиться, если же нет – фиксация.

В пятницу еще будет производственная инфляция с прогнозом снижения до 1,7% с 1,8%. Она будет подтверждающим фактором. Стокс600(FXXP)не показывал столь оптимистичного настроя и просто простоял в латентном боковике, не трогая важных уровней. Считаем, что возможен дубль динамики после публикации ИПЦ по США.

В среду 14.02 по Еврозоне выходит ВВП с прогнозом неизменения с текущих 0,1% При расхождении с прогнозом возможна легкая динамика. Китай будет отдыхать всю неделю, что может оказать определенное давление на нефть и сместить фокус внимания на США и Европу.

Волатильность

Средняя дневная волатильность основных фьючерсов за прошлую неделю снизилась по газу, нефти, евро, доллару, юаню, моех и ЕД, и немного выросла по РТС, Газпрому и Сбербанку. С точки зрения лидеров волатильности все без изменений. Лишь фьючерсы Газпром и евро поменялись местами, Газпром обогнал евро.

Можно сказать, что волатильность не изменилась и находится на весьма низких значениях, что в паре с низким ОИ может говорить о некой выжидательной и отчасти реверсивной позиции рынка.

Статистика недели 05-09.02

Весомой статистики мало, но общая статистика весьма неплохая.

Пн(05)PMI услуг в Еврозоне за январь не изменился (ф 48,4, ож 48,4, пред 48,4). Индекс доверия инвесторов Sentix на февраль лучше прогноза (ф -12,9 ож -15,0 пред -15,8).Промышленная инфляция PPI Еврозоны за декабрь снизилась (ф -10,6 ож -10,5 пред -8,8%). США PMI услуг за янв вырос, но недотянул до прогноза (ф 52,5 ож 52,9 пред 51,4). США Индекс менеджеров по снабжению ISM вырос взлетел прогноза (ф 50,5 ож 49,4 пред 43,8).

Вт(06) Объем продаж Еврозоны г/г снизился лучше прогноза (ф -0,8 ож -0,9 пред -0,4). США Индекс экономического оптимизма IBD/TIPP снизился сильнее прогноза (ф 44,0 ож 47,2 пред 44,7).

Ср(07) Пром производство Германии м/м по декабрю хуже прогноза (ф -1,6 ож -0,4 пред -0,2).США сальдо торгового баланса хуже прогноза (ф -62,2В ож -62В пред -61,9В). Запасы нефти выросли значительно больше прогноза (ф 5,520М ож 1,7М пред 1,234М). В РФ вышли положительные данные об улучшении ВВП, росте реальных ЗП и индексу делового доверия.

Чт(08) Инфляция в Китае замедлилась г/г по январю сильнее прогноза (ф -0,8 ож -0,5 пред -0,3%). США заявки на пособие снизились (ф 218К ож 221К пред 227К).

Пт(09) Китай- празднование Нового года. Инфляция в Германии совпала с прогнозом г/г по январю (ф 2,9 ож 2,9 пред 3,7%). Китай рост банковского кредитования сократился и совпал с прогнозом (ф 10,4 ож 10,4 пред 10,6).

Новостной фон

Пн(05) Мать и дитя в 4кв 23г увеличили выручку до 7,98млрдр – на 20,6% больше прошлого года, и собираются завершить редомициляцию во 2кв. Продажи ленты за 23г выросли на 14,5% до 615,5млрдр. Aqniet Capital Кайрата Итемгенова довела долю в GLTR до 26,69%, увеличив на 0,5%.Европа не собирается включать новые запреты на импорт против РФ в санкции. Yandex N.V. продает бизнес Яндекс за 475млрд р частным инвесторам, при этом доля Лукойл в Яндексе ожидается 10%.Минфин с 07.02 по 06.03 направит на покупку валюты 73,2млрдр, т.е. по 3,7млрд р/день! ФНБ сократился на 42,7млрд р до 11,92трлн р. Прибыль ИнтерРАО за 2023г составила 135млрд р. К-во частных инвесторов на МОЕХ составило 30,2млн — 53,3млн счетов.СПБ Биржа разработала стратегию разблокировки активов инвесторов.

Вт(06)Выручка ММК выросла в 2023 на 9,1% до 763,3млрдр, прибыль 118,3млрдр (+68,2% в сравнении с 2022г). Делимобиль привлек на IPO 4,2млрд р.

Ср(07) М.Видео за 2023г получила выручку 540млрд р (+11%г/г) и ожидает получить прибыль 21млрд р. МосБиржа начала расчет 5 новых индексов облигаций. Китай остановил на период праздников расчеты с клиентами РФ. Минфин: Дефицит бюджета РФ в январе составил 0,2%ВВП – 308млрд р, что в 5 раз меньше января 2023г. Эталон завершил делистинг с LSE. Минфин разместил ОФЗ 26207 на 8млрд р при спросе 15млрд р, а 26244 на 70,7млрд р при спросе 91,6млрд р. На МОЕХ стартовали торги Делимобилем (DELI). СПБ Банк договорился о разблокировке активов клиентов на 15,78млн$. Недельная инфляция РФ осталась на 0,16%, годовая ускорилась до 7,27%. Диасофт готовится к старту торгов на МосБирже 15.02 с диапазоном цен 4-4,5тыс р.

Чт(08) МТС провел совет директоров с обсуждением дробления акций МТС-Банка перед возможным IPO. Германия национализировала дочку Роснефти. «Фонд общественных интересов» и «Фонд менеджеров» будут владеть золотой акцией Яндекса. ЦБ зарегистрировал акции «ТКС Холдинг». Глава ФРБ Бостона ожидает снижение % ставки в США на 0,75%.

Пт(09) Сбер увеличил на 5% прибыль по РСБУ за январь г/г до 115млрдр. ЦБ сократил продажу юаней до 8,1млрдр. Аэрофлот увеличил на 21% перевозки до 2,9млн пассажиров. Новатэк за 2023г получил 469млрд р прибыли, а выручка составила 1,37трлн р, рекомендованные дивиденды 44,09р, дата закрытия реестра предполагается 26.03, дата одобрения на ВОСА 21.02. ГМК сократил в 2 раза прибыль в 2023г до 2,87млрд$, выручка упала до 14,4млрд$ c 16,8 млрд$.

Оптимальные комиссии для торговли в АЛОР БРОКЕР. Открыть брокерский счет

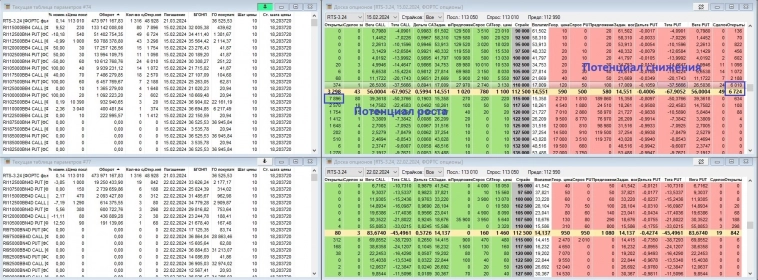

Динамика фьючерса и позиции по опционам

По фьючерсу РТС мы видим фигуру блюдце, которое является паттерном продолжения роста, и одновременно видим в правой части восходящий треугольник (во второй части блюдца). Но этой всей «красоте» противоречит объем юрлиц.

Итог за неделю

Физлица: лонг 21тыс ОИ(+4тысОИ), шорт 18тыс ОИ(-1тыс ОИ)

Юрлица: лонг 4тысОИ(-1,5тыс ОИ), шорт 6,9тыс ОИ(+3,2тыс ОИ).

Всю неделю юрлица то набирали 1,5-3тыс ОИ шортов, то закрывали их, работая боковик. Тут возможен следующий сценарий, особенно при росте доллара и тесте нефтью 80$. Если идет вниз, на 10600 срывая стопы физлиц, то оттуда уже на штурм 13700, 14000 с целью ширины канала. Таким образом и «бурю в стакане» создадут, и рост сделают более размашистым, и юрики таким образом смогут зафиксить профит шортов и перевернуться.

По опционам мы видим по 6тыс ОИ на 112 и 110 путах. Эти значения принимаем за потенциалы нисходящего движения. Что касается роста, то его принимает за 115 колл, где сидит 7,8тыс ОИ. Таким образом, штурм 115 после коррекции на 111600 вполне смотрится логичным.

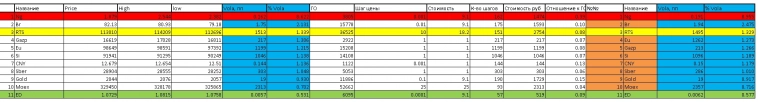

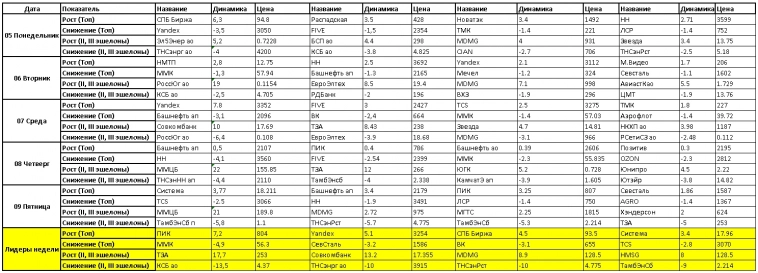

Динамика акций на неделе 05.02-09.02

В пн05.02 росли Эл5Энерго, отрабатывая новость о том, что Лукойл в очередной раз увеличивает в компании свою долю, консолидируя активы Энел. Перед отчетом Сбера в пт09.02 заранее прайсили результаты Совкомбанк, и несколько скромнее БСП. М.Видео показали рост на фоне хорошего отчета и уверенном росте выручки. Мы с осторожностью смотрим на компанию ввиду ее сильной долговой нагрузки и смещению покупателя в сторону более дешевых сегментов и маркетплейсов.

В металлургах, в частности в ММК, наблюдалась фиксация прибыли на неплохом отчете. ГМК падал всю неделю в предвкушении слабых данных по МСФО после операционного отчета. Считаем, что потенциал снижения в акциях ГМК еще не исчерпан.

Бурный рост предыдущих недель Башнефти заканчивается, и инвесторы приступают к фиксации прибыли. СПБ Биржа выросла по результатам недели на 4,5% на новостях о разблокировке активов клиентов на 15млн$. Считаем, что рост может продолжиться, хоть он и может носить волатильный характер.

Весьма интересно смотрится АФК Система, выросшая на 3,4% на решениях МТС о возможном проведении IPO МТС-Банка. Неплохой рост показали бумаги ТЗА, отрабатывая данные о возможном финансировании автопрома на 250млрд р. Бумаги КСБ корректировались на 13% после бурного роста неделей ранее.

Сбербанк не показал явной динамики опубликовав ожидаемые числа по прибыли за январь. Однако ожидания этих данных зашли в БСП и Совкомбанк, причем ТКС не успели их отработать в связи с редомициляцией и вполне могут подтянуться за сектором.

Корпоративный календарь на 12-16.02

Пн(12) Диасофт завершил сбор заявок на IPO

Вт(13) Мосбиржа запускает фьючерсы на тенге и беларусский рубль. Планируемая дата торгов «Диасофт». Крайне интересен эффект «работы с молодежью» по принципу «Делимобиля», когда акции резко пампятся, а после сдуваются в рамках одного дня. Волатильность – это возможность заработать для внутридневных трейдеров!

Ср(14) Последний день торгов акциями Транснефть перед сплитом. Детский мир обсудит ликвидацию ПАО.

Чт(15) Последний день торгов расписками TCS перед конвертацией. Софтлайн проведет день инвестора. Яндекс опубликует финрезультаты на 4кв и 2023г, возможна фиксация прибыли.

Пт(16) Заседание ЦБ по %ставке. Не думаем что ее изменят, а вот комментарии будут интересны.

Календарь макростатистики на 12-16.02

Китай всю неделю празднует Новый год

Пн(12) В США выступили с речью члены FOMC: Боумен, Баркин и Кашкари. В остальном день пуст.

Вт (13) США в 16:30 опубликуют потребительскую инфляцию ИПЦ, за январь ожидают снижения 2,9% с предыдущих 3,3%!

Ср(14)Еврозона опубликует данные по ВВП, где ожидает их неизменения (ож 0,1 пред 0,1). США опубликуют запасы нефти (пред 5,521М). РФ опубликует данные по недельной и годовой инфляции, но они вряд ли уже повлияют на решение ЦБ о ставке.

Чт(15) Еврозона опубликует торговый баланс (ож 15,7В, пред 20,3В). В США выйдет базовый индекс розничных продаж (ож 0,2, пред 0,4), заявки на пособия по безработице (ож 220, пред 218), а так же Empire State Index (ож -12,5, пред -43,7) и Индекс Филадельфии (ож -8,0, пред -10,6).

Пт(16) В РФ будет опубликована ставка ЦБ (ож 16,0, пред 16,0%). В США опубликуют пром инфляцию PPI (ож 1,7, пред 1,8%), а так же число выданных разрешений на строительство (ож 1,512М, пред 1,493М).

В календаре заложено ожидание снижения инфляции в США, а так же умеренной стагнации основных регионов (Нью-Йорк и Филадельфия). В РФ ключевыми данными будет ставка ЦБ и последующие комментарии.

Торговые идеи

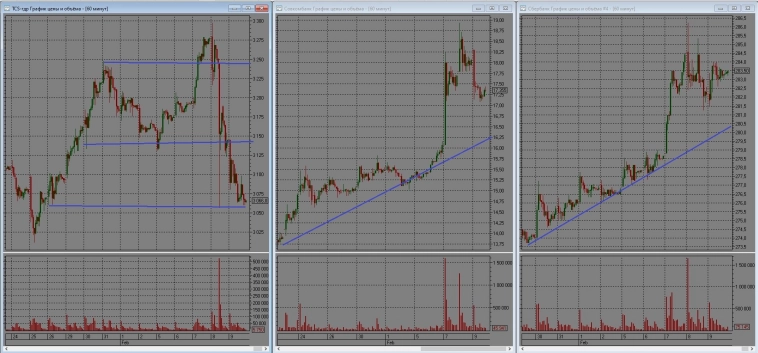

TKC

В конце недели весьма неплохо отчитался Сбер о прибыли 115млрд за январь. Да, это не удивило инвесторов, но было весьма неплохо. Считаем, что ТКС могут показать «догоняющую» динамику. Из-за редомициляции они были под давлением на прошлой неделе, а сейчас могут догнать рынок.

К слову сказать, Совкомбанк рос почти всю неделю, уже закладывая в котировки отчет Сбера. А после редомициляции ТКС говорили еще и о дивидендах. Так что диапазон 3000-3060 считаем удобным для покупок с целями 3150-2225р.

Yandex

Яндекс на разделении активов показал внушительный рост. В чт(15) у него отчет. Считаем, что перед отчетом он может скорректироваться в район 3000р. Это может выступить хорошей точкой для входа с целями 3400 (текущий максимум) и 4000р.

АФК Система

В конце недели начала расти АФК. Считаем IPO МТС-Банка вполне реальным в паре с продажей бизнеса МТС в Армении. Это будет являться дивидендной базой основного получателя – АФК.

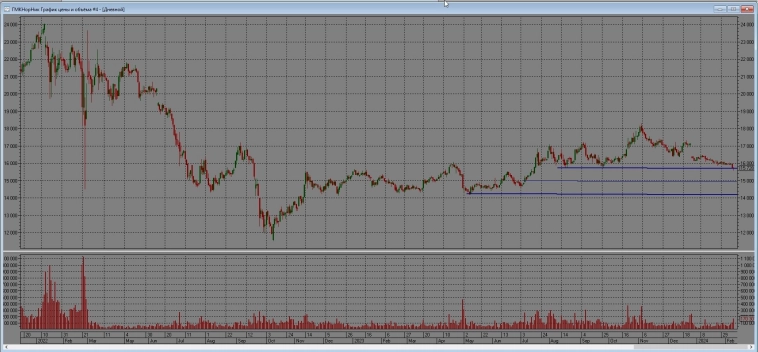

ГМК Шорт

ГМК пробил поддержку 16000-15800 вниз сперва на не самом лучшем операционном отчете, потом на финансовом отчете аналогичного содержания. Считаем, что дальнейшее «стекание» бумаги в район 15000-14000р вполне вероятно. Шортить лучше фьючерсом.

IPO Диасофт

На неделе стартуют торги Диасофт. Обращаем внимание, что в последнее время реализуются памповые движения по типу Делимобиля, когда бумага резко вырастает, а после возвращается на исходные позиции. Вполне возможно повторение тенденции.

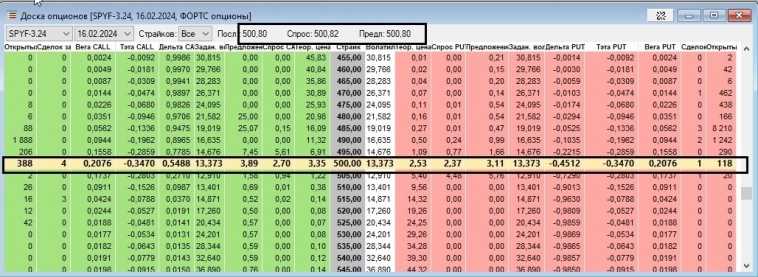

SPYF волатильность

Хотелось бы купить волатильность в опционах на SnP перед публикацией статистики по инфляции США на центральном страйке, но ликвидность и спреды оставляют желать лучшего. Если будут адекватные цены, можно работать идею.

Вывод

Лидеры роста предыдущей недели могут становиться лидерами коррекции, позволяя получать желаемые цены, особенно если есть место неплохим фундаментальным показателям.

Изучить все нюансы биржевой торговли и начать зарабатывать трейдингом, Вы всегда можете, открыв брокерский счет в компании АЛОР Брокер!

Не является инвестиционной рекомендацией.

Подготовлено Вадимом Федосенко