Макро-сентимент в графиках | ChartPack #86 (12.02.2024)

Разное

Начало 2024 года стало самым успешным для покупателей «импульса», т.е. акций, которые показали наилучшие результаты в недавнем прошлом:

<img title=«Показатели индекса GSPUMOMO, который отражает превосходство показателей акций с высоким значением „импульса“» src="/uploads/2024/images/21/06/19/2024/02/12/7ad1eb.webp" alt=«Показатели индекса GSPUMOMO, который отражает превосходство показателей акций с высоким значением „импульса“» />Показатели индекса GSPUMOMO, который отражает превосходство показателей акций с высоким значением «импульса» изменялись в соответствии с рыночными ожиданиями снижения ставки ФРС в марте:

<img title=«Показатели индекса GSPUMOMO, который отражает превосходство показателей акций с высоким значением „импульса“ и рыночные ожидания снижения ставки» src="/uploads/2024/images/21/06/19/2024/02/12/fc5794.webp" alt=«Показатели индекса GSPUMOMO, который отражает превосходство показателей акций с высоким значением „импульса“ и рыночные ожидания снижения ставки» />Макро

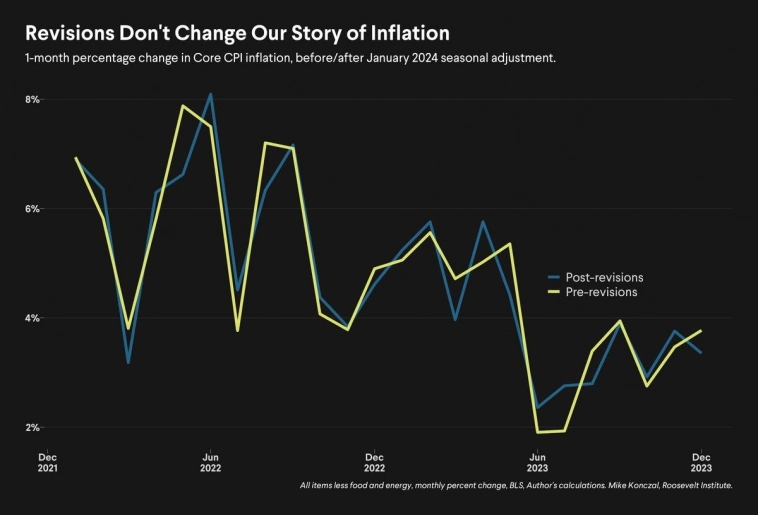

В данные по индексу потребительских цен внесены сезонные поправки, но пересмотр не сильно повлиял на общую картину, базовый ИПЦ всё ещё находится на уровне +0,3% м/м, что соответствует ожиданиям:

Обновлённый рыночный прогноз относительно инфляции заключается в том, что она превысит целевой показатель в 2% в ближайшей перспективе, а затем завершит год на уровне или вблизи него:

Что делают другие?

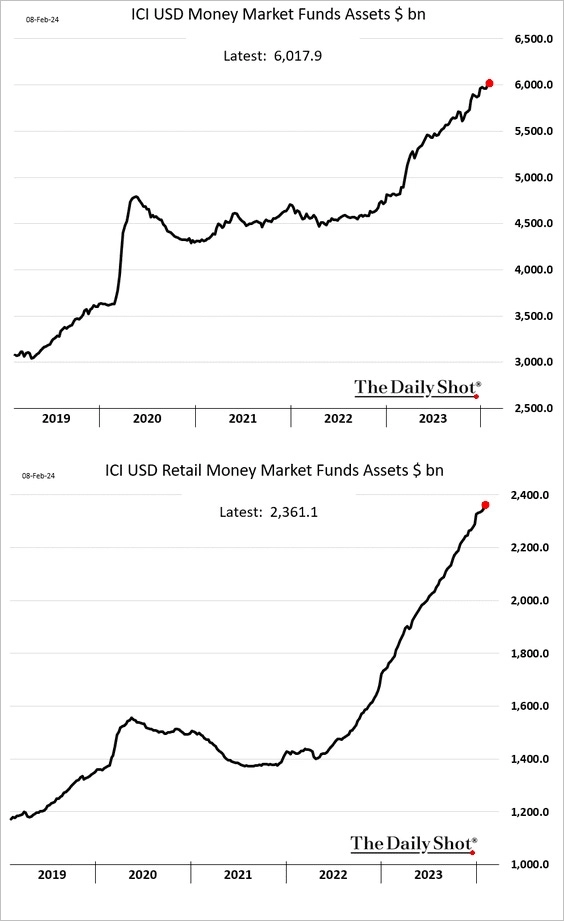

AUM (активы под управлением) фондов денежного рынка достигли нового максимума:

В фонды облигаций инвестиционного рейтинга продолжаются значительные потоки средств (+$12,3 млрд). Только акции сектора технологий привлекли больше средств, чем облигации инвестиционного рейтинга за последние 6 месяцев:

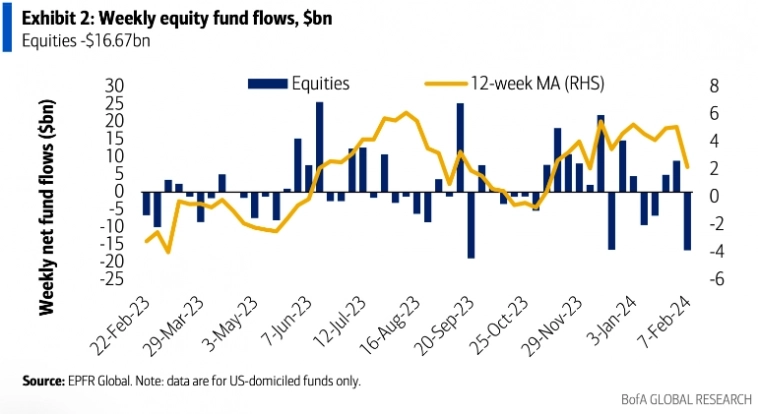

Отток средств из фондов акций США за последнюю неделю составил -$16,67 млрд, что является крупнейшим оттоком с сентября 2023 года:

Фонды акций развивающихся стран зафиксировали рекордный приток в размере +$20,8 млрд, почти полностью обусловленный потоками в акции Китая (+$19,8 млрд):

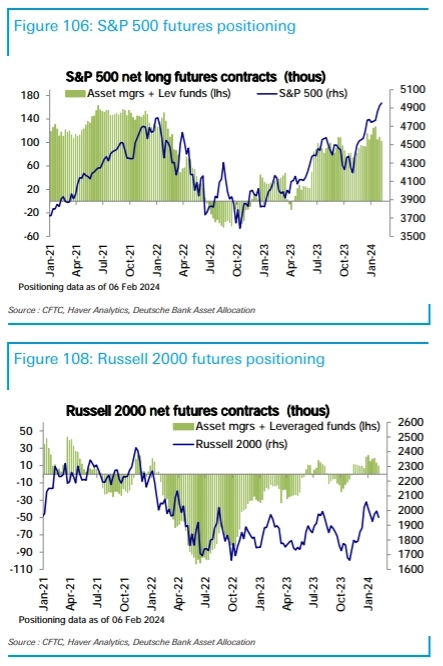

Изменение во фьючерсных позициях показывает интерес инвесторов к валютам развивающихся стран и золоту, но ожидания относительно сырьевых товаров и индексов Russell 2000 и S&P 400 ухудшаются. Отрицательное изменение во фьючерсах на S&P 500 является следствием фиксации прибыли, а не открытием коротких позиций (как и положительное изменение во фьючерсах на доллар США — покрытием коротких позиций):

Институциональные инвесторы

Краткосрочные сигналы импульса позиционирования CTA меняются с положительного на отрицательный, что, по мнению аналитиков Goldman Sachs, может заставить некоторых утверждать, что это усугубит превосходство S&P500 над Russell 2000, но это изменение состояния рынка, за которым необходимо наблюдать:

Ритейл

Частные клиенты Bank of America за последние 4 недели покупали акции Японии, долговые обязательства развивающихся стран и REIT, но продавали акции сектора материалов, дивидендные акции и облигации с защитой от инфляции (TIPS):

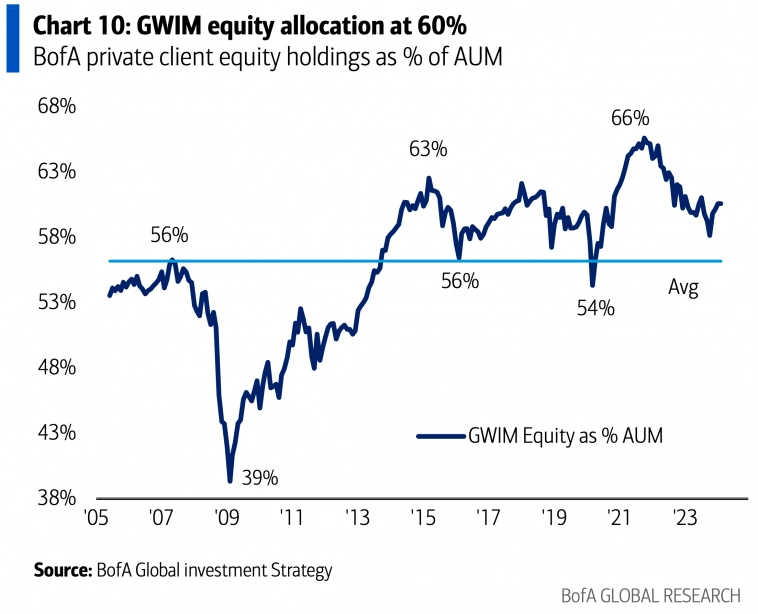

Доля акций в портфелях частных клиентов Bank of America в настоящий момент находится на уровне 60%:

Индексы

Ситуация, когда S&P 500 достигает нового рекордного максимума, в то время как Russell 2000 находится в медвежьем рынке, ранее наблюдался лишь однажды в ноябре 1998 года. Интересно отметить, что во время предыдущего эпизода, преимущество S&P над R2K продолжалось через 1, 3 и 12 месяцев:

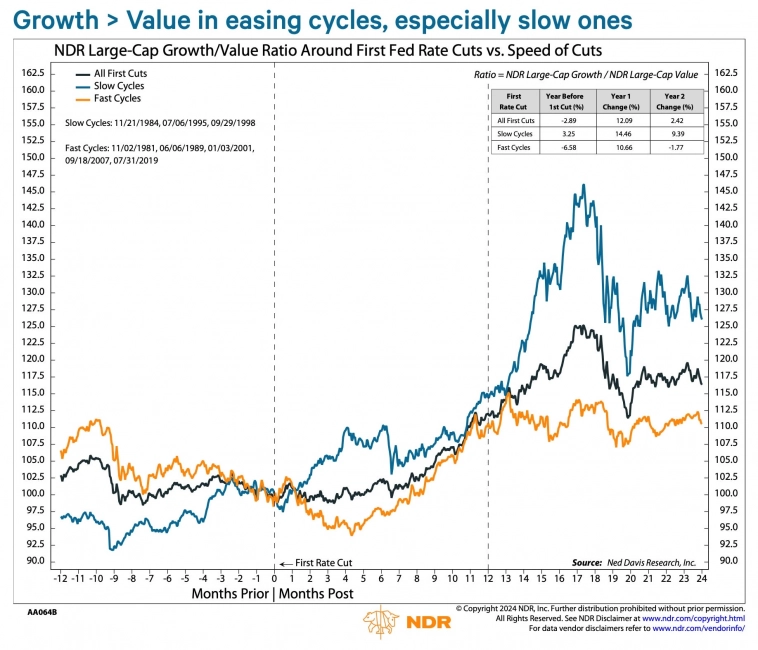

Исторически, именно медленные темпы сокращений ставок приводили к самому сильному росту акций:

Акции фактора роста, как правило, превосходили акции стоимости во время циклов сокращения ставок, но превосходство фактора роста было значительно сильнее во время медленного сокращения ставок:

Надежда на акции малой капитализации опирается на снижения ставок ФРС. Акции малой капитализации превосходят показатели акций крупной капитализации только после 1-го снижения ставки и только при медленных темпах снижения ставок, поскольку кривая доходности оказывается более благоприятной для малых компаний:

Факторы, способствующие росту показателей акций малой капитализации в 2024-м году, включают достижение дна по показателям прибыли, исторически привлекательные оценки (дисконт 29% относительно крупных компаний), улучшение широты рынка, цикл сокращения ФРС:

Соотношение оценки индекса S&P 500 по отношению к индексу S&P 500 за исключением технологического сектора находится на самом низком уровне за всю историю:

EPS

Прибыль технологического сектора на акцию действительно растет, но гораздо медленнее, чем ожидаемая прибыль на акцию этих компаний в будущем:

Пересмотр прибыли в сторону повышения приводит к повышению оценок, что наиболее заметно среди крупных технологических компаний. В индексе S&P 500 за исключением технологического сектора фактически не наблюдалось роста мультипликаторов с начала года, в результате чего некоторые секторы оцениваются более привлекательно по сравнению с прогнозируемыми показателями прибыли:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers