Наглядно: ключевая ставка, процентный коридор и его возможная отмена

С 2014 года Банк России использует практику жёсткого процентного коридора. Но в период быстрого экономического роста 1999-2008 года было не так. Разберёмся.

О процентном коридоре

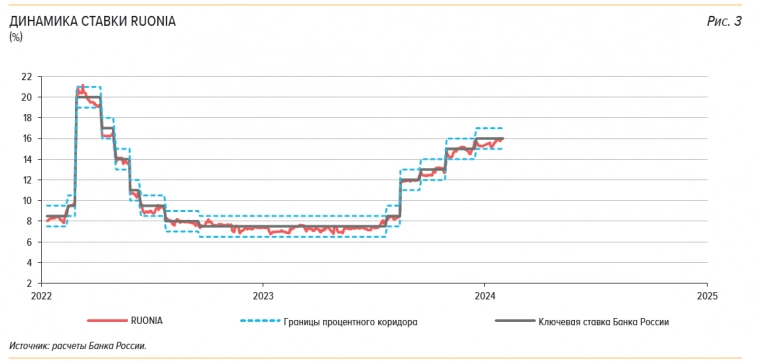

В свежем обзоре денежно-кредитных условий от Банка России приведена такая диаграмма.

Что на ней видно.

- Верхняя граница (верхний голубой пунктир). Это ключевая ставка плюс 1 процентный пункт.

Ставки межбанковского кредитования не превышают верхнюю границу коридора, потому что по «верхней границе» всегда можно взять деньги взаймы у ЦБ. И смысла брать у других банков за более высокую цену нет. - Нижняя граница (нижний голубой пунктир). Это ключевая ставка минус 1 процентный пункт.

Ставки межбанковского кредитования («межбанка») не опускаются ниже нижней границы, потому что по этой ставке деньги всегда можно внести на депозит банка в ЦБ. Поэтому давать деньги кому-то в долг по более низкой ставке для банков не имеет смысла.

Есть ещё вопрос доступа к ликвидности ЦБ, вопрос залогов, но в целом всё именно так.

Отмена коридора

Стоит заметить, что жёсткие границы процентного коридора вовсе не обязательны.

Например, ЦБ может поддерживать только верхнюю границу коридора, но не поддерживать нижнюю (не принимать у банков деньги на депозиты по «нижней границе».

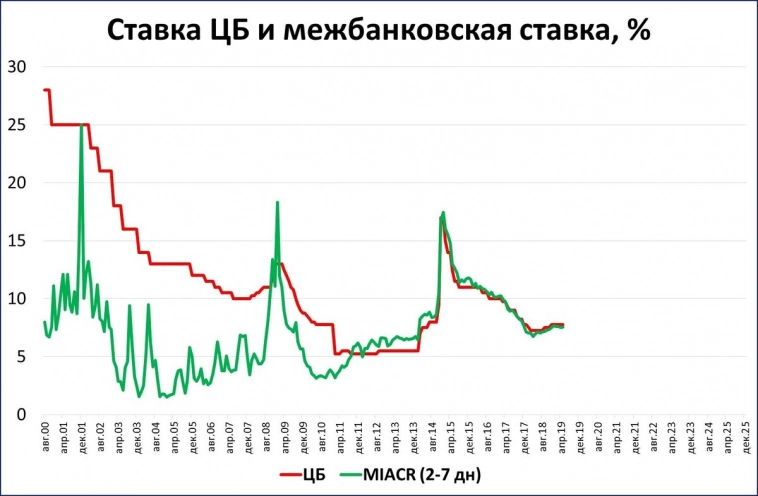

Тогда в периоды насыщения экономики деньгами ставки межбанковского рынка могут быть значительно ниже ставки ЦБ. В России так было в 1999-2008 годах и в 2010-11 годах (см. график).

Заметьте, ВВП России в оба эти периода рос темпами выше 4%.

Ставки межбанка как примета

Пример России очень характерен. В отсутствие жёсткого процентного коридора (внедрён в России в 2014 году) соотношение ставок межбанка и ставки ЦБ было хорошим показателем.

Ставки межбанка значительно ниже ставок ЦБ были одним из признаков хорошего обеспечения экономики деньгами, способствовало росту экономики.

И наоборот, ставки межбанка на уровне ставки ЦБ или даже выше — это явный признак проблем с ликвидностью. Эти периоды наблюдались во время кризиса 2008 года, а также во время погружения в кризис 2013-2015 годов.

Говоря иначе, можно было использовать сравнение ставки ЦБ и межбанковской ставки как индикатор. Межбанковские ставки ниже ставки ЦБ — признак роста экономики. Как только они поднялись выше — признак денежного голода и экономического спада.

Ставки межбанка ниже коридора не ведут к инфляции

Обратите внимание, в 1999-2008 годах ставки межбанка были значительно ниже ставки ЦБ. Но инфляция в это время не росла, а снижалась.

Опыт 1999-2000 годов говорит о том, что для подавления инфляции важно, чтобы выше неё (инфляции) была ключевая ставка ЦБ. А положение межбанковской ставки при этом значения не имеет.

Зарубежная практика

Примеры «отсутствия» нижней границы процентного коридора или её «плавания» есть и в других странах. Например, «Эконс» пишет о подобной практике в Турции. Процитируем:

«Фабио Гирони (Университет Вашингтона) и Кемаль Озхан (Банк Канады) изучают опыт Банка Турции, который в ноябре 2010 г. опустил нижнюю границу процентного коридора, чтобы сдержать приток капитала из-за использования нерезидентами стратегии керри-трейд, а когда в августе 2011 г. начался отток капитала – для его сдерживания поднял нижнюю границу обратно.

Авторы утверждают, что эксперимент Банка Турции был успешен и неопределенность процентных ставок должна рассматриваться как новый инструмент в арсенале центробанков, особенно полезный для экономик с развивающимися рынками. Увеличение неопределенности процентных ставок снижает ожидаемые выгоды от стратегий керри-трейд и направляет потоки капитала в сторону долгосрочных прямых инвестиций.»

Резюме

Отмена нижней границы процентного коридора использовалась как зарубежными Центробанками, так и Банком России.

Возвращение к такой практике может рассматриваться и сейчас.

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

Более полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

Телеграм: https://t.me/m2econ

Дзен: https://zen.yandex.ru/m2econ

Подписывайтесь!

Буду благодарен вам за лайки и комментарии

Petr S12 февраля 2024, 13:38цб рф срать на рост экономики — они за него не отвечают. более того — у них по всем разнарядкам и соглашениями методички МВФ стоят выше просьб правительства — так что удивляться тут нечему0

Petr S12 февраля 2024, 13:38цб рф срать на рост экономики — они за него не отвечают. более того — у них по всем разнарядкам и соглашениями методички МВФ стоят выше просьб правительства — так что удивляться тут нечему0