Что такое G-спред? Разбираемся, что творится на рынке облигаций

Осенью 2023 на долговом российском рынке сложилась парадоксальная ситуация: некоторые корпоративные облигации с не самым высоким кредитным рейтингом предлагали МЕНЬШУЮ доходность к погашению, чем наши любимые сверхнадёжные ОФЗ с аналогичными сроками погашения. Что за … ?

Это наглядно показывает так называемый G-спред, по которому удобно отслеживать риск-премии облигаций в разных сегментах.

Обзоры инвестиционных инструментов, авторская аналитика и инвест-юмор — в моем телеграм-канале.

Понятие «G-спред» (от англ. G-spread), как и многие другие финансовые термины, пришло к нам от дурацких янки. Буква «G» является отсылкой к слову «government», т.к. спред по своей сути представляет собой разницу между доходностью облигации и интерполированной точкой на спотовой кривой доходностей государственных облигаций США (для облигаций в USD).

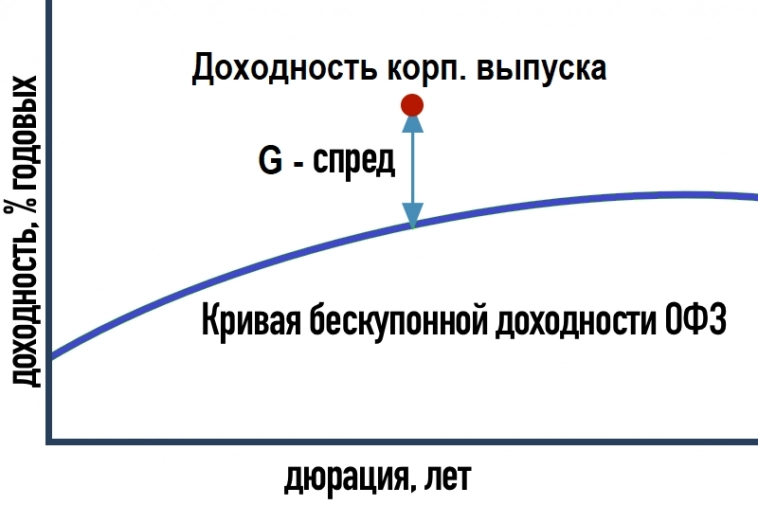

Аналогичный спред для рублёвых облигаций, соответственно, рассчитывается с привязкой к самым надежным российским долговым бумагам – облигациям Минфина РФ, они же ОФЗ.

G-спред определяет премию за кредитный риск той или иной бумаги, а рост спреда соответствует переоценке инвесторами кредитного риска бумаги относительно государственных обязательств.

Кредитное качество эмитента естественным образом влияет на доходность: чем выше рынок оценивает риски, тем большую доходность от долговых бумаг требуют инвесторы.

Простыми словами:

Шаурмичная дяди Ашота ну никак не может предлагать дать ей взаймы под ту же самую ставку, что и условный Газпром, и тем более Минфин. Дядя Ашот может сколько угодно бить себя в волосатую грудь и восклицать «Зуб даю, дарагой! Мамой клянус что всё отдам!», но рынок восклицаниям не верит. Рынок взвешивает за и против и требует от дяди Ашота достойной премии к процентам по долгу, чтоб уж если рисковать – так хоть с шансом урвать хороший куш, если дядя Ашот всё-таки расплатится по своим обязательствам.

(Я не зря привёл в пример именно шаурмичную. Сейчас где-то взгрустнули до сих пор пьющие шампанское владельцы облигаций «Дядя Дёнер»)

Малый бизнес тоже нуждается в наших инвестициях

G-спред для отдельного выпуска рассчитывается как арифметическая разница между доходностью облигации и значением доходности для точки на кривой бескупонной доходности по государственным ценным бумагам (G-кривой) с такой же дюрацией. Ниже будет рисунок, чтобы вы не ломали себе мозг.

Cпред чаще всего указывается в базисных пунктах (б.п.): 1% = 100 б.п.

G-спред и кривая бескупонной доходности ОФЗ (G-кривая)

Кредитный рейтинг компаниям и отдельным выпускам облигаций присваивают сертифицированные рейтинговые агентства (в России это, например, АКРА и ЭкспертРА). Обычно чем ниже вероятность дефолта, тем выше рейтинг (вот только с М.Видео получилась какая-то фигня в последнее время).

Доверие участников рынка к способности эмитента расплачиваться по своим долгам напрямую отражается в доходности облигаций. С увеличением кредитного рейтинга доходность снижается.

G-спред является полезной штуковиной с точки зрения практики. Он позволяет сравнивать между собой сопоставимые по надежности бумаги и искать недооцененные выпуски. Обычно его используют преимущественно для высокодоходных облигаций (ВДО), так как для них он достаточно информативен.

Если кредитный спред начинает расширяться или, наоборот, сужаться по широкому спектру облигаций на рынке, это означает, что в целом меняется настроение инвесторов в части их отношения к риску.

Скажем, рост спроса на высокодоходные бумаги приведет к тому, что спред сузится, потому что цены ВДО из-за наплыва покупателей подрастут. При этом сужение спреда не будет говорить о том, что риск неожиданно стал меньше и вероятности дефолта отдельных эмитентов уменьшились. Просто инвесторы стали готовы принимать на себя более высокий риск ради получения большей доходности.

Инвесторы готовы копаться даже в мусоре ради пары дополнительных процентов к ставке

Какова ситуация с G-спредом на российском долговом рынке сейчас?

За последние несколько лет, максимальные значения риск-премий по облигациям пришлись на конец марта и начало апреля 2022 года, когда ключевая ставка ЦБ находилась на своих исторических максимумах. В сентябре-октябре 2022 года спреды также были достаточно велики.

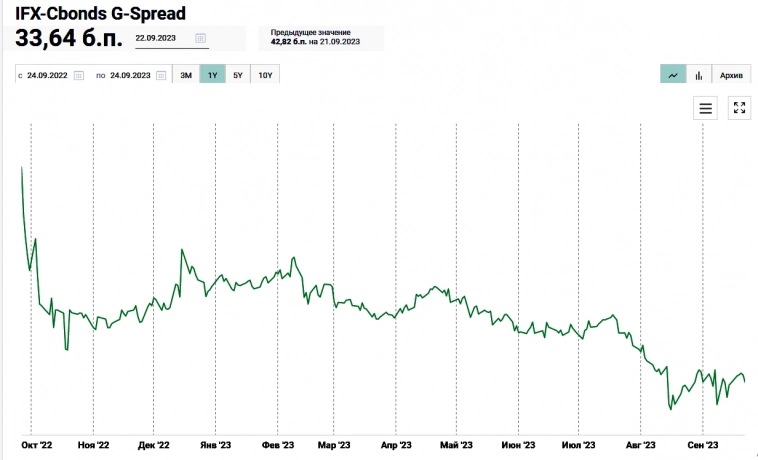

В течение 2023 года G-спред по облигациям эмитентов всех кредитных рейтингов постепенно сужался. Ожидалось, что после начала цикла поднятия ставок спреды снова начнут расходиться, однако произошла достаточно нетипичная ситуация: к осени 2023 доходности ОФЗ выросли сильнее, чем доходности наиболее ликвидных бумаг в корпоративном секторе.

Ниже показан график G-Spread в сентябре 2023:

График G-спреда с сайта Cbonds.ru

На конец сентября 2023 года G-спред находился на своих годовых минимумах: разница в доходности между ОФЗ со схожей дюрацией и корпоративными бондами составляла всего около 30-40 б.п.

👇Здесь можно отслеживать G-спред для российских корпоративных бумаг с задержкой на один день:

cbonds.ru/indexes/IFX-Cbonds-G-Spread/

Я тогда писал, что отечественный корпоративный долг на текущий момент достаточно сильно переоценён по отношению к условно «безрисковому» государственному долгу. И что в какой-то момент, согласно законам возврата к среднему, спред должен снова «разъехаться» на несколько десятков, а то и сотен (в зависимости от кредитного рейтинга) базисных пунктов.

Расширение спреда может произойти либо за счёт снижения доходностей ОФЗ, либо за счёт увеличения доходностей корпоративных облигаций, либо за счёт того и другого одновременно. Однако, учитывая, что Центробанк не дает сигнала о снижении ключевой ставки в обозримой перспективе, наиболее вероятным сценарием выступает тот, при котором доходности ОФЗ изменятся не сильно, а вот доходности в корпоративном секторе подрастут.

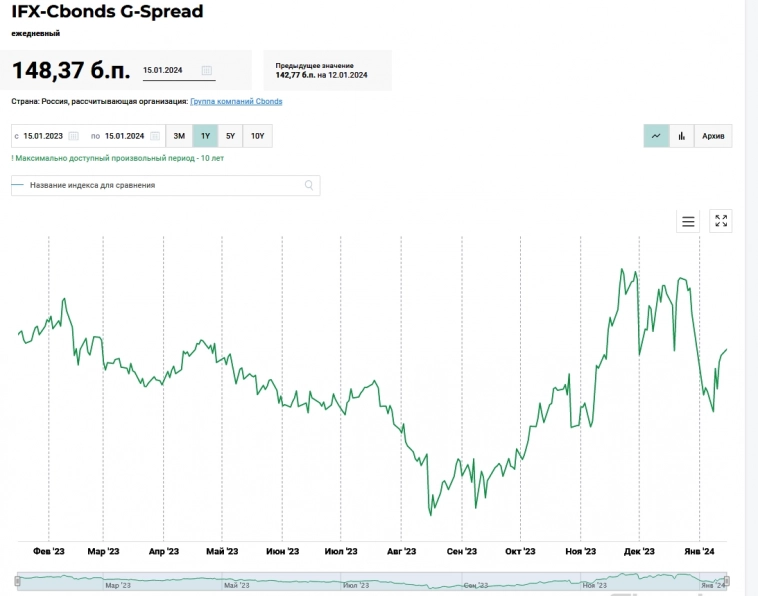

Так и получилось. Сейчас (середина января 2024 года) график выглядит вот так:

График G-спреда с сайта Cbonds.ru за последний год

Осенью 2023 было нащупано то самое дно, а сейчас доходности снова «разъехались», и G-спред составляет уже 150 пунктов против 34 п. в сентябре. Это более адекватная картина. Именно поэтому осенью я активно набирал позицию по ОФЗ, а с декабря вернулся к покупкам корпоративных бондов в свой портфель.

📍 Кстати, свежая подборка облигаций с купоном от 15% здесь 👈

Таким образом, при выборе своей тактики для инвестирования на долговом рынке, полезно обращать внимание на текущие значения G-спреда для более взвешенного прогнозирования дальнейшей динамики бумаг с разным кредитным рейтингом.

Вчера рассказывал, на чём можно было БОЛЬШЕ ВСЕГО заработать в 2023-м🚀

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

в россии большая часть бизнеса это госкомпании — по ним надежность = офз т.к гарантирована государством...

поэтому надо не учитывать госкомпании по подсчете