Когда продавать?

У меня нет точного ответа на этот вопрос, тут каждый решает сам. Но, принимая решение, можно не гадать на кофейной гуще, а обратиться к известной и условно надежной информации, которую предоставляет сам эмитент, да я говорю о фундаментальных показателях бизнеса.

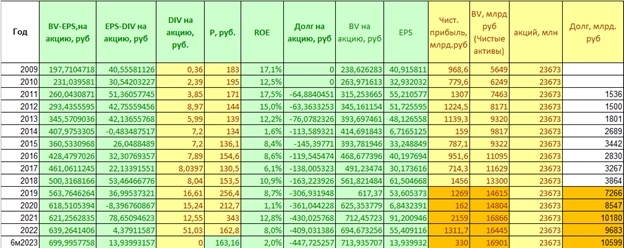

Для начала чтобы понять что происходит с компанией я собираю такую табличку в Excel:

Здесь зеленый цвет формула, желтый цвет данные, которые беру с сайта смартлаба, оранжевый – данные из МСФО-отчетности эмитента за год или за последний доступный период.

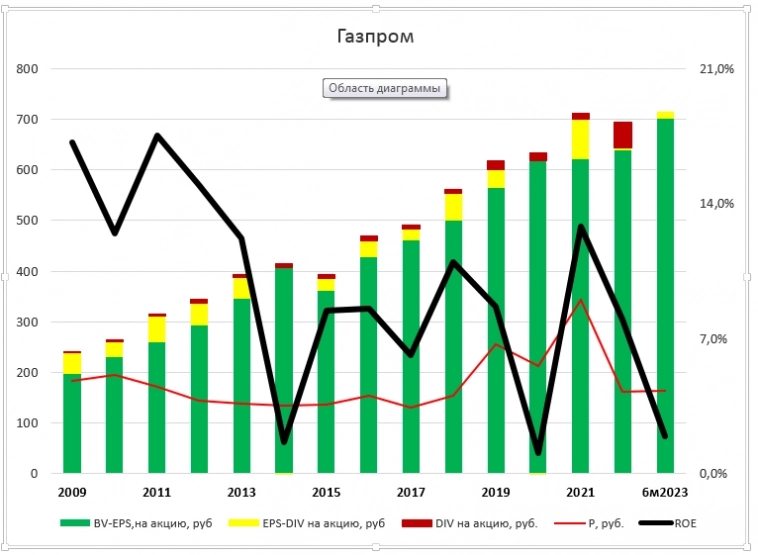

Далее по этим данным строю комбинированную диаграмму, чтобы увидеть динамику показателей:

Здесь наглядно по годам видно как менялся собственный капитал компании (зеленый столбик), какая была прибыль в компании (желтый столбик), а также какая часть прибыли выплачивалась в виде дивидендов (красный столбик).

Также на графике видно как изменялась цена акции (красная линия), как эта цена соотносится с капиталом компании – разница уровней между красной линией и вершиной зеленого столбика. А также на графике видно как изменялся ROE – процент прибыли на собственный капитал.

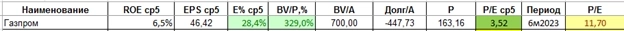

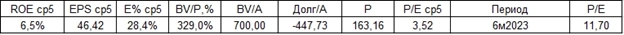

Далее я составляю краткую табличку для оценки уже текущего состояния компании:

Здесь ROE ср5 – средний ROE за последние 5 лет.

EPS ср5 – средний доход на акцию за последние 5 лет, руб.

E% ср5 – средний доход в %, покупая акцию я вкладываю деньги по этой ставке, при условии что доход сохраниться на среднем уровне последних пяти лет

BV/P,% — недооценка – на сколько % должна вырасти цена акции чтобы соответствовать собственному капиталу

BV/A – собственный капитал на акцию

Долг/А – Обязательств компании на акцию, если он больше BV/A то компания закредитована

P – текущая цена акции

P/E ср5 – P/E средний за последние 5 лет

Период – за какой период последний отчет

P/E – P/E за последний период (неполный год в данном случае)

Конкретно по Газпрому тут вырисовывается следующая картина:

- Ожидаемая доходность 28,4% годовых из них дивы 50% будет 14.2% годовых (цифры сильно примерные, т.к. доход за текущий год пока точно не известна)

- Акция сильно недооценена раза так в 4, т.е. я предполагаю что цена будет так или иначе двигаться в сторону BV/A, но когда она туда придет пока неизвестно.

- Долг некритичный

- P/E ср5 очень интересный

- P/E Текущий пока посчитан только за полгода, по результатам года ожидаю значение около 6.

В общем акция лежит на уровне плинтуса, никому не интересна, при этом фундаментально негативных факторов не просматривается, а положительных показателей сразу несколько.

С удочкой пока на этом все, теперь рыба:

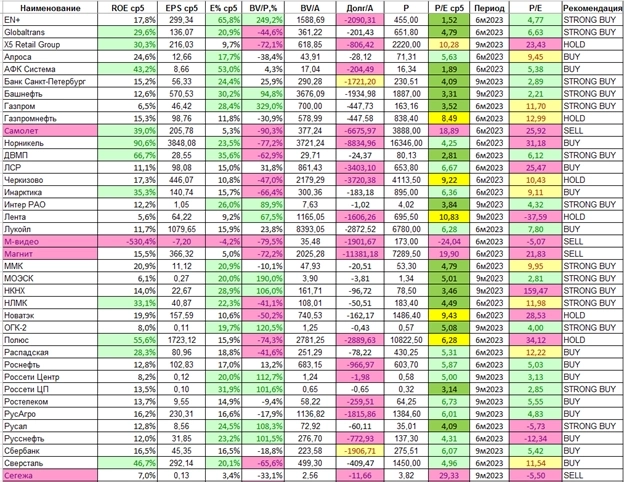

Проанализировав таким образом ряд популярных и не очень компаний я составил такую табличку рекомендаций для самого себя (Является персональной инвестиционной рекомендацией только для меня, а вы думайте своей головой):

Красным выделил названия акций из моего портфеля которые продал после проведения такого анализа.

Удивил Магнит ни одного хорошего показателя, но все его покупают, видимо по привычке или за то, что платит дивиденды. Сбер преф уже не так хорош, как в прошлом году.

Сургутнефтегаз невероятно дешевый и рискованный из-за своей кубышки, я лично продал чтобы спать спокойно.

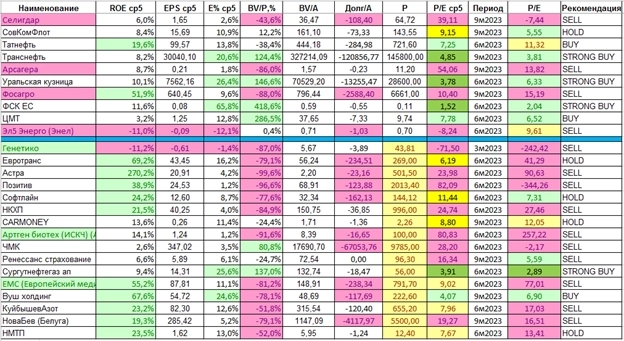

Ну и на сладкое самый топ компаний, кто-то из них наверняка выстрелит в этом 2024-м году, но это не точно:

За сим прощаюсь, всем хороших инвестиций!

Тут бы еще один-два столбика прикрутить:

1. Тенденцию в отрасли

2. Отношение мажоритария к дивам

Вообще бы цены не было

Только вот по ряду факторов эти компании десятилетиями могут так и оставаться недооцененными. Увы.

просто рыночег мирового финансового центра не остался в стороне от общих тенденций и тоже ушел в полный отвяз от реальности)

теперь, до возвращения, только манипуляции или ликвидация)

И ничего не меняется в лучшую сторону. Топам плевать на акции, на капитализацию, на дивдоху. Ну и в целом на миноров.