Роснефть (ROSN). Отчёт за 3Q 2023. Дивиденды. Перспективы.

Приветствую на канале, посвященном инвестициям! 29.11.23 вышел сокращенный отчёт по МСФО за третий квартал 2023 г. компании Роснефть (ROSN). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Роснефть — лидер российской нефтяной отрасли и одна из крупнейших публичных нефтяных компаний мира. Это стратегическое предприятие России.

Основные виды деятельности: поиск, разведка и добыча углеводородов, переработка, а также сбыт нефти, газа и продуктов их переработки на территории РФ и за ее пределами. Доля в мировой добыче нефти составляет около 6%. Доля в добычи нефти в России 40%. Также с долей 8%, «Роснефть» является одним из крупнейших независимых производителей газа в России. Компании принадлежат 13 нефтеперерабатывающих заводов в РФ. И около трёх тысяч АЗС. Это крупнейший налогоплательщик страны.

Роснефть» — безусловный лидер по запасам углеводородов среди публичных нефтегазовых компаний мира. Доказанные запасы углеводородов превышают 42 млрд баррелей в нефтяном эквиваленте. Этого хватит более чем на 20 лет.

По состоянию на середину 2021 года: 40,4% акций принадлежало государству, 19,75% британской компании BP, и 18,46% Катарскому фонду.

С марта 2022 года Роснефть находится под санкциями Евросоюза. А в сентябре прошлого года Германия объявила о конфискации активов Роснефти, которые включали долю в заводах в размере 12% от всех нефтеперерабатывающих мощностей Германии.

Текущая цена акций.

С начала года акции Роснефти выросли на 53%, опередив индекс Мосбиржи, который вырос на 43%. Плюс еще были выплачены дивиденды, это еще около 10%.

На данный момент котировки находятся вблизи исторического максимума и в середине восходящего канала.

Операционные результаты.

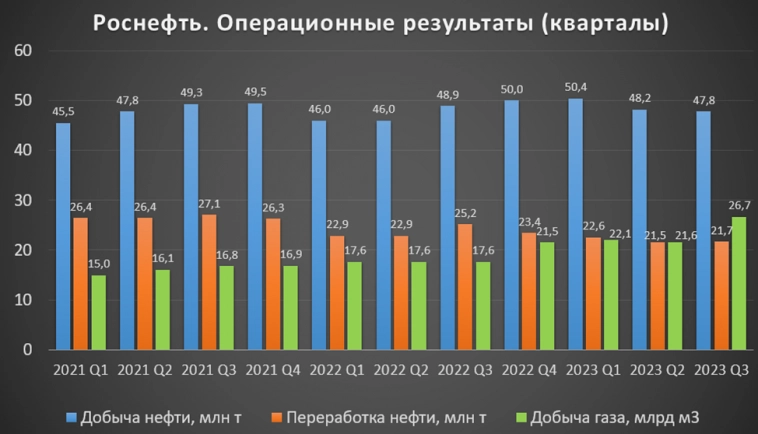

За 9М 2023 года:

- Добыча жидких углеводородов 4 млн барр /сутки (+3,9% г/г);

- Добыча газа более 1,5 млн б.н.э./сутки (+33% г/г). Большой рост благодаря наращиванию добычи на проекте Роспан и запуску с конца 2022 года проекта Харампур.

- Переработка 65,8 млн т (+3,3% г/г);

На диаграмме видно, что добыча нефти немного снижается последние 2 квартала из-за ограничений в рамках ОПЕК+. Переработка сократилась, из-за потери заводов в Германии и сезонных работ. А добыча газа растет уже несколько лет подряд и по данному показателю Роснефть уже опережает Новатэк, но примерно в 4 раза уступает Газпрому.

Цены на нефть.

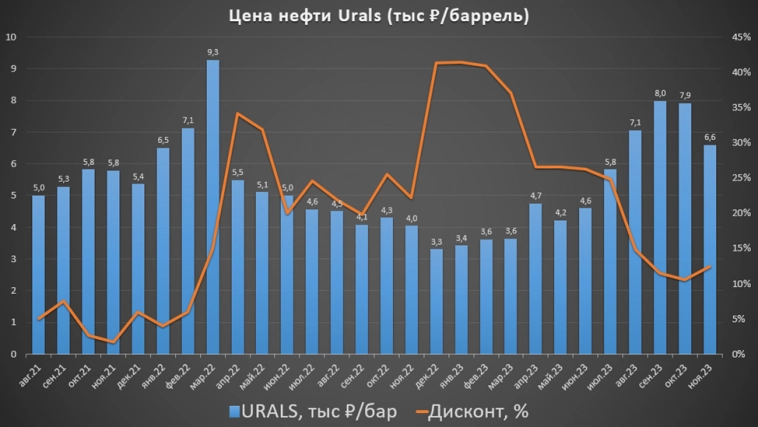

Нефть марки BRENT сейчас торгуется на минимумах 2022 года, который был сильнейшим за последние 8 лет. В целом это неплохие уровни, но они уже на 20% ниже локальных максимумов сентября текущего года.

Правда, из-за санкций, Urals торгуется с дисконтом к BRENT. Но в последние месяцы дисконт снизился до уровня менее 15%. Из-за снижения дисконта и мощной девальвации рубля, цены на Urals в рублях были на очень высоких отметках. Но в ноябре-декабре скорректировались после укрепления рубля и снижения цен на нефть.

Кстати, нужно отметить, что российская нефть ВСТО или по-другому ESPO, вообще стоит дороже BRENT. Это малосернистый сорт сибирской нефти. Роснефть экспортирует его в Китай по трубопроводу «Восточная Сибирь – Тихий океан» (ВСТО).

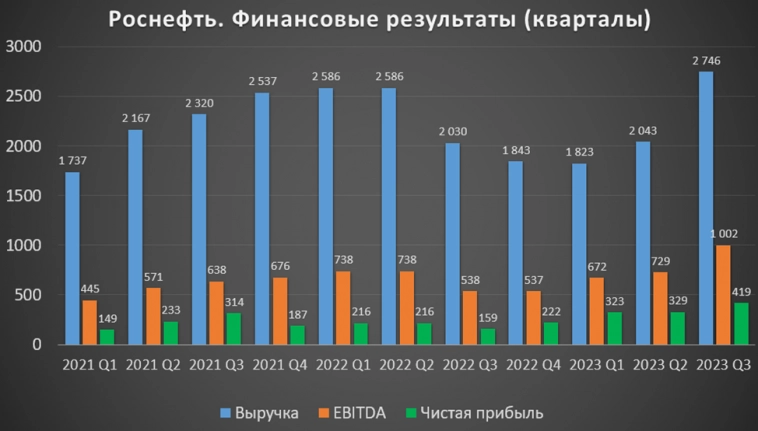

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

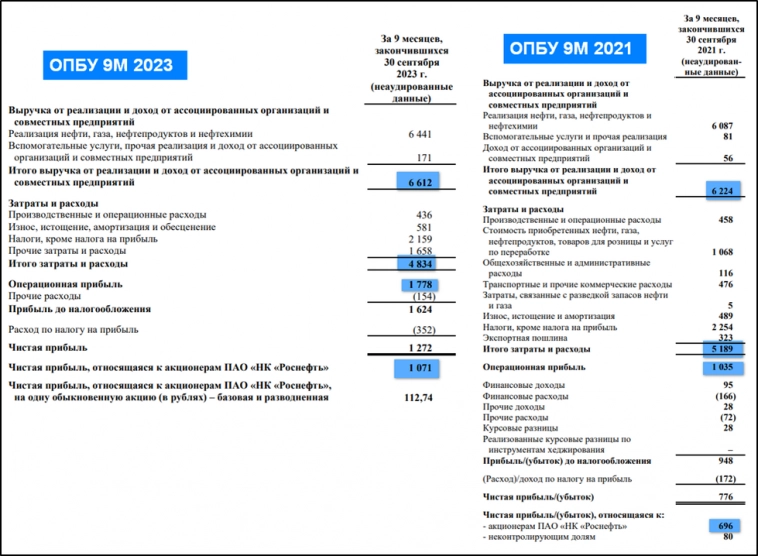

Усеченные данные по МСФО за 9М 2023 в сравнении с 2021г. (т.к. подробных данных за 2022г. нет):

- Выручка 6,6 трлн (+6%). Рост благодаря тому, что цены на нефть в 2023 выше, чем в 2021 году.

- Затраты и расходы 4,8 трлн (-7%). Компании удалось немного оптимизировать расходы. Удельные расходы на добычу углеводородов в отчетном квартале составили 2,5 долл./барр.н.э.

- Операционная прибыль 1,77 трлн (+71%). Такой результат благодаря росту выручки и снижению затрат.

- Чистая прибыль 1 трлн (+53% г/г).

На квартальном горизонте видим рекордный рост финансовых показателей в 3Q 2023. Это следствие от взлета цена на нефть в рублях в 3Q 23. Четвертый квартал должен быть похуже.

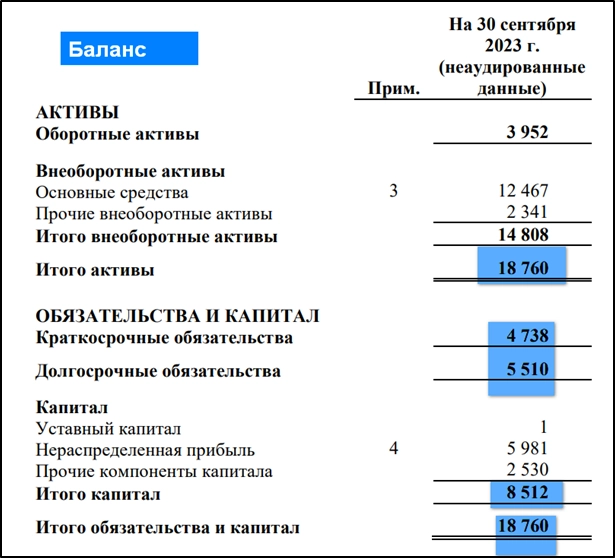

Баланс.

Роснефть представила очень сокращенный баланс, из которого понятно, что общий капитал вырос до 8,5 трлн. Т.е. чистые активы продолжают расти.

Ориентировочно, чистый долг в районе 3 трлн. ND/EBITDA ≈1,2. Долговая нагрузка средняя.

Роснефть не раскрывает детали, но на начало 2022 года, половина долга была в рублях и 70% по плавающей ставки. С ростом ставки ЦБ, увеличиваются и процентные расходы. К слову, глава компании Сечин заявил, что действий ЦБ, процентные расходы выросли на 15%.

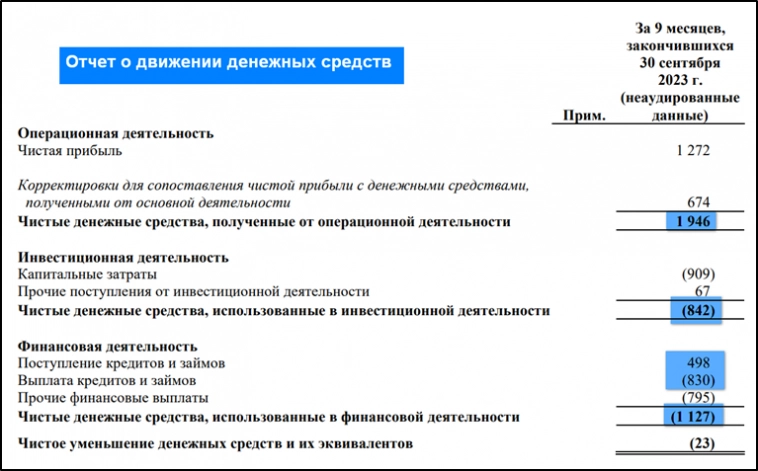

Денежные потоки.

Роснефть представила усеченный отчет о движении денежных средств за 9М 23:

- от операционной деятельности 1,95 трлн. Именно столько денег поступило в компанию с начала года.

- от инвестиционной деятельности -0,84 трлн. А кап затраты (CAPEX) составили 1 трлн.

- от финансовой деятельности -1,1 трлн. Причем на уменьшение долга ушло 0,33 трлн.

Из диаграммы видно, что операционный денежный поток (ОДП) в 3Q 23 больше, чем суммарный ОДП за первое полугодие. Инвестиционный поток в 3Q на уровне 1Q-2Q.

В итоге, FCF (FCF=ОДП-CAPEX) очень высокий: в 1,6 раза выше, чем суммарно за первые два квартала.

Дивиденды.

10 ноября Совет директоров рекомендовал промежуточные дивиденды в размере 30,77 ₽ на акцию. В общей сложности на выплату дивидендов предлагается направить 326 млрд, или 50% чистой прибыли за 1 полугодие 2023 г., в полном соответствии с дивидендной политикой. Доходность около 5,5% к текущей цене.

А из-за курса рубля и цен на нефть, дивиденды второго полугодия могут быть выше 37₽, т.е. еще около 6,5%.

Перспективы.

Роснефть интересна на долгосрочную перспективу за счет развития проекта «Восток Ойл» в Красноярском крае. Благодаря этому проекту, Роснефть за следующие 5-10 лет может нарастить добычу нефти в 1,5 раза. Начало продаж по этому проекту запланировано на 2024 год. А в 2030 году планируется грузопоток по североморскому пути до 100 млн тонн. Правда, не понятно, насколько это сейчас всё актуально, учитывая, что компания с 2017 года в том или ином виде ограничивает добычу нефти.

Последнее время всё чаще обсуждаются вопросы разрешения Роснефти экспортировать СПГ. Т.е. вполне возможно, что в ближайшие годы компания начнет реализацию крупных СПГ проектов.

Риски.

- Возможное падение цен на нефть. Мировые цены на нефть сейчас снижаются. И это может продолжается, например, из-за развивающейся рецессии в мировой экономике.

- Усиление санкций. В целом российские нефтяники во многом адаптировались к существующим ограничениям. Но всё же нельзя исключать, что запад будет туже затягивать санкционные гайки. К слову, Сечин подчеркивает, что они негативно влияют на компанию.

- Рост налогов. Хотя налоги нельзя назвать низкими, но учитывая сверхприбыль нефтяников, вполне уместно ожидать, что государство изымет их часть, учитывая дефицит бюджета и необходимость больших трат на СВО.

- Из-за высокой ключевой ставки выросли расходы по кредитам.

- Ещё одним долгосрочным риском является постепенный мировой переход на возобновляемую энергетику.

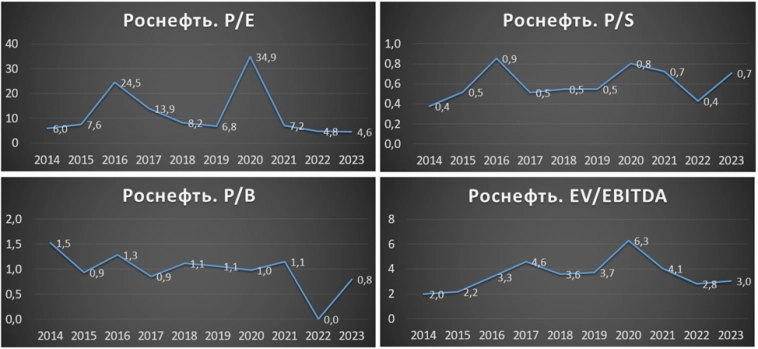

Мультипликаторы.

Благодаря высокой текущей прибыли, мультипликаторы низкие:

- Текущая цена акции = 563 ₽

- Капитализация = 6 трлн ₽

- EV/EBITDA = 3

- P/E = 4,6; P/S = 0,7; P/B = 0,8

- Рент по EBITDA = 35%; ROE = 17%, ROA = 7%

Выводы.

Роснефть — №2 по капитализации в РФ, более 40% акций принадлежит государству. Это один из мировых лидеров по добыче углеводородов.

Добыча нефти начала снижаться из-за соглашений в рамках ОПЕК+. Зато на треть взлетела добыча газа благодаря запуску новых проектов.

Мировые цены на нефть снижаются, но цены в рублях остаются на высоких отметках из-за девальвации рубля.

Благодаря высокой цене на нефть в рублях, финансовые результаты за 9М 2023 позитивные. EBITDA и чистая прибыль рекордные.

Долговая нагрузка средняя.

FCF рекордно высокий.

Роснефть стабильно платит дивиденды. Вклад первого полугодия 5,5%, а итоговые дивиденды должны быть чуть выше.

Главный драйвер будущего роста – это проект Восток Ойл. Плюс есть перспективы в развитии СПГ проектов. Роснефть, несмотря на свои размеры, является компанией роста.

Риски связаны с возможным падением цен на нефть, укреплением рубля, западными санкциями и высокими налогами.

Благодаря большой текущей прибыли, по мультипликаторам компания оценивается дёшево. Акции за год выросли в 1,5 раза, но перспективы дальнейшего роста сохраняются. Особенно компания интересна в долгосрочной перспективе.

Мои сделки.

В конце сентября я продал акции Роснефти. А т.к. до этого удалось купить на самых минимумах, прибыль составила 120% за полтора года, не считая полученных дивидендов. Напомню, что о всех своих сделках пишу в нашем телеграм канале. Основные причины продажи: высокая доля нефтегаза в портфеле (еще остался Лукойл, Сургутнефтегаз, Газпром, Новатэк), не хотел терять накопленную прибыль, высокие налоговые риски. Но в случае хорошей коррекции, возможно, снова буду набирать долгосрочную позицию.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

Mars17 декабря 2023, 12:36Технически напрашивается такая же «сопля» вниз как в феврале+3

Mars17 декабря 2023, 12:36Технически напрашивается такая же «сопля» вниз как в феврале+3 HYG197817 декабря 2023, 12:59Считаю, что 480₽ очень сильный уровень. Но ежемесячно докупаю по чуть-чуть при любых ценах до 580₽+3

HYG197817 декабря 2023, 12:59Считаю, что 480₽ очень сильный уровень. Но ежемесячно докупаю по чуть-чуть при любых ценах до 580₽+3 Сергей Викторович17 декабря 2023, 13:15Лукоил или Роснефть?+1

Сергей Викторович17 декабря 2023, 13:15Лукоил или Роснефть?+1