НКХП — бенефициар мирового продовольственного кризиса?

В статье ответим на следующие вопросы:

— какие изменения в показателях компании?

— что с дивидендными выплатами?

— почему котировки высоковолатильны?

— как оценена НКХП?

— в чем привлекательность компании?

— есть ли сдерживающие факторы?

— для какой стратегии подходит НКХП?

Новороссийский комбинат хлебопродуктов (НКХП) — высокотехнологичный глубоководный морской терминал — один из крупнейших российских центров для перевалки зерновых культур (пшеницы, ячменя, кукурузы, рапса).

Занимается хранением, переработкой и экспортом зерна в страны Ближнего Востока, Африки, Азии. В составе предприятия: перевалочный комплекс с галереей отгрузки зерна на 1.6 км, складской комплекс с тремя элеваторами по 250 тыс. тонн, причал длиной 268.5 м, мельница с объемом переработки зерна в муку трех сортов 150 тонн/сутки. Входит в группу Объединенной зерновой компании (ОЗК).

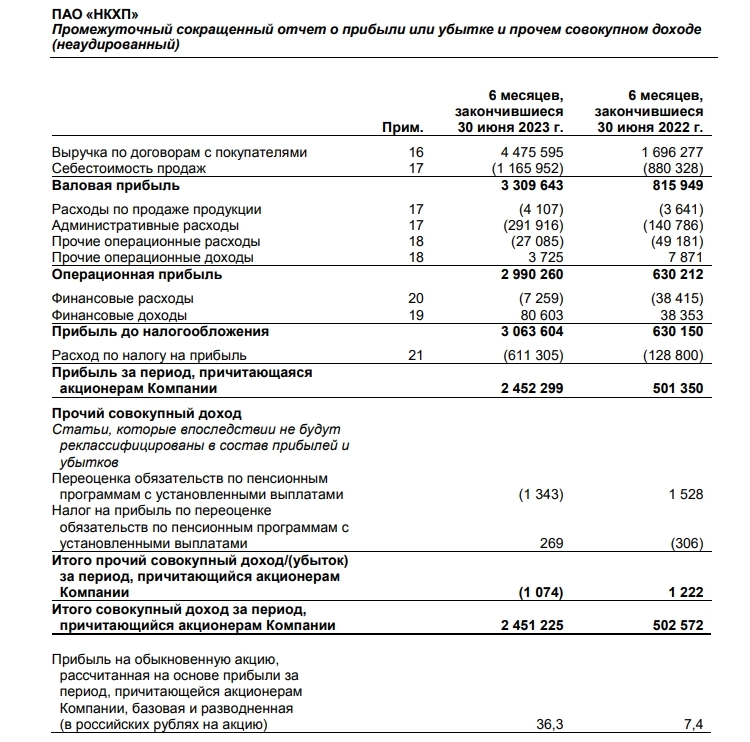

Финансовая отчетность по МСФО за 1П2023

операционная прибыль: ₽3.0 млрд, рост в 4.7х (г/г)

EBITDA: ₽5.1 млрд, +85% (г/г)

чистая прибыль: ₽2.5 млрд, рост в 4.9х (г/г)

чистый долг: — ₽2.75 млрд ₽ (против -₽998.5 млн годом ранее)

Кратному росту выручки способствовало удвоение объемов перевалки зерна и подъем ставки за тонну отгрузки на 66%. Операционные расходы выросли более чем на треть, до ₽1.5 млрд, на фоне повышения себестоимости продаж, административных расходов, индексаций зарплат в 2.3 раза. Процентные расходы сократились на 81.1% благодаря снижению долговой нагрузки (чистый долг отрицательный). Денежные средства на балансе компании увеличились в 2.49 раза, до ₽3.38 млрд.

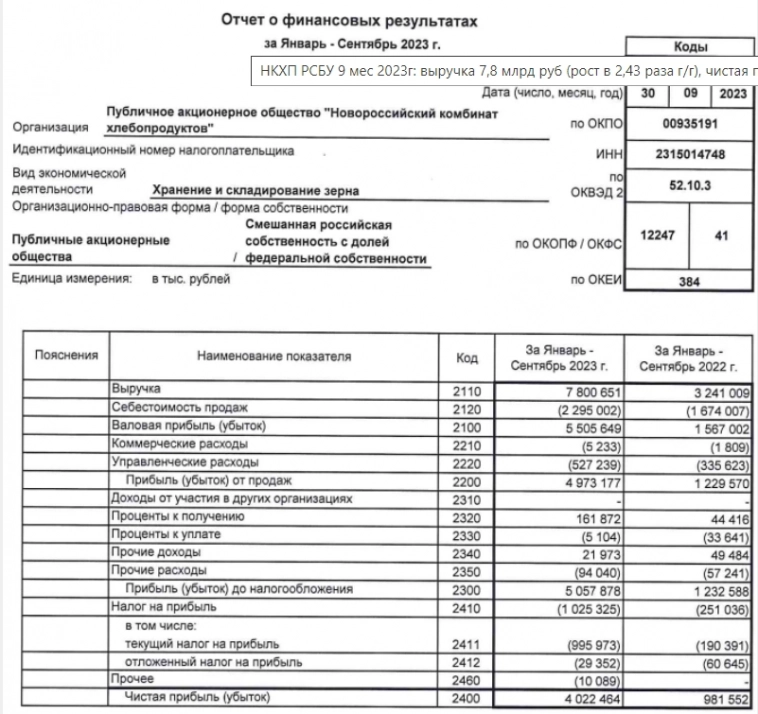

Результаты по РСБУ за 9 месяцев

– выручка: ₽7.8 млрд, рост в 2х (г/г)

– прибыль от продаж: ₽4.9 млрд, рост в 4х (г/г)

– прибыль до налогообложения: ₽5 млрд, увеличение в 4.47х (г/г)

– чистая прибыль: ₽4 млрд, рост в 4х (г/г)

В этом сельхозсезоне НКХП отгрузил 3.47 млн тонн, +79%(г/г). Больше всего было перевалено в октябре ~ 770 тыс. тонн. Однако за ноябрь цифры оказались самыми низкими из-за непогоды в Черном море — 553.3 тыс. тонн, -3.61%(г/г).

Дивиденды

По дивполитике НКХП обычно платит не менее 50% годовой чистой прибыли по МСФО или РСБУ.

24 ноября СД рекомендовал дивиденды за 9 месяцев 2023 года в размере ₽29.75 на акцию, ДД ~ 3.59%. ВОСА — 27 декабря. Последний день покупки — 5 января 2024 года. Не исключено, что компания поделится прибылью и по итогам года.

Акции

Доходность акций за последние 12 месяцев (194.13%) выше, чем средняя по сектору (77.49%). Взлет котировок произошел с июня по сентябрь более чем на 300%. Затем цена стала снижаться, падение за три месяца составило более 60%.

Котировки НКХП высоковолатильны: много взлетов и падений без фундаментальных причин.

15 декабря решение ЦБ по ключевой ставке. Фондовый рынок акций сейчас под давлением. 16% уже заложено в цену. Второй и третий эшелоны наиболее чувствительны к ужесточению ДКП. Если поднимут до 17%, бумаги могут отреагировать еще бОльшим снижением.

Мультипликаторы

Показатели в сравнении: компания/по сектору/по рынку

– P/E: 14.7 / 9.5 / 15.14

– P/S: 7.44 / 3.06 / 2.43

– EV/EBITDA: 10.7 / 9.37 / 6.98

По мультипликаторам компания переоценена.

Аргументы за

1. Спрос на сельхозпродукцию в мире постоянно растет. Устойчивое снабжение — основа продовольственной безопасности. По оценкам к 2030 году потребление зерновых увеличится на 30-40%. Поэтому перевалка зерна — востребованный вид бизнеса.

2. НКХП — бенефициар доступности зерна на мировых рынках (около 80% поставок из РФ идет через Азово-Черноморский бассейн). В этом сезоне перевалка продукции выросла до рекордных уровней — 6.46 млн тонн. В следующем году компания планирует удвоить мощность перевалки до 11.6 млн тонн.

3. В 2023 году государство увеличило квоты на экспорт зерна до 25.5 млн тонн, в следующем ожидается дальнейший рост — до 30 млн тонн.

4. Тарифы на перевалку с 2022 года выросли вдвое: с ₽600 до ₽1200 за тонну.

5. Текущая эффективность компании (ROE=31%) выше, чем средняя по сектору (ROE=23.08%).

6. Низкая долговая нагрузка — за пять лет уровень задолженности уменьшился на порядок: с 41.74% до 4.17%.

Риски

1. Рекордный урожай этого сезона — одна из причин падения цен на зерно. На мировом рынке сформировалось устойчивое снижение спроса, в том числе за счет накопленных запасов. Кроме этого, Россия не только продает зерно с дисконтом, но и готова оказывать гуманитарную помощь Африке.

Пока в мире не начнет расти потребность в зерновых, есть риск, что объемы экспорта будут снижаться (Правительство РФ ввело запрет на экспорт твердой пшеницы до 31 мая 2024 года).

2. Нельзя исключать, что в результате административных мер (регулирования таможенных пошлин, экспортной политики, цен на топливо) в первую очередь пострадают фермерские хозяйства, и десятилетний тренд на увеличение урожайности сменит направление на противоположное, что приведет к сокращению рентабельности аграрного сектора.

3. Агропром — стратегическая отрасль, которую поддерживает государство инвестициями и льготными кредитами. Однако нет ни одной меры господдержки переработчиков зерна.

4. Обострение в геополитике может в любой момент обвалить котировки акций НКХП.

5. Низкая ликвидность компании — у бумаг третий уровень листинга на Мосбирже.

6. Резкие колебания котировок — акции в основном используются в спекулятивных сделках, слишком рискованны для розничных инвесторов.

7. Высокая стоимостная оценка — у бумаг должен быть потенциал роста и премия за риск, но у НКХП этого нет.

Среднесрочный план

Такой рост, более чем на 300%, не может пройти бесследно. Это естественно что бумага возвращается назад и ищет тот уровень, на который сможет опереться для дальнейшего роста. И, пока она его не нащупает, падение может продолжиться.

На данный момент, цена как раз таки находится у одного из таких уровней (686), т.е. тестирует его на прочность.

Для покупок, по нашему паттерну, нужно дождаться хорошую горизонтальную проторговку, затем импульсный выход наверх из неё и на плавном ретесте можно будет искать точку входа.

Заранее, на ожиданиях, лезть в сделку не рекомендую.

Если уровень 686 не выдержит, следующий уровень для теста — это 385.

Резюме

По фундаментальным показателям у НКХП все отлично. 2023 год стал рекордным по результатам: в первом полугодии выручка увеличилась на 194%, прибыль от продаж — на 400%, чистая прибыль — на 380%. Другой вопрос, сможет ли компания и дальше демонстрировать рост прибыльности и выплачивать повышенные дивиденды.

Акции НКХП высоковолатильны и малоликвидны. По мультипликаторам бумаги сильно перегреты.

Для консервативных инвесторов риски перевешивают целесообразность инвестиций, вероятность потери вложений максимальна.

НКХП подходит для агрессивных стратегий и спекулятивных сделок.

*не является ИИР

________🟢 Смотрите другие идеи по рынку в нашем telegram-канале

👉 Если было полезно, поставьте, пожалуйста, лайк)

Эдан, это утверждение справедливо в отношении любой акции третьего эшелона. Можно было вынести его в заголовок и не тратить время на написание статьи.

Не обижайтесь.