Индекс RGBI, Инфляция и ВДО 07.12.2023

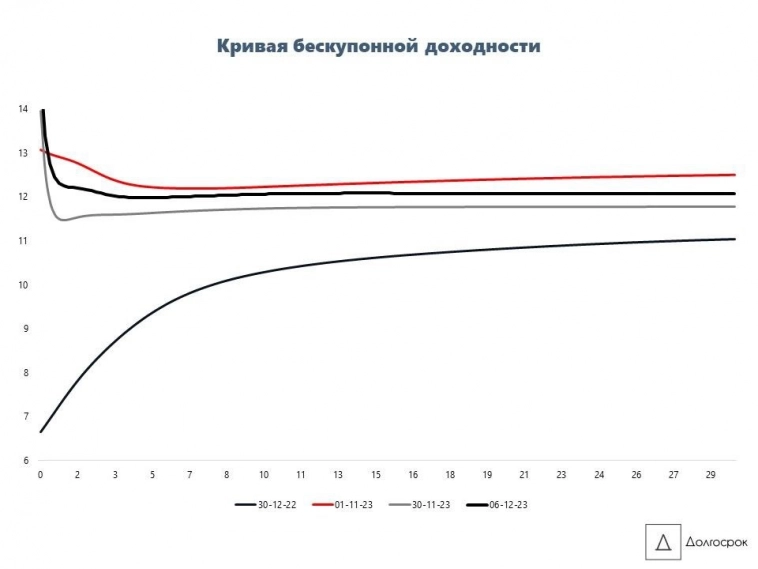

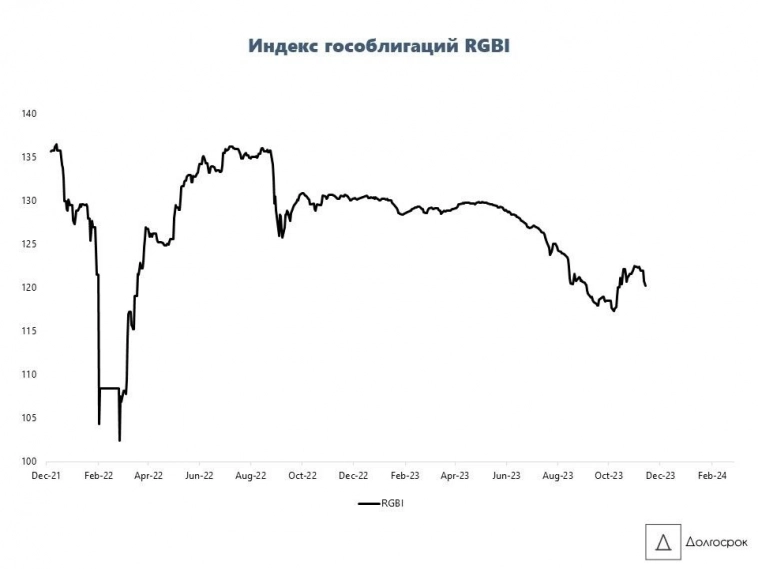

На протяжении последнего месяца индекс гособлигаций RGBI, да и рынок в целом, активно росли. Однако вышедшие в среду данные по инфляции заметно испортили настроения. И в последние 2 торговых дня была следующая ситуация: на открытии наблюдался рост, в течение дня обнуление и постепенное снижение, которое к закрытию усиливается. В четверг на открытии рост доходил до 0.08%, по итогам дня — падение на 0.18%, в пятницу — рост на открытии на 0.07%, по итогам дня — падение на 0.2%. Подобное происходило в июне, когда рынок начинал многомесячное снижение: сначала постепенно, потом все более активно с кульминацией в октябре. Конечно же, это не означает, что рынок ожидает многомесячной падение, но коррекция вполне возможна.

На данный момент тезис подтверждается. В понедельник рынок ОФЗ открылся резким падением, по итогам дня было -0.93%. Во вторник и среду торги закрылись снижением на 0.29% и 0.17% соответственно. Итого за последние 7 дней падение составило 1.76%. Сегодня ОФЗ также торгуются в минусе — 0.03% на момент публикации.

Данные по инфляции вышли довольно низкие вчера — всего 0.12% по итогам прошлой недели, что во многом обусловлено снижением цен на авиабилеты в виду методики расчета. Годовая инфляция немного замедлилась, так как в прошлом году 1 декабря было повышение тарифов. Тем не менее одна неделя не показательна (в том числе реакции рынка не последовало), поэтому ожидаем будущие данные в целях подтверждения/опровержения динамики.

Между тем, рынок ожидает повышение ставки до 16% и ее удержание на более длительном горизонте, что может способствовать снижению рынка вплоть до заседания, а потом, как это не раз было в этом году, вероятно небольшое ралли по факту заседания. К тому же ежегодно в последнюю декаду декабря на рынке облигаций наблюдается ралли, которое не исключено и в этом году.

Если ОФЗ начали корректироваться только с прошлого четверга, то сегмент ВДО — в середине ноября, что привело к частичному увеличению спредов между доходностями ОФЗ и ВДО, которые тем не менее остаются гораздо более низкими, чем на протяжении большей части прошлого года. Ожидать, однако, восстановление спредов до более высоких уровней в ближайшей перспективе не стоит. ВДО могут резко реагировать на кризисные моменты (внешние геополитические шоки, или внутренние экономические). Но в остальное время отношение риск/доходность вполне удовлетворяет интересам инвесторам и стимулирует их удерживать облигации.

И это не наша норма, во всем мире так. В США, например, сейчас спреды находятся на минимальных уровнях. Но как показывает история, когда экономическая активность замедляется, а точнее будет сказать дело идёт к кризису, начинаются волны дефолтов, тогда инвесторы панически распродают активы, в особенности облигации с низким инвестиционным рейтингом. Поэтому и растут спреды. Но на данный момент нет сигналов к сильному ухудшению состояния российской экономики, что не означает их отсутствие через несколько месяцев, но это уже будет другой вопрос. А пока, опять же, риск/доходность по многим выпускам достаточно привлекательна для участников рынка. Поэтому ВДО торгуются as it is.

t.me/DolgosrokInvest

07 декабря 2023 г.