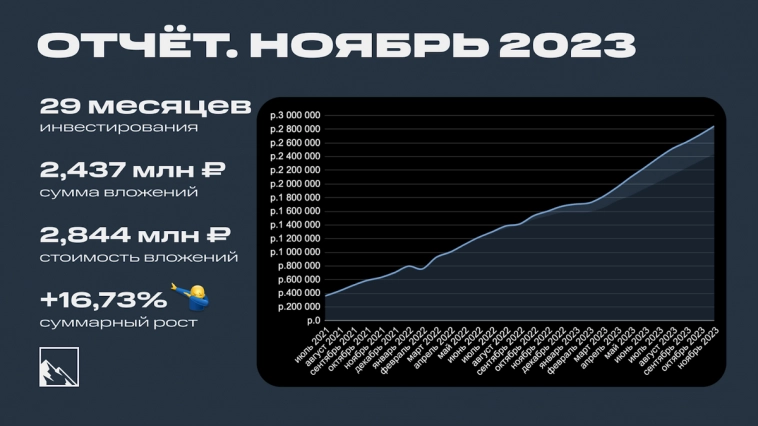

Итоги 29 месяцев инвестиций. 2,844 млн рублей

1 декабря, значит пора вспоминать, куда убрал в мае ёлку, и подводить итоги ноября! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 29 месяцев позади. Погнали!

Инвестиции

Было на 1 октября 2 722 964 ₽:

- Депозит: 1 011 665 ₽

- Биржевой: 1 711 299 ₽

Полез на антресоль достать зимние валенки, чтобы пойти в Перекрёсток за пельмешками, но упал со стремянки, и пока летел вниз, заметил краем глаза, что под плинтусом завалялись 100 000 рублей. Отряхнулся и инвестировал их. Пельмешки как? А, да решил заказать гёдза с доставкой.

Основной покупкой стал выпуск замещающих облигаций Газпром Капитал БЗО26-1-Д. Да-да, тот самый «вечный, но не вечный» выпуск.

Само собой, покупал облигации и акции, а также фонды.

Облигации: Интерлизинг, МК Лизинг — интересные ВДО были на размещениях. Аэрофьюэлз на декабрь, перенесли выпуск. Сейчас не сказать, что много интересных выпусков выходит, да и нужно максимально разборчиво к ним подходить.

Акции: НЛМК (это был рандом), Полиметалл, Газпром, Лукойл, Новатэк, Роснефть, Татнефть.

Фонды: Парус ЛОГ, «Замещающие облигации», LQDT (на новую замещайку коплю в нём).

Результат слабый, ноябрь продолжил тренд октября. Индекс в узком боковике, облигации и фонды снова снижаются. По данным Интелинвест доходность портфеля снизилась уже с 14% до около 11,3% по XIRR. Но тут не вижу ничего страшного, наоборот можно покупать облигации ещё дешевле, доходность по бондам постепенно разгонится. Скоро начнутся дивидендные выплаты. Солидная порция дивидендов будет в январе.

🍅 Доходность — она же как кетчуп. Давишь-давишь — всё никак. А потом как польётся!

Ноябрь детально так:

- Депозит: 1 011 665 + 8 557 (проценты) = 1 020 222 ₽

- Биржевой: 1 711 299 + 100 000 (пополнение) +13 080 (рост) = 1 824 379 ₽

Суммарно: 2 722 964 + 100 000 (пополнение) +21 637 = 2 844 601 ₽

Ставка ЦБ сейчас 15%, но ходят разговоры и про 17% в декабре, ждём. Доллар отскочил от 100, так что можно обратить внимание на валютные инструменты, я здесь предпочитаю замещающие облигации, но есть ещё фонды на них, для меня это второй приоритет. При снижении курса доллара буду стараться брать больше замещаек. Облигации, Парус и акции — да, но пока в меньшей степени.

Итого (за всё время):

- Депозит: 810 000 → 1 020 222 ₽ (+210 222 или +25,90%)

- Биржевой: 1 627 000 → 1 824 379 ₽ (+197 379 или +12,13%)

Суммарно: 2 437 000 → 2 844 601 ₽ (+407 601 или +16,73%)

Доходность XIRR: 11,3%

Средняя сумма пополнения: 84 034 ₽ в месяц

Когда только начинал, ставил планку в 66 000 в месяц. Но сейчас, конечно, хотелось бы увеличить до 100 000, пока не всегда получается. В ноябре получилось, нужно стараться увеличивать..

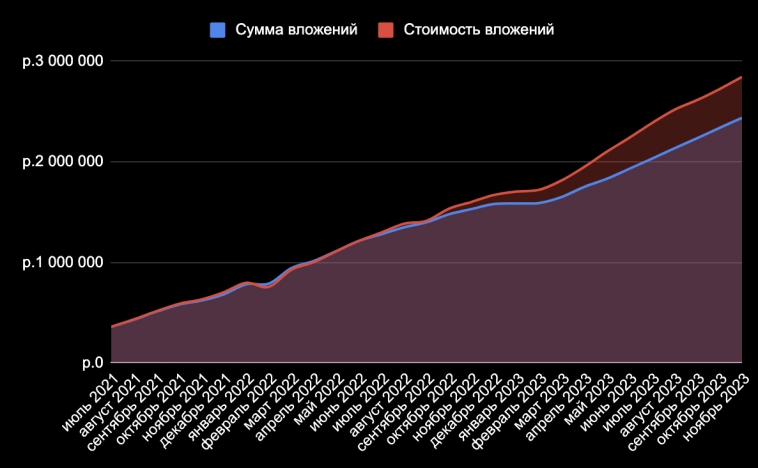

А вот так это выглядит на графике

Доходность ноября получилась 0,8% или 9,5% в переводе на годовые. Портфель вырос на 121к, перешагнул отметку в 2,8 млн. За текущую сумму можно купить убитую двушку в Саратове или 10,4 метра в Сочи по цене объявлений 272к за метр. Опа, десяточка уже. Неплохо, но нужно раза в 4 больше.

Моя стратегия

Поскольку цель — покупка недвижимости, мне нужно к этому моменту сформировать дивидендно-купонный поток, который будет покрывать ипотеку. Грубо говоря, реинвестирование дохода в недвижимость. В идеале это должно быть 100% стоимости квартиры и доходность 10-12% годовых. Поэтому у меня дивидендные акции, долговые и рентные инструменты. В принципе, даже для достижения ранней пенсии такая стратегия бы тоже подошла.

Хотя не стоит забывать, что инвестиции — это риски, а доходность может быть отрицательной.

Целевое распределения активов в портфелях ценных бумаг такое: облигации (в том числе замещающие) 50%, фонды недвижимости 15%, акции 35% (от китайских придётся тут отказаться, видимо). Сейчас примерно 50%/16%/30% (96%) + заблокированные активы, фонды и деньги. Это только по биржевой части без депозита. Когда он закроется, буду решать по ситуации.

Благодаря Интелинвесту, куда я добавил все-все свои портфели, удалось посчитать настоящую доходность вложений по XIRR. Она равна на данный момент 11,3%. Биржевая часть портфеля (акции, облигации, фонды) даёт 11,2%. Депозиты — 11,4%.

Доходность по XIRR снижается, была в районе 14%+, теперь уже 11,3%. Но тут стоит понимать, что инструменты с фиксированным доходом восстановятся при смене курса ДКП, по поводу акций гадать бессмысленно. Активного управления в моём портфеле мало, так что рефлексией по поводу того, что надо было покупать/продавать, не занимаюсь.

В ближайших планах — наращивание доли валютных активов (замещающие облигации, ещё 1 или 2 в этом году хочу взять). С января продолжу пополнение ИИС, который позволит получить вычет в размере 52 000. За этот год вычет ожидается примерно в марте.

С зарубежными акциями всё сложно после того, как СПб Биржа попала под санкции. Надежда есть, но пока только она. Я осторожно покупал немного китайских акций, их доля незначительная (<1%), но всё равно неприятно.

Хорошо, что удача пока на моей стороне, портфель продолжает расти.

Не могу сказать, что совсем уж не ожидал санкции к СПб Бирже и блокировку китайских акций, но тут уже пошли разговоры и про то, что не только с акциями, но и с валютой могут быть проблемы. Собственно, все знают лишь то, что никто ничего толком не знает, но настроения ближе к плохим, чем к хорошим. Свои склонности к рискам лучше пока держать подальше от инвестиций.

Что ещё?

- Порадовался снегу, дал другу тачку покататься на месяц, заодно он решил ей ТО устроить и колёса поменять — удобно.

- Мой телеграм-канал подрос с 7 000 до 7 400 подписчиков (+400, мало). Ростом не совсем доволен, конечно, особенно по сравнению с октябрём, когда было +1200, но потихоньку канал растёт.

- Пополнил криптопортфель, там полный туземун. Он в зачёт не идёт, про него раз в месяц пишу в канале. Пополняю его примерно на 3–3,5к рублей в месяц, портфелю уже 7 месяцев, в канале будет отчётик позже.

- Добил наконец-то Resident Evil Village. Всего-то и нужно было просто найти время. Игра топ. Что можно дальше взять? Буду рад советам.

- Получил в декабре 8 категорий кэшбэка в Альфе. А с премкой даже повышенный — 7%, правда лишь на 5 категорий. На одну категорию 10%, на одну 5%, а на категорию «все покупки» целый 1%. К сожалению, без супермаркетов в этот раз.

- У моего стикерпака уже более 28 000 установок (+3 000). У второго стикерпака с Пепе Инвестором 750 установок (+80).

Планы на декабрь: выбрать новую игру. Пополнить БС на 100к. Найти ёлку. Пить пивко, пока зима.

А это все ещё мой телеграм-канал — подписывайтесь;) В нём я рассказываю про финансы, свои инвестиции, накопление на квартиру в Сочи, про книги и много всего ещё, даже мемы есть.

Пусть кетчупа будет побольше!