Обзор инфляции 21.11.2023 - 27.11.2023 | Причины ралли на облигационном рынке

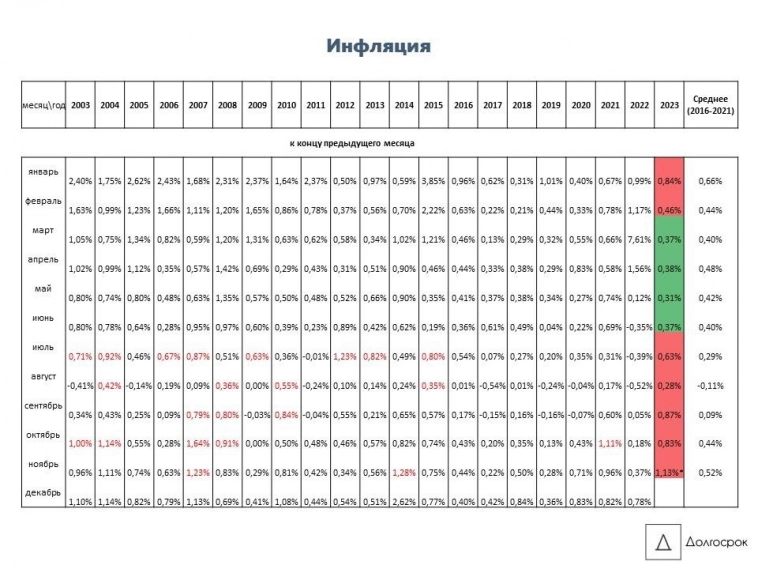

За период с 21 по 27 ноября 2023 г. индекс потребительских цен, по оценке Росстата, составил 0.33%, с начала ноября – 1,13%, с начала года – 6.66%, г/г — 7.54% Инфляция в ноябре на данный момент показывает 3й максимальный результат за последние 20 лет. Больше было только в 2007 и в 2014: 1.23% и 1.28% соответственно. Основными драйверами на этой неделе стали авиаперелёты, плодоовощи, куриные яйца и другое продовольствие.

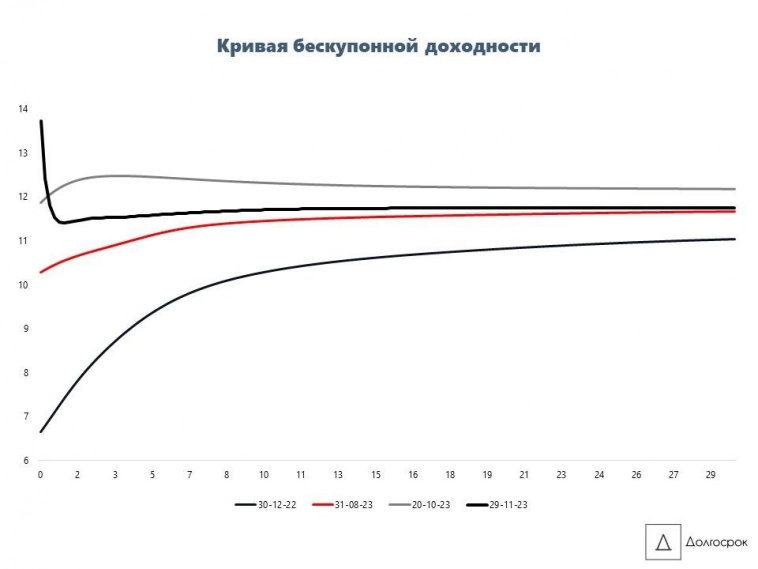

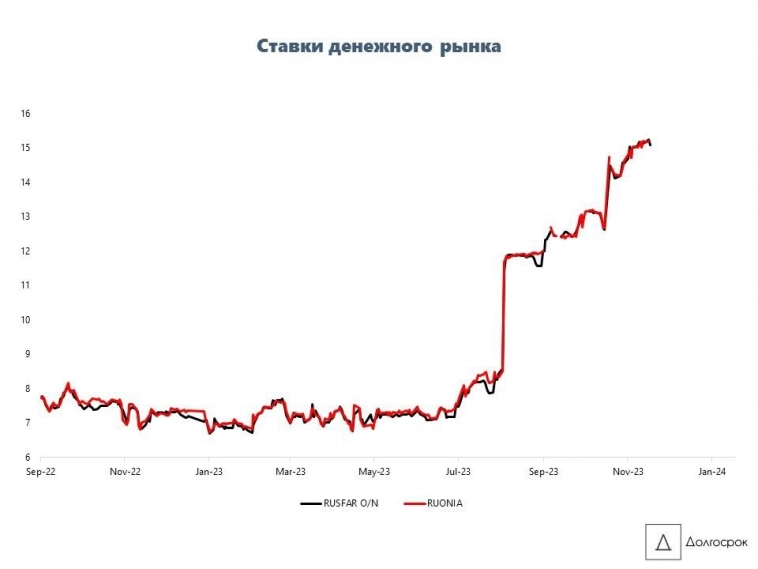

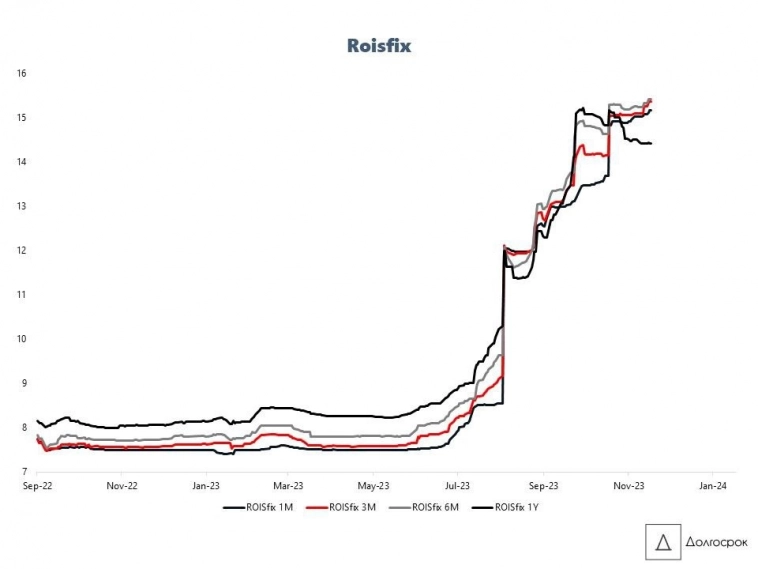

Фактически замедления инфляции на данный момент нет, ставка Банка России — 15%, ставки денежного рынка превысили 15% и подрастают последние дни, сигнализируя о вероятности ещё одного повышения. Тем не менее рынок на данный момент спокоен, а весь последний месяц наблюдалось ралли. Какие могут быть причины?

1️⃣ Рыночные ожидания. Замедление кредитования, возможный пик ставки и уверенность в скором снижении инфляции дали рынкам надежду на окончание цикла и скорое смягчение ДКП. Если это так, то вероятно в ближайшие месяцы рыночные ожидания скорректируются, так как инфляционное давление довольно сильное. Безработица снова обновила исторический минимум — 2.9%. Ситуация с дефицитом кадров продолжает усугубляться, что приводит к росту зарплат при конкуренции за кадры. Кредитование, хотя и снизилось по сравнению с августом и сентябрем, активно продолжается. Экономическая активность высокая, признаков резкого замедления нет. Банк России объявил о возврате зеркалирования операций Минфина и продаже валюты, хранящейся в ФНБ, что равно увеличению денежной массы и способствует экономический активности, которая также будет поддерживаться бюджетным стимулом.

2️⃣По причине ухода нерезидентов отсутствует керри-трейд и процентный паритет (не работает в полной мере). В условиях свободного движения капитала рост ставок в развитых странах приводит к оттоку капитала из развивающихся. Облигации инвестиционного качества в США торгуются с доходностью около 6%, в России — около 12%. Последнее, учитывая валютный риск, может быть непривлекательным для нерезидентов, но они отсутствуют. Да и резиденты также довольно ограничены в движении капитала, поиск ограничивается российским рынком.

В 2023 году отток капитала происходит не только из развивающихся, но и из развитых стран в сторону США по причине процентного дифференциала (ставка выше чем в любой развитой стране) и устойчивой экономики (на данный момент).

3️⃣ Неликвидный рынок. На облигационном рынке, в особенности рынке облигаций инвестиционного качества, большую долю занимают институциональные инвесторы, а именно: банки, НПФы (негосударственные пенсионные фонды) и другие профучастники, которые попросту нередко не могут выйти из крупных позиций по привлекательным ценам, поэтому удерживают облигации до лучшего времени или до погашения.

А физлица, которые занимают теперь более 30% в доле итогов (32% в октябре) не могут дать необходимый объем ликвидности. К тому же они наименее профессиональная часть участников рынка, которая может не реагировать на изменение ставки, другие риски и альтернативные доходности (вклад сейчас не уступает в доходности облигациям инвестиционного рейтинга).

Российский рынок на данный момент функционирует в условиях ряда ограничений, которые в совокупности могут приводить к снижению эффективности. Какие из этих ограничений главные, сказать невозможно. Основной вопрос даже не в этом, а в необходимости постоянной адаптации к изменяющимся условиям.

t.me/DolgosrokInvest.