Мосбиржа (MOEX)? Отчёт 3Q 2023г. Стратегия развития 2028. Дивиденды.

Приветствую на канале, посвященном инвестициям! 13.11.23 вышел отчёт за третий квартал 2023г. компании Мосбиржа (MOEX). Также была опубликована стратегия развития 2028. Этот обзор посвящён разбору компании, её финансовых результатов и новой стратегии.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Группа «Московская Биржа» включает в себя ПАО Московская биржа, которое управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами.

В состав Группы также входят центральный депозитарий и клиринговый центр, выполняющий функции центрального контрагента на рынках.

Всего на Мосбирже 6 основных рынков: фондовый, срочный, валютный, денежный, товарный, стандартизированных ПФИ.

Из последних новостей:

- стартовали торги вечным фьючерсом на Индекс МосБиржи.

- размещение новых облигаций почти на 1,4 трлн рублей.

- состоялись пилотные выпуски цифровых финансовых активов (ЦФА).

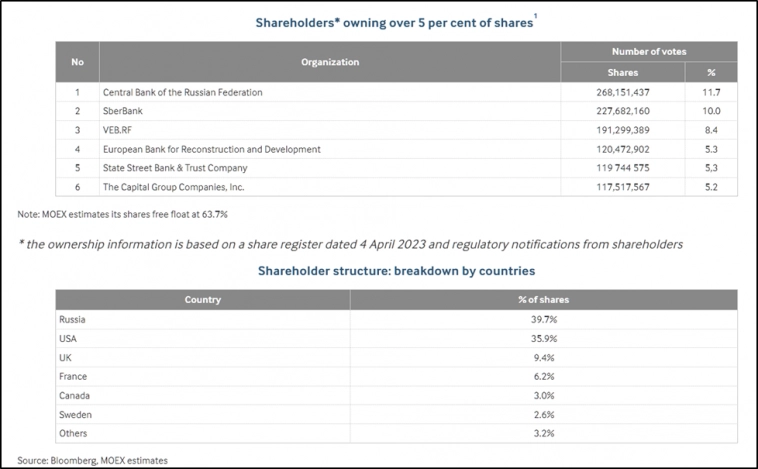

11,7% акций принадлежит ЦБ РФ; 10% Сберу; 8,4% ВЭБ РФ. Фрифлоат 63,7%. Всего 39,7% акций принадлежит российским инвесторам, остальные иностранным.

Текущая цена акций.

С начала 2023 года акции Мосбиржи выросли на 115%. А индекс только на 50%. Сейчас котировки находятся в зоне перекупленности, но растущий тренд ещё не сломлен.

Операционные результаты.

Мосбиржа продемонстрировала сильные операционные результаты.

Общий объем торгов в октябре 135,5 трлн (+89% г/г).

- Частных инвесторов: 28,5 млн чел (+21% с начала года).

- Частных инвесторов, совершавших сделки за месяц: 3,6 млн чел (+57% с начала года).

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

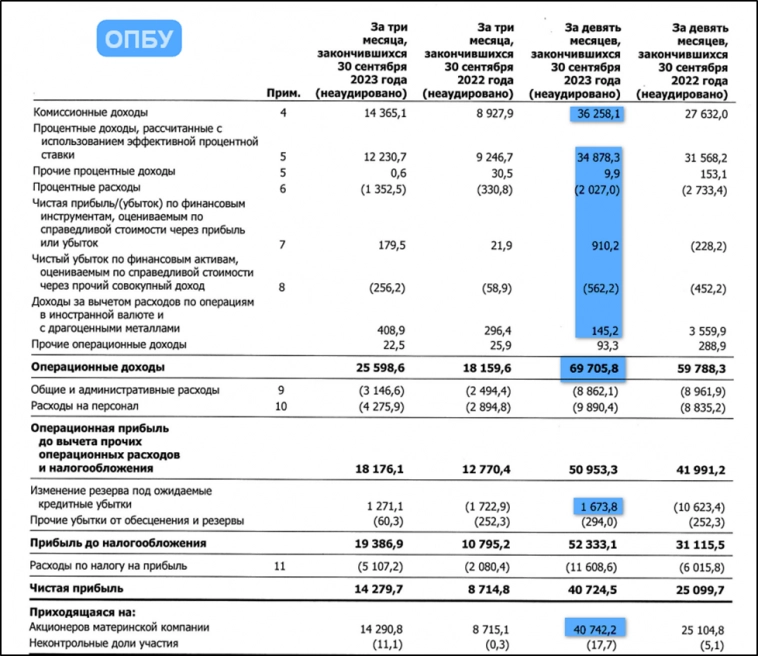

Результаты за 9 месяцев 2023:

- Чистые комиссионные доходы (ЧКД) 36,3 млрд (+31% г/г);

- Чистые процентные доходы (ЧПД) 33,4 млрд (+4,7% г/г);

- Прочие доходы (ПД) 0,09 млрд (-67% г/г);

- Операционные доходы (ОД = ЧКД + ЧПД+ПД) 69,7 млрд (+16% г/г);

- Операционные расходы 18,7 млрд (+5% г/г);

- Разовый налог на сверхприбыль 1,17 млрд;

- Чистая прибыль 40,7 млрд (+70% г/г). Рекордная в том числе из-за дохода от роспуска резервов на 1,6 млрд, а год назад были расходы 10,6 млрд.

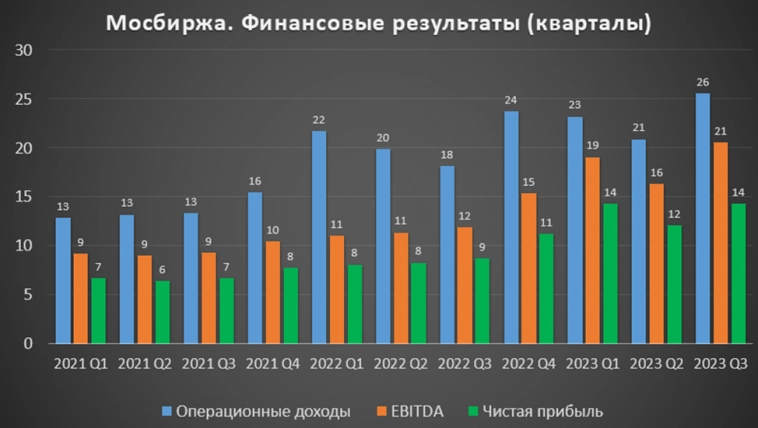

На квартальной диаграмме видно, что результаты 3Q 23 рекордные по доходам и EBITDA. А чистая прибыль равна рекордным значениям 1Q 23. Вообще результаты 2023 года заметно лучше 2022 и 2021 годов.

Во многом это объясняется ростом ЧКД и ЧПД. Особенно, заметен рост ЧПД с 2022 года, о чем поговорим далее.

Процентные доходы.

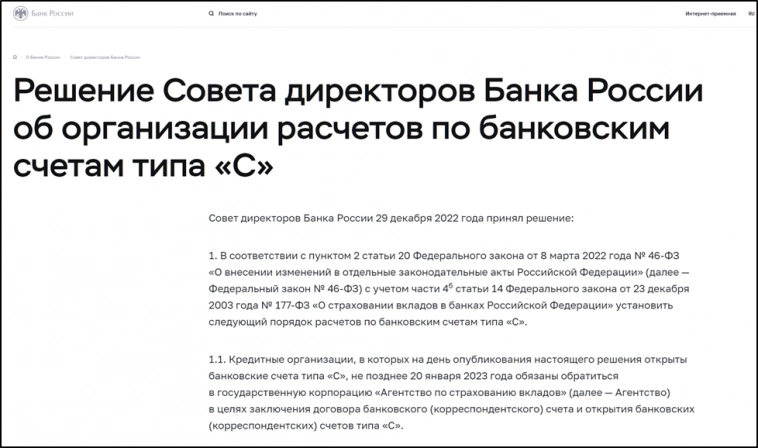

Начиная с 2022 года, ЧПД резко выросли более чем в 3 раза. Это объяснялось тем, что Мосбиржа получала сверхдоходы за счет размещения в ОФЗ остатков на счетах типа «С» (заблокированные средства нерезидентов).

Но в феврале 2023 года была новость, что по решению ЦБ счета типа «С» были переведены из НРД (периметр Мосбиржи) в АСВ (Агентство по страхованию вкладов).

Ожидалось сокращение ЧПД. И как видим на диаграмме, в 1Q 23 они снизились на 4% кв/кв. А в 2Q 23 на 32% кв/кв. Но в 3Q 23 они наоборот выросли на 25% кв/кв.

Мосбиржа заявляет, что больше не получает процентный доход по счетам типа «С». Таким образом, процентные доходы генерируются за счет размещения на банковских счетах собственных средств Мосбиржи и остатков клиентов по счетам.

Разумеется, в данном случае рост ключевой ставки ЦБ позитивен для компании.

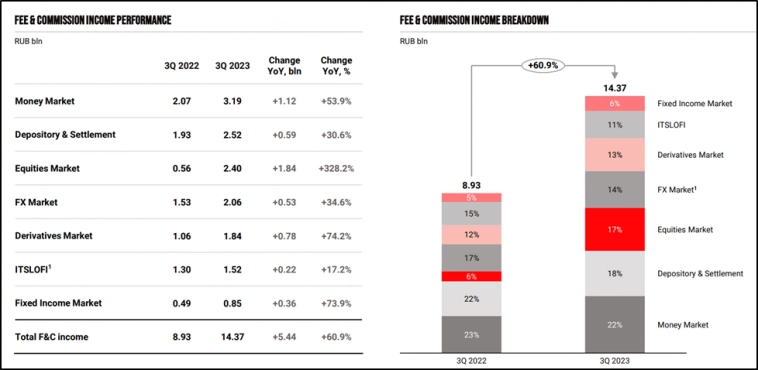

Комиссионные доходы.

Комиссионные доходы растут вслед за объемом торгов. Они увеличиваются на всех биржевых рынках. Суммарно за 3Q 2023: 14,37 млрд (+61% г/г).

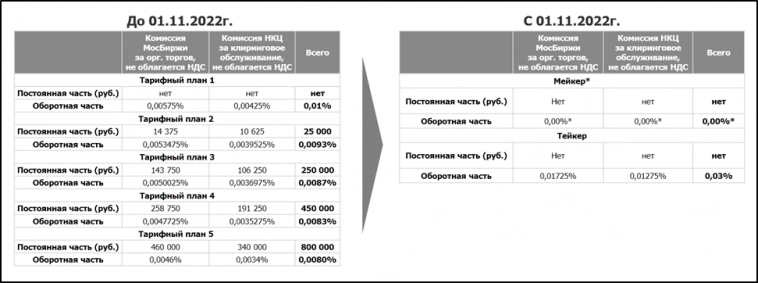

Поддержку комиссионным доходам оказало увеличение тарифов в прошлом году. Тарифы менялись несколько раз, последние изменения были в ноябре 2022 года. Когда комиссия по рыночным заявкам на рынке акций выросла во много раз, правда, была обнулена комиссия для лимитных заявок.

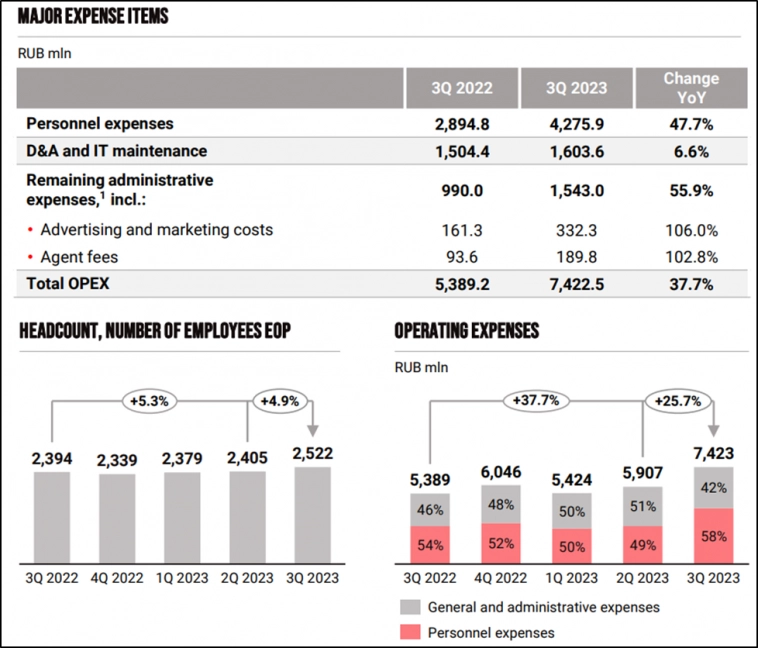

Операционные расходы и CAPEX.

Операционные расходы 7,4 млрд (+38% г/г). Это обусловлено:

- Расходы на персонал 4,2 млрд (+47,7% г/г). Из них на создание резервов на выплату премий после пересмотра системы вознаграждения пришлось 31,5%, на пересмотр заработной платы и наем новых сотрудников – 15,7%. Штат вырос на 5% г/г.

- Расходы на рекламу и маркетинг 0,33 млрд (+106% г/г). Рост объясняется увеличением расходов по проекту Финуслуги. К слову, обзор этой платформы есть на нашем канале.

- Агентское вознаграждение 0,19 млрд (+103% г/г). Из-за увеличения продаж страховых услуг на Финуслугах.

- Расходы на амортизацию и ИТ-обслуживание 1,6 млрд (+6,6%). Увеличение расходов на ИТ-обслуживание связано с постепенной реализацией программы модернизации программного и аппаратного обеспечения.

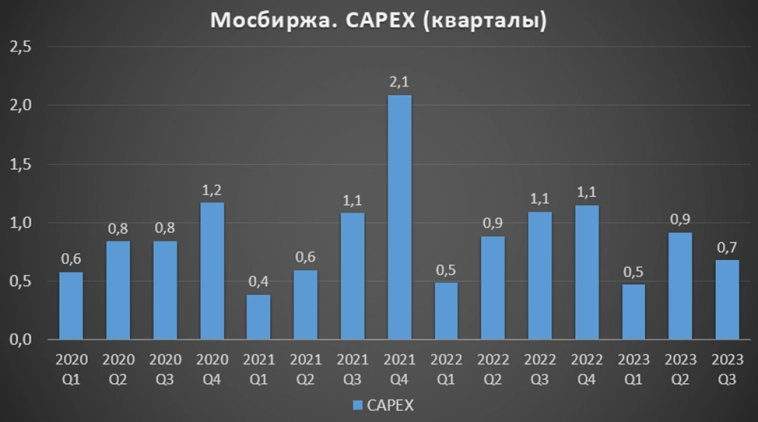

Капитальные затраты 3Q 23 cоставили 0,68 млрд. За девять месяцев 2023 года капитальные затраты составили 2,16 млрд.

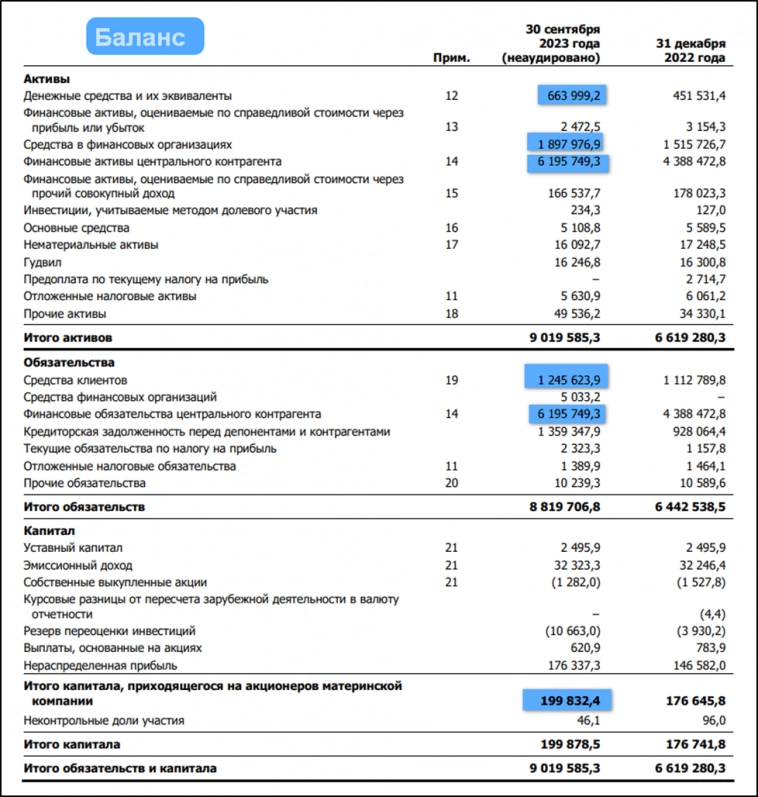

Баланс.

- Денежных средств 0,664 трлн (+47% с начала года). Плюс Средства в финансовых организациях 1,898 трлн (+25% с начала года). Они суммарно выросли в 4,5 раза относительно 31.12.21. Надо полагать, что эти статьи и генерируют основной ЧПД.

- Финансовые активы центрального контрагента 6,195 трлн. Но они полностью соответствуют его обязательствам, отраженным в пассиве баланса.

- Средства клиентов 1,245 трлн (+12% с начала года).

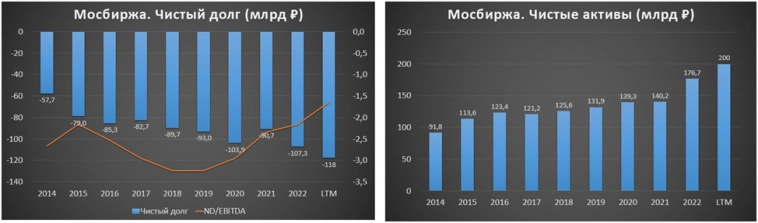

- Чистые активы 0,2 трлн (+13% с начала года).

Мосбиржа сообщила, что размер собственных денежных средств по итогам 1Q 23 составил 117,7 млрд. А долговые обязательства отсутствуют. Т.е. чистый долг отрицательный.

Дивиденды.

Мосбиржа недавно приняла новую дивидендную политику. Которая предполагает минимальный уровень дивидендных выплат в размере 50% от чистой прибыли по МСФО (прежнее значение было 60%). Частота выплат: минимум 1 раз в год. Вообще планируется выплачивать до 100% от Свободного денежного потока с учетом кап затрат, инвестиций, а также регуляторных требований ЦБ.

Таким образом, минимальный дивиденд за 2023 год может составить 12₽, т.е. около 6% к текущей цене акции. Что в 2 раза меньше, чем доходность по вкладам и облигациям.

Перспективы.

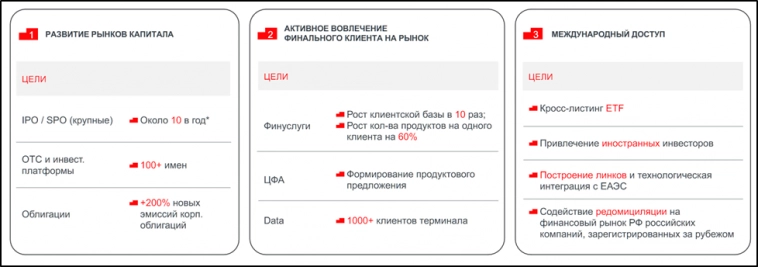

27.09.23 Мосбиржа приняла новую стратегию развития до 2028 года. Где предполагается существенный рост капитализации при долгосрочной устойчивой прибыли свыше 65 млрд. А текущая LTM чистая прибыль = 52 млрд.

Мосбиржа ожидает рост комиссионных доходов на 13% ежегодно. Очевидно, что это может происходить за счет продолжение роста клиентской базы, объемов торгов и увеличения тарифов.

Компания планирует:

- развивать рынки, проводя новые IPO/SPO, добавляя инструменты на внебиржевой рынок, размещая новые облигации.

- быстрый рост проекта «Финуслуг», формирование рынка ЦФА.

- сохранить международный доступ, в частности, привлечение иностранных инвесторов.

Риски.

- Возможные санкции против Мосбиржи. В частности, они могут коснутся НКЦ (Национального клирингового центра). Это может остановить торги валютами западных стран. Тогда упадут доходы валютной и срочных секций. ЦБ и Мосбиржа прорабатывают план по минимизации рисков в случае санкций.

- ЧПД зависят от ставки ЦБ. При её снижении, будут падать и доходы.

- Возобновление формирования резервов.

- СПБ Биржа — конкурент, у которого сейчас тяжелый период, и вероятно, СПБ Бирже придется переориентироваться с иностранных на российские акции. Тогда конкуренция обострится.

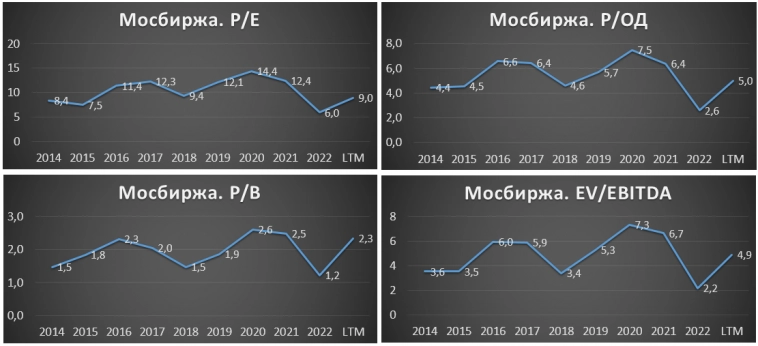

Мультипликаторы.

По мультипликаторам компания оценена недёшево. но в целом средне относительно исторических значений.

- Текущая цена акции = 205₽

- Капитализация = 464 млрд ₽

- EV/EBITDA = 5

- P/E = 9; P/ОД = 5; P/B = 2,3

- ROE = 26%, ROA = 1%

Выводы.

Мосбиржа – крупнейшая биржевая площадка страны.

Операционные результаты отличные. Объем торгов вырос на 89% г/г. Количество частных инвесторов увеличилось на 21% с начала года.

Финансовые результаты за 3Q 2023 рекордные. Благодаря сильному росту ЧКД и ЧПД и роспуску резервов.

Операционные расходы в 3Q 2023 выросли на 48% в основном из-за роста зарплат.

У Мосбиржи отрицательный чистый долг.

Капитал растет.

Принята новая дивидендная политика. Минимальный уровень дивидендов 50% от чистой прибыли по МСФО. Ориентировочные дивиденды за 2022 год около 6%.

Компания приняла новую стратегию развития 2028, подразумевающую «существенный» рост капитализации.

Риски связаны с возможными санкциями против НКЦ, снижением ключевой ставки ЦБ, обострением конкуренции.

По мультипликаторам компания оценена недёшево. Акции выросли на 115% с начала года и на данный момент оценены справедливо.

Мои сделки.

Последний раз я зафиксировал прибыль в размере 35% в марте 2023 года. После этого акции Мосбиржи не покупал, т.к. тот же Сбербанк выглядит интересней, как по цене акции, так и по дивидендной доходности. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы: