Макро-сентимент в графиках | ChartPack #44 (03.11.2023)

В среднем, после последнего повышения ставки ФРС, проходит 8 месяцев, прежде чем она снижается. В 5 из 13 случаях ФРС снижала ставки через 5 месяцев или меньше:

Продолжительность удержания пиковой ставки ФРС до первого снижения

Продолжительность удержания пиковой ставки ФРС до первого снижения

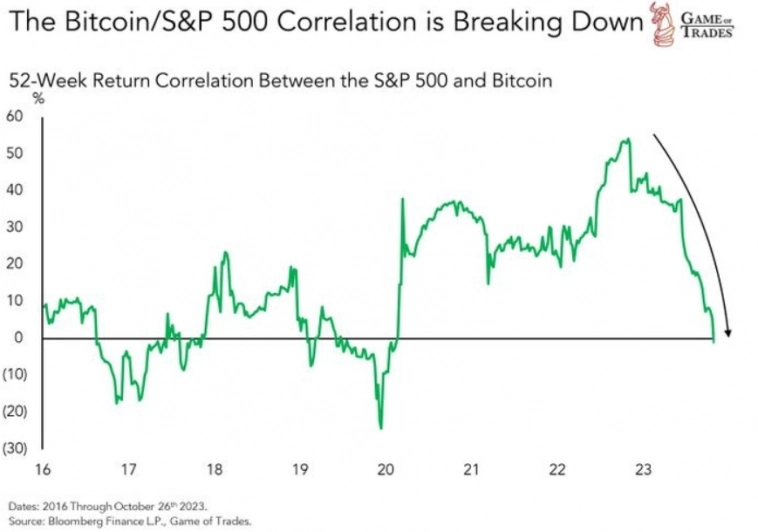

Корреляция биткоина с фондовым рынком исчезла. Менее чем за год корреляция снизилась с 50% до менее чем 0%:

Корреляция биткоина с индексом S&P 500 исчезла

Корреляция биткоина с индексом S&P 500 исчезла

Макро

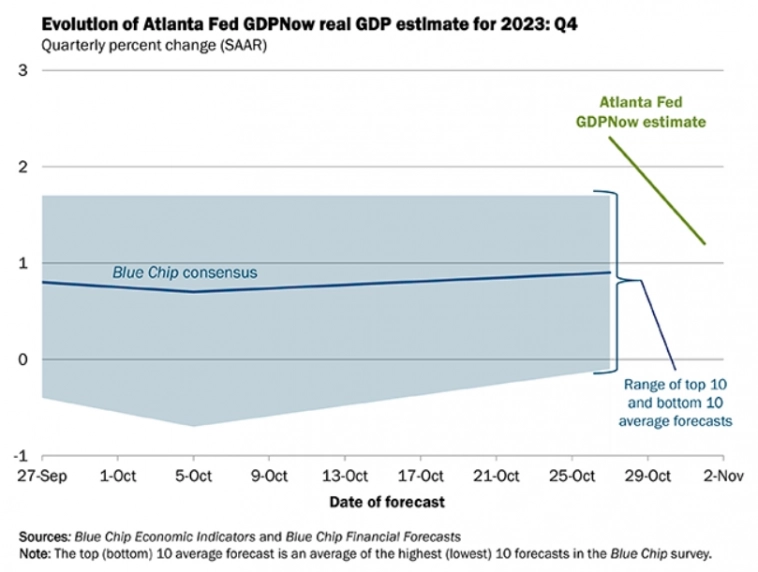

Текущая оценка роста ВВП по модели GDPNow от ФРС Атланты в четвертом квартале снизилась до 1,2% с 2,3%:

Текущая оценка роста ВВП по модели GDPNow от ФРС Атланты

Текущая оценка роста ВВП по модели GDPNow от ФРС Атланты

Индекс деловой активности в сфере производства от ISM составил 46,7 (консенсус 49, 49 ранее). Основными факторами снижения стали занятость (46,8 против консенсуса 50,6) и новые заказы (45,5 против консенсуса 49,8):

Индекс деловой активности в сфере производства от ISM

Индекс деловой активности в сфере производства от ISM

Рынок труда

Предприятия США добавили 113 тыс. рабочих мест в октябре (консенсус 115 тыс.), почти полностью за счет сектора услуг (107 тыс. рабочих мест).Рост заработной платы снизился как у тех, кто остался на работе (5,7% г/г с 5,9%), так и у тех, кто сменил работу (8,4% г/г с 8,8%):

Изменение данных по рынку труда от ADP

Изменение данных по рынку труда от ADP

Количество вакансий увеличилось больше, чем ожидалось, до самого высокого уровня за 4 месяца, но увольнения остаются на уровне 2019 года, при более низком объеме найма:

Число открытых вакансий, увольнений и найма на рынке труда в США (US JOLTs)

Число открытых вакансий, увольнений и найма на рынке труда в США (US JOLTs)

Работодатели объявили о планах сократить 36,8 тыс. рабочих мест в октябре (против 47,5 тыс. в сентябре), что является наименьшим показателем с июля. Количество сокращений рабочих мест с начала года на 164% больше по сравнению с первыми 10 месяцами 2022 года:

Число увольнений от Challenger (Challenger Job Cuts)

Число увольнений от Challenger (Challenger Job Cuts)

Первоначальные заявки на пособие по безработице выросли больше, чем ожидалось, до самого высокого уровня почти за 2 месяца (217 тыс., против консенсуса 210 тыс. и 212 тыс. ранее), в то время как продолжающиеся заявки выросли до самого высокого уровня с апреля:

Первоначальные и продолжающиеся заявки на пособие по безработице

Первоначальные и продолжающиеся заявки на пособие по безработице

Что делают другие?

Институциональные инвесторы

Доля акций в портфелях активных управляющих, судя по опросу институциональных инвесторов NAAIM, выросла за последнюю неделю, но остается вблизи годовых минимумов:

Опрос институциональных инвесторов NAAIM

Опрос институциональных инвесторов NAAIM

По оценкам Goldman Sachs, в течение 1 месяца CTA должны продать S&P 500 на сумму в $7 млрд при отсутствии изменения цен,купить на $71 млрд в сценарии роста индекса и продать на $6 млрд в сценарии дальнейшего падения:

Оценка потоков средств CTA в индекс S&P 500

Оценка потоков средств CTA в индекс S&P 500

Доля акций региона Северной Америки в портфелях хедж-фондов имеет сниженный вес по отношению к её доле в индексе акций всего мира на 4,4%:

Доля акций различных регионов по отношению к их долям в индексах акций всего мира в портфелях хедж-фондов

Доля акций различных регионов по отношению к их долям в индексах акций всего мира в портфелях хедж-фондов

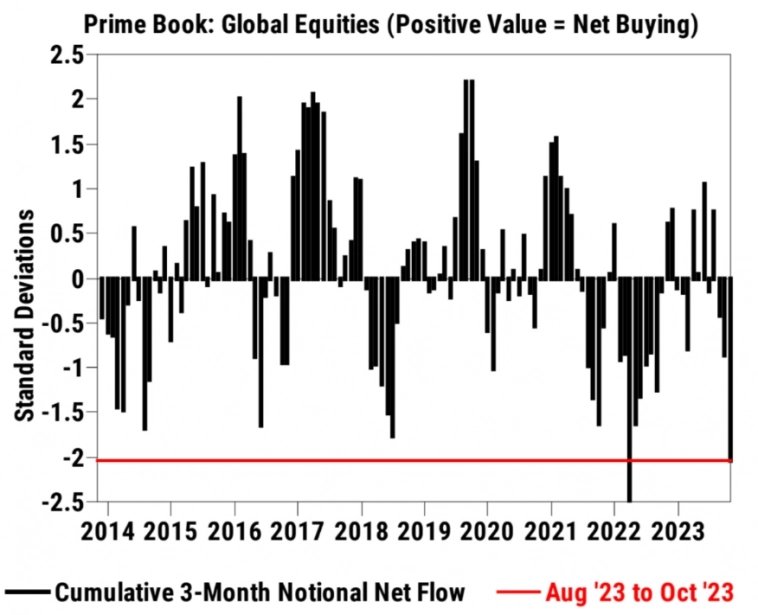

В совокупном выражении, объем чистых продаж акций всего мира хедж-фондами с августа по октябрь был вторыми по величине за любой трехмесячный период за последние 10 лет (только в 1 квартале 2022 года объем продаж был больше):

Объем совокупных чистых продаж акций всего мира хедж-фондами за трехмесячные периоды

Объем совокупных чистых продаж акций всего мира хедж-фондами за трехмесячные периоды

В октябре хедж фонды продавали акции 7 из 11 секторов США, причем чаще всего продавались акции секторов технологий, энергетики, финансов и товары ежедневного спроса, в то время как сектора товаров длительного пользования, коммунальных услуг и материалов чаще всего покупались:

Потоки средств хедж-фондов в акции США по секторам

Потоки средств хедж-фондов в акции США по секторам

Ритейл

Спред между бычьими и медвежьими настроениями ритейл инвесторов, судя по опросу AAII, падает до самого низкого уровня с марта, поскольку доля медведей впервые в этом году поднимается выше 50%:

Настроения ритейл инвесторов AAII

Настроения ритейл инвесторов AAII

Отношение быков к медведям по опросу AAII сейчас составляет 0,48. Средняя доходность (с 1987 года) индекса S&P 500 с этого значения в течение следующих 1, 3, 6 и 12 месяцев = 2,6% (позитивная в 74% случаев), 4.3% (74%), 8.3% (74%), и 13% (76%):

Cоотношение быков к медведям по опросу AAII и средняя доходность индекса S&P 500 с этого значения в течение следующих 1, 3, 6 и 12 месяцев

Cоотношение быков к медведям по опросу AAII и средняя доходность индекса S&P 500 с этого значения в течение следующих 1, 3, 6 и 12 месяцев

Индексы

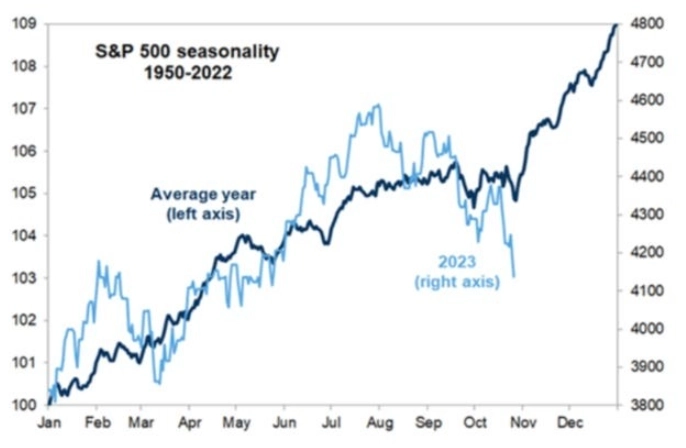

Средняя доходность S&P 500 в ноябре составляет +1,50%. Индекс S&P 500 закрывался выше в 10 случаях из последних 11 ноябрей:

Ноябрь-декабрь также является самым сильным двухмесячным периодом в среднем за все периоды, начиная с 1950 года:

Средняя доходность S&P 500 за двухмесячный период

Средняя доходность S&P 500 за двухмесячный период

Когда индекс экономических сюрпризов CITI поднимается выше 50 (текущее значение 63.4), то индекс S&P 500 через 6 и 12 месяцев был выше в 85% случаев:

Индекс экономических сюрпризов CITI и индекс S&P 500

Индекс экономических сюрпризов CITI и индекс S&P 500

За последние три месяца стоимость акций США быстро снизилась, и около четверти американских акций сейчас торгуются с мультипликаторами, близкими к их пандемическим минимумам. Вот доля акций каждого сектора с мультипликаторами ниже минимума 2020 года:

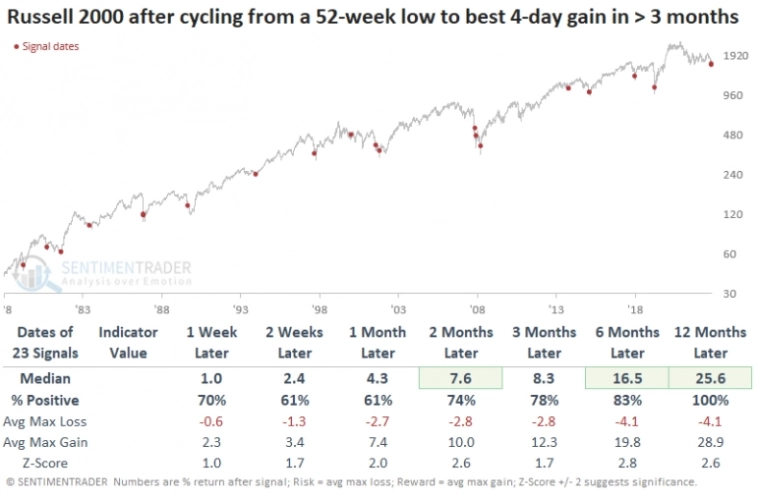

Это 24-й раз, когда Russell 2000 закрылся на 52-недельном минимуме, а затем получил наибольший 4-дневный прирост за последние 3 месяца. Через год после этого сигнала, индекс Russell 2000 был выше в 100% случаев при медианной доходности +25,6%:

Доходность Russell 2000, после того, как закрылся на 52-недельном минимуме, а затем получил наибольший 4-дневный прирост за последние 3 месяца

Доходность Russell 2000, после того, как закрылся на 52-недельном минимуме, а затем получил наибольший 4-дневный прирост за последние 3 месяца

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

Сезонность S&P 500

Сезонность S&P 500 Доля акций в индексах S&P 500 и Russell 2000, имеющих мультипликатор форвардного P/E ниже минимума 2020 года

Доля акций в индексах S&P 500 и Russell 2000, имеющих мультипликатор форвардного P/E ниже минимума 2020 года