31 октября 2023, 11:14

СТАВКА 15%, ОФЗ и ПОТОКИ КАПИТАЛА.

Увеличение КС до 15% можно воспринимать по-разному. По моему мнению, это создает больше рисков и дисбалансов, чем эффект, когда у ЦБ нет других инструментов для регулирования курса или потокового капитала.

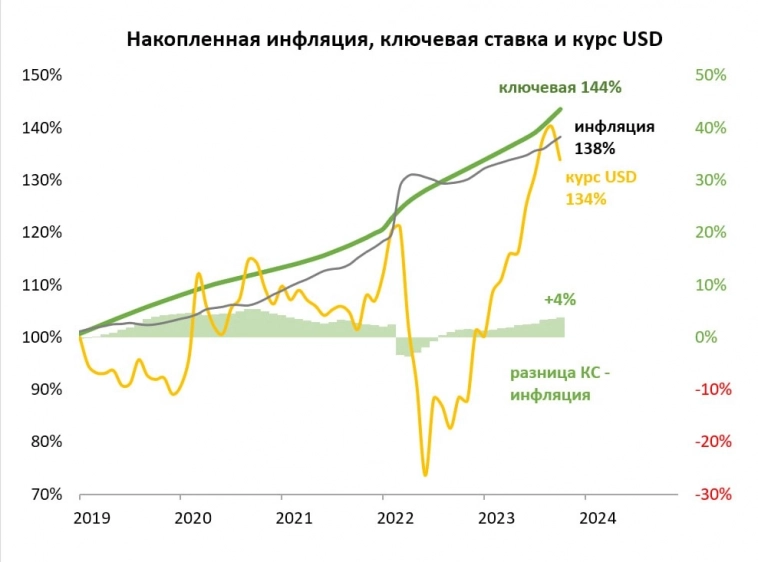

📈Есть аргумент в пользу сохранения высоких ставок в какое-то время — повышения доверия к рублю посредством обеспечения доходности сбережений более высокого уровня . За 5 лет накопительная доходность по КС на 4% опережает инфляцию, а должна быть на ~10%, если считать нейтральной поставкой 2%.

Но Банк России повысил и оценил нейтральные ставки до 2,5% при повышении на 4% (КС теперь 6-7% в перспективе). Как ни странно, конечно, менять измерительный прибор два раза в год — это само по себе создает премию за риск.

Рыночные ожидания в ОФЗ давно разъякорились: предсказывают длительную инфляцию >8% и поднимаются на ступень выше риска в ОФЗ.

📉Кривая ОФЗ слабо отреагировала на повышение КС на 2 пп — было прямо на уровне 12,3%, а сейчас чуть с инверсией от 13% в ближнем до 12,5% в дальнем конце.

Какая будет кривая, если ЦБ добьется цели по показателю в 4-4,5% в 2024 году — красная линия на картинке 2 и 3. Длинные ОФЗ на уровне 10% предполагают доход >30% за год.

Для тех, кто не верит ЦБ, сейчас расторговались ОФЗ-флоатеры . Доходность по ним на 1%+ выше фондов денежного рынка типа LQDT (до 16% годовых при продаже 15%). Неплохая ликвидность в короткой ОФЗ 29014 и двух дальних выпусках 29024 и 29025. Появилось и много частных флотаторов, но среди них более-менее ликвидные показатели (Норникель, Газпром, ВЭБ), риск вряд ли выдержит +1% годовых.

Не рекомендуют инфляционные ОФЗ, они закладывают долгосрочную инфляцию более 8%, что противоречит требованиям ДКП и бюджетной политики.

📊Банк России неожиданно рассчитал адекватный платежный баланс, где и цены на нефть приближены к реальным, и отток капитала ~$100 млрд в год по состоянию на 2022 г. Но снова заложил накопление резервов. Покупки валюты в ФНБ на сумму ~$15 млрд в последующие три года. — Эх, все хотят добиться успеха, а сами не доверяем национальной валюте.

Не является индивидуальной инвестиционной рекомендацией.

@truevalue

0 Комментариев

Читайте на SMART-LAB:

Займер спас от мошенников почти миллиард рублей

🥷 За прошлый год служба безопасности Займера выявила и заблокировала более 165 тысяч заявок на займы от мошенников, что помогло компании предотвратить ущерб на 921 млн рублей. Всего нам удалось...

10:15

Сегодня МГКЛ на Конференции IPO – 2026 📍

Команда МГКЛ уже работает на площадке — наш стенд открыт, будем рады встречам и вопросам. 🕕 В 18:10–18:25 генеральный директор ПАО «МГКЛ» Алексей Лазутин выступит с презентацией...

10:00