Банк России вслед за валютной паникой устроил кредитную панику

Решительное поднятие ключевой ставки в августе, продолжение ее роста в сентябре и ожидаемое поднятие ставки до 14% в пятницу приводит к следующей логике:

1) Рубль дешевеет => все товары дорожают => значит надо покупать пока есть возможность (даже если нет денег на покупку).

2) Ставки поднимают и будут расти (так говорит ЦБ) => надо брать кредит пока дают.

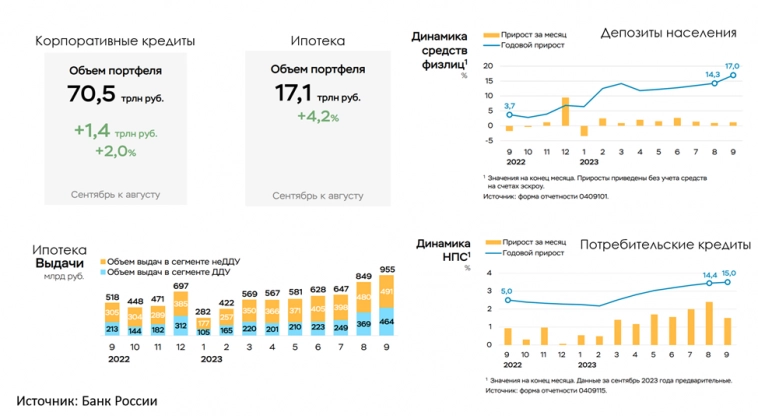

Одобренные заявки на ипотеку держатся 3 месяца после чего будут новые ставки вот население и фиксирует возможность, выбирая все лимиты. В сентябре установлен новый рекорд выдачи ипотеки.

Потребительское кредитование не сжалось, оно лишь сократило темпы роста, также как и автокредитование.

Банк России говорит, что видит приток депозитов населения, но если посмотреть месячную динамику, то она на уровне погрешности. Население уверенно несет деньги на депозиты весь год, причем последние 3 месяца даже медленнее, чем в начале-середине года. Синюю линию (год к году) брать в расчет не нужно, т.к. это эффект низкой базы прошлого года. Фактически население все активнее кредитуется, а не откладывает, в надежде, что их долг обесценится.

Много пишут про выдачу кредитов с высоким ПДН, т.е. лицам, у которых от 50% белых доходов уходит на обслуживание кредита. Ключевым словом является «белых» доходов, которые видит налоговая. Не случайно в последние 2 года у нас резко выросло наличное обращение. Думаю, здесь есть искажения статистики, т.к. просрочка по портфелю кредитов неуклонно снижается.

С другой стороны, у нас рекордное число физических лиц — банкротов (уже 1 млн. человек накопительным счетом с 2015 года), но за месяц всего +30 тыс. человек и с 2022 года динамика стабильна, т.е. банкротства не растут.

Сентябрьский отчет Банка России

Сентябрьский отчет Банка РоссииИнтересно, что растет корпоративное кредитование, несмотря ни на что и вопреки ЦБ. Здесь приведу цитату первого зампреда Банка России Дмитрия Тулина: «Если обязать банки вообще не применять плавающие ставки, они перестанут кредитовать. Риски для них большие очень». То есть по мнению руководства ЦБ нужно защищать банки, а то, что из-за плавающих ставок уничтожаются рабочие места Банк России не заботит.

Прошло то время, когда повышение ключевой ставки было риском для банков, сейчас льготная ипотека позволяет увеличивать доходы банков за счет компенсации роста ключевой ставки через бюджет деньгами налогоплательщиков и пересмотра ставок для корпоративных кредитов, перекладывая риски на реальную экономику. У меня только один вопрос: «А какую функцию тогда выполняют банки в экономике?»

Регулирование банковской системы по принципу лишь бы она не рухнула — снимем с банков все риски привело к тому, что банковская система больше не трансформирует «ставки, сроки и объемы», т.е. не выполняет своей экономической функции.

Еще один интересный вывод в том, что монетарно-либеральная теория (используется Банком России для обоснования решений) говорит, что при подъеме КС кредитование предприятий снизится, но факт опровергает эту теорию. Кейнсианская теория же говорит, что инвестиции (кредиты) зависят не столько от ставки, сколько от возможностей, которые видят предприниматели по развитию бизнеса. Тогда рост затрат на проценты просто переложат на потребителя, Банк России своим повышением ставки лишь раздувает инфляцию издержек.

______________________________________________

Мизя Максим Сергеевич, канд. экон. наук, доцент кафедры «Экономика и организация труда» ОмГТУ

С начала года на 01.10 М1 11,4% при том что на 01.09 М1 12,9%.

А на 01.10 М2 10,1% при том что на 01.09 М2 9,4%.

Переток денег с текущих счетов на срочные депозиты явный и значительный.

Оценка денежной массы | Банк России (cbr.ru)