Роснефть - считаем дивиденды по итогам полугодия

Завершив 2022 год на мажорной ноте, отечественные нефтяники начали заметно сокращать продажи. На них оказывает влияние не только высокая база прошлого года, но и ограничения на импорт российских энергоносителей со стороны главного потребителя в лице Европы. Компаниям приходится в корне менять логистику и сокращать косты. Обо всем этом мы поговорим в разборе отчета по МСФО Роснефти за первое полугодие 2023 года.

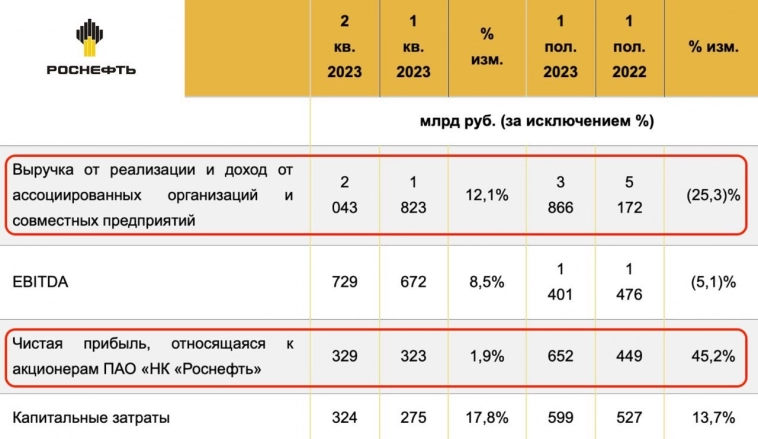

Итак, выручка от реализации нефти и нефтепродуктов за отчетный период упала на 25,3% до 3,9 трлн рублей. Ключевую роль в снижении сыграло падение цен на нефть. Если в начале прошлого года компания продавала нефть без дисконта, то переориентация в Китай и Индию требует дополнительных скидок. Благо спред в ценах на нашу нефть марки Urals сокращается, что поддержит результаты во втором полугодии.

Мои портфели, сделки и уникальная аналитика — в Telegram

Роснефть проводит работу над сокращением затрат и наращивает чистую прибыль. Последняя увеличилась за период на 45,2% до 652 млрд рублей. Из усеченной отчетности мы не можем в должной мере понять, какая статья расходов снизилась, но и так понятно, что рентабельность на высоте. Только за второй квартала 2023 года показатель EBITDA вырос на 8,5% до 729 млрд руб.

На самом деле прибыль могла оказаться еще выше, однако новые налоговые инициативы осложняют деятельность компании. Так, налоговая нагрузка на компанию в первом полугодии выросла до 1,3 трлн рублей, что составляет безумные 33,3% от выручки.

С производственными показателями Роснефти все в порядке. Добыча углеводородов за полугодие достигла 5,5 млн б.н.э. в сутки, увеличившись на 12,7% год к году. Компания в меньшей степени страдает от ограничения добычи в рамках соглашения ОПЕК+. Скорый запуск проекта «Восток Ойл» способны поддержать производственную деятельность Роснефти. Работы по строительству инфраструктуры идут полным ходом.

По итогам 2022 года акционеры получили 38,36 рублей на одну акцию или 9,3% доходности. Эта сумма соответствует 50% от чистой прибыли. Если взять половину от ЧП по итогам текущего полугодия, то накопленный дивиденд составит 30,8 рублей или 5,3% доходности. Все это сохраняет инвестиционную привлекательность акций крупнейшего нефтяника России.

❗️Не является инвестиционной рекомендацией

kuzbass_oleg03 октября 2023, 04:12если доха 5,3% то проще сидеть в облигациях.0

kuzbass_oleg03 октября 2023, 04:12если доха 5,3% то проще сидеть в облигациях.0 Разиф Галеев03 октября 2023, 05:39по итогам 2022?)0

Разиф Галеев03 октября 2023, 05:39по итогам 2022?)0