Макро-сентимент в графиках | ChartPack #29 (29.09.2023)

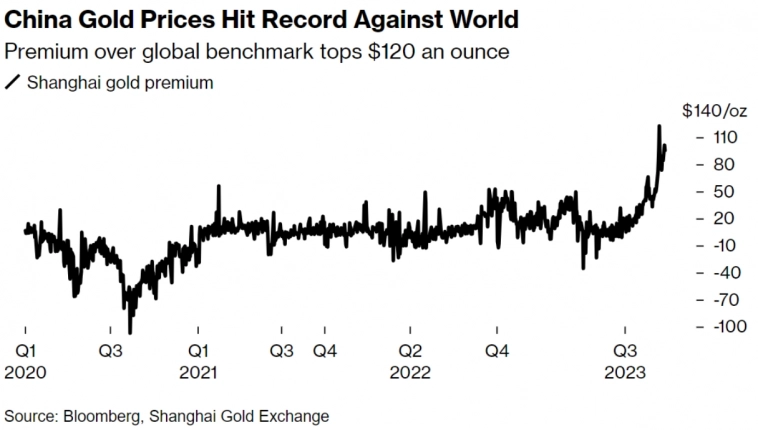

Золото торгуется в Китае со значительной премией по сравнению с международными ценами:

Премия золота в Китае по сравнению с мировым рынком достигает 120 долларов за унцию

Премия золота в Китае по сравнению с мировым рынком достигает 120 долларов за унцию

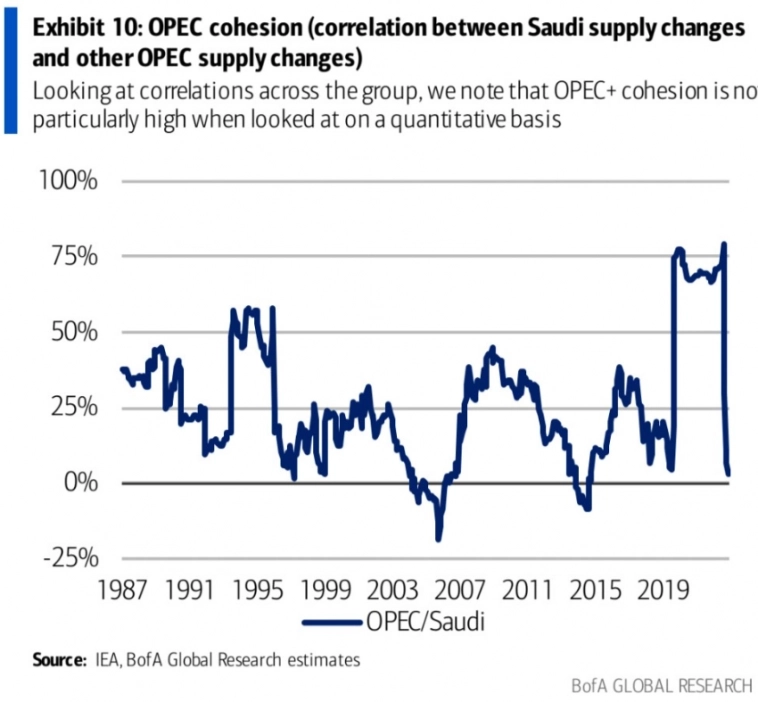

Сплоченность ОПЕК+ (то есть корреляция между изменением поставок Саудовской Аравии и других стран ОПЕК) упала почти до нуля после самых высоких показателей соблюдения за последние десятилетия во время пандемии, что может нанести ущерб группе в следующем году:

Сплоченность ОПЕК+

Сплоченность ОПЕК+

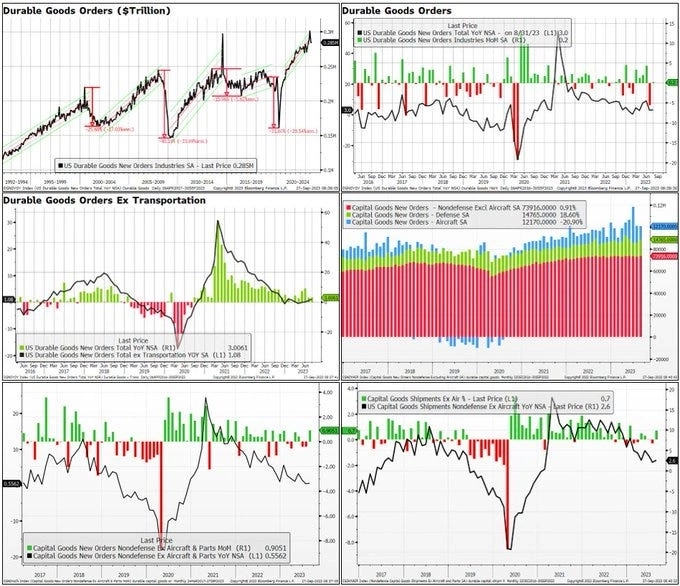

Объем заказов товаров длительного пользования вырос больше, чем ожидалось, на +0,2% м/м (консенсус -0,5%). Без учета перевозок рост составил +0,4% (консенсус +0,2%), в то время как заказы товаров без учета средств обороны выросли на +0.7% (консенсус +0,7%):

Заказы товаров длительного пользования

Заказы товаров длительного пользования

Заказы на основные капитальные товары были пересмотрены в сторону понижения 5 раз за последние 6 месяцев:

Заказы на основные капитальные товары

Заказы на основные капитальные товары

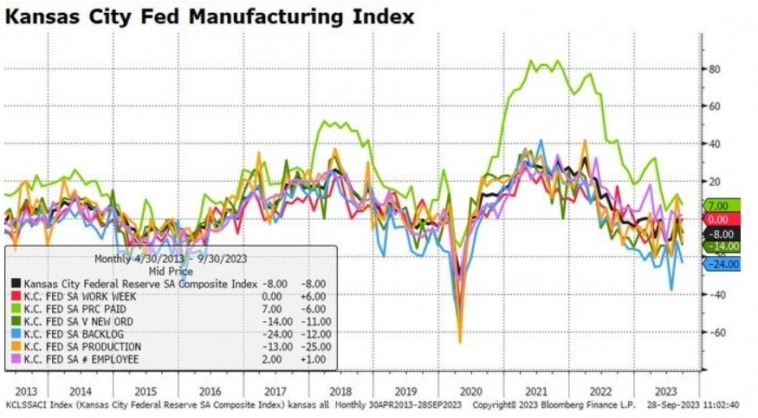

Производственный индекс Канзас-Сити упал на 8 пунктов до -8. Количество новых заказов сократилось на 11, объем производства — на 25. Количество сотрудников выросло на 1, а продолжительность рабочей недели — на 6. Уплаченные цены упали на 6, в то время как полученные цены выросли на 8 (что может быть связано с увеличением маржинальности):

Производственный индекс Канзас-Сити

Производственный индекс Канзас-Сити

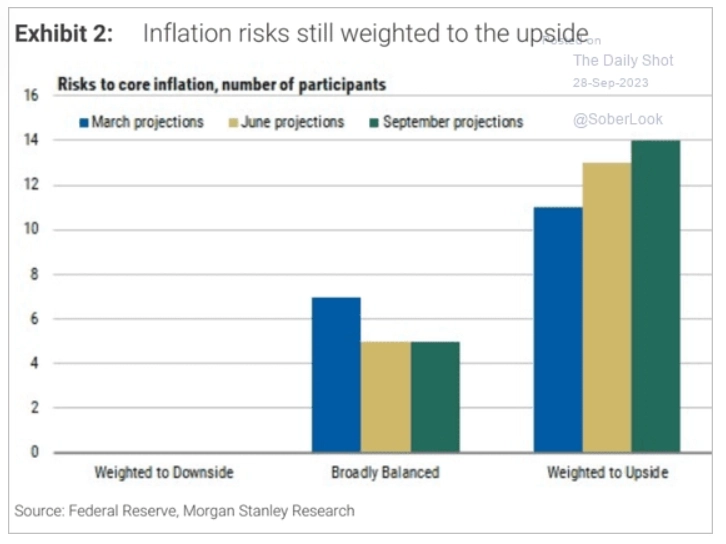

FOMC по-прежнему считает, что инфляционные риски смещены в сторону повышения:

Риски для базовой инфляции, количество проголосовавших

Риски для базовой инфляции, количество проголосовавших

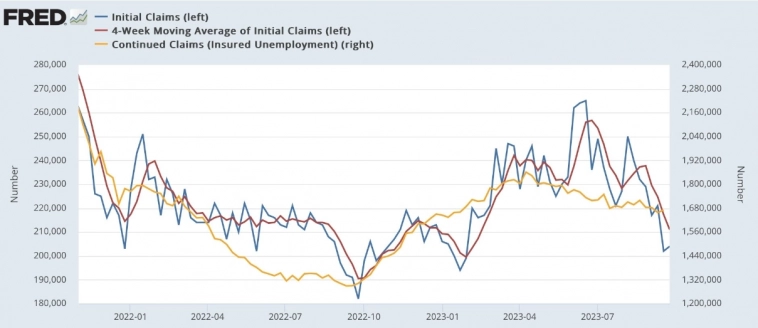

Первоначальные заявки на пособие по безработице выросли (значительно ниже ожиданий), но остаются вблизи 7-месячных минимумов. Продолжающиеся заявки также увеличились меньше, чем ожидалось, и остаются вблизи 8-месячных минимумов:

Первоначальные и продолжающиеся заявки на пособие по безработице

Первоначальные и продолжающиеся заявки на пособие по безработице

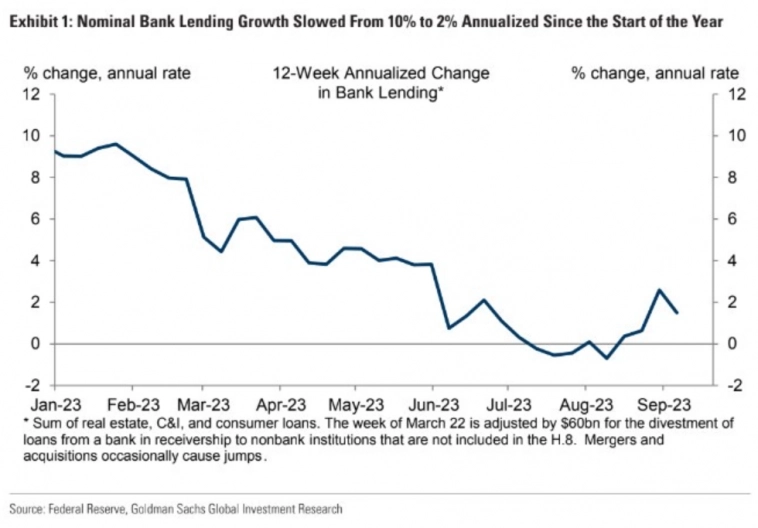

Номинальный рост банковского кредитования замедлился с начала года с 10% до 2% в годовом исчислении:

Номинальный рост банковского кредитования

Номинальный рост банковского кредитования

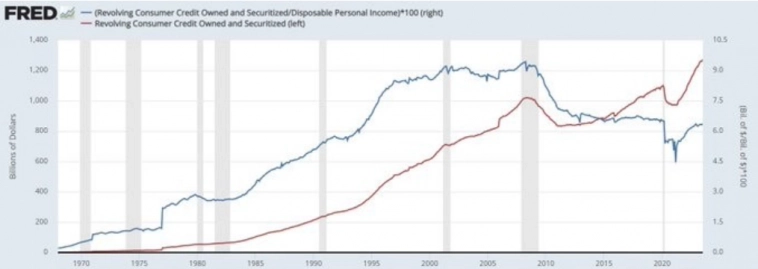

Потребители

Задолженность по кредитным картам достигла самого высокого уровня, это правда. Но в процентах от располагаемого потребительского дохода это значение лишь чуть превышает 6%, то есть этот показатель ниже, чем до пандемии, и значительно ниже 9%, которые были с 2000 по 2009 год:

Задолженность по кредитным картам в абсолютном значении и в процентах от располагаемого дохода домохозяйств

Задолженность по кредитным картам в абсолютном значении и в процентах от располагаемого дохода домохозяйств

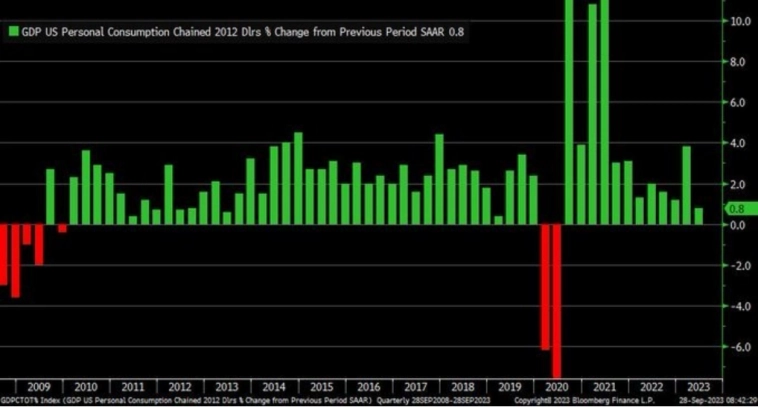

Показатель расходов на личное потребление был пересмотрен в сторону резкого понижения с 1,7% до 0,8%. Это первый показатель ниже 1% с сентября 2020 года:

Показатель расходов на личное потребление

Показатель расходов на личное потребление

Рынок жилья

Цены на жилье в США по индексу Case-Shiller росли 5-й месяц подряд в июле, подскочив на +0,9% м/м и перейдя в «зеленую зону» (+0,1%) в годовом исчислении впервые с февраля, достигнув нового рекордно высокого уровня:

Цены на жилье в США м/м и г/г по индексу Case-Shiller

Цены на жилье в США м/м и г/г по индексу Case-Shiller

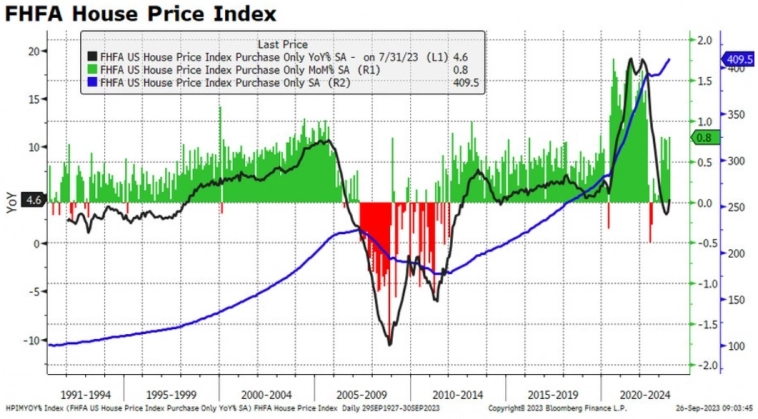

Индекс цен на жилье FHFA вырос на 0,8% м/м (консенсус +0,4%) до 409,5 (уровень цен января 1991 =100). В годовом исчислении показатель составил 4,6% (3,2% ранее):

Цены на жилье в США по индексу FHFA

Цены на жилье в США по индексу FHFA

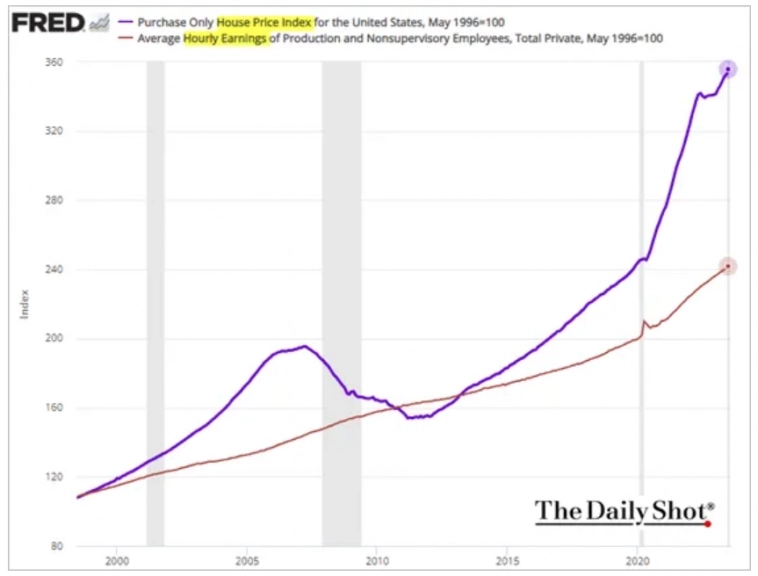

Цены на жилье все больше опережают рост заработной платы:

Индексы цен на жилье и средней почасовой зарплаты

Индексы цен на жилье и средней почасовой зарплаты

Продажи домов в августе упали на -7,1% м/м (самое сильное падение с сентября 2022 года), что привело к снижению продаж до минимумов, связанных с пандемией (худший показатель за всю историю наблюдений):

Продажи домов в США

Продажи домов в США

Что делают другие?

Глобальный индикатор принятия риска на фондовом рынке находится в нейтральной зоне и на уровне 40, что ниже уровня 51 в прошлом месяце и 81 в июле:

Глобальный индикатор принятия риска от Bank of America

Глобальный индикатор принятия риска от Bank of America

Институциональные инвесторы

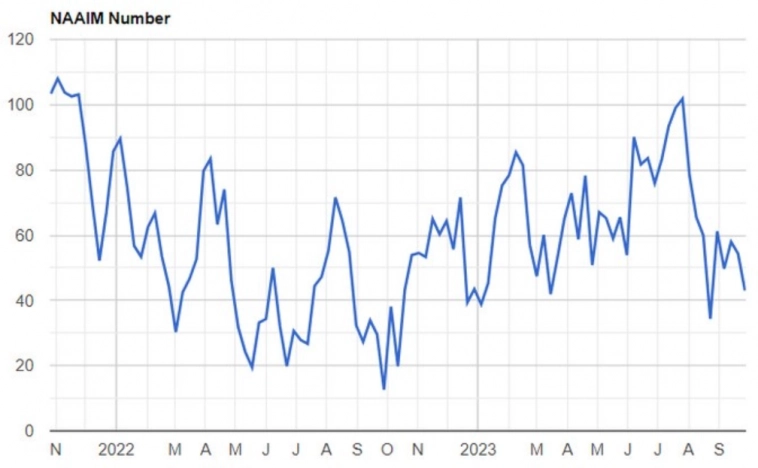

Индекс настроений институциональных инвесторов NAAIM снизился с 54 до 43:

Индекс настроений институциональных инвесторов NAAIM

Индекс настроений институциональных инвесторов NAAIM

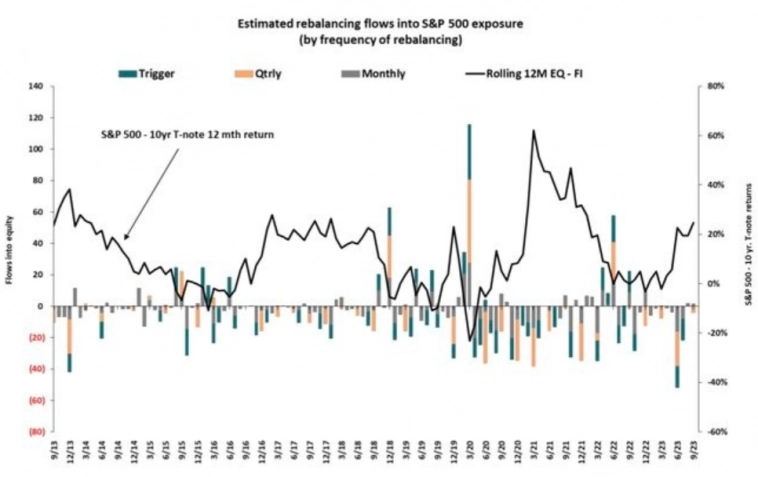

Приближаясь к концу квартала, модель ребалансировки оценивает чистую продажу акций США пенсионными фондами в размере 3 миллиардов долларов, учитывая динамику цен на акции и облигации в течение месяца и квартала:

Оценка моделью ребалансировки продаж акций пенсионными фондами США

Оценка моделью ребалансировки продаж акций пенсионными фондами США

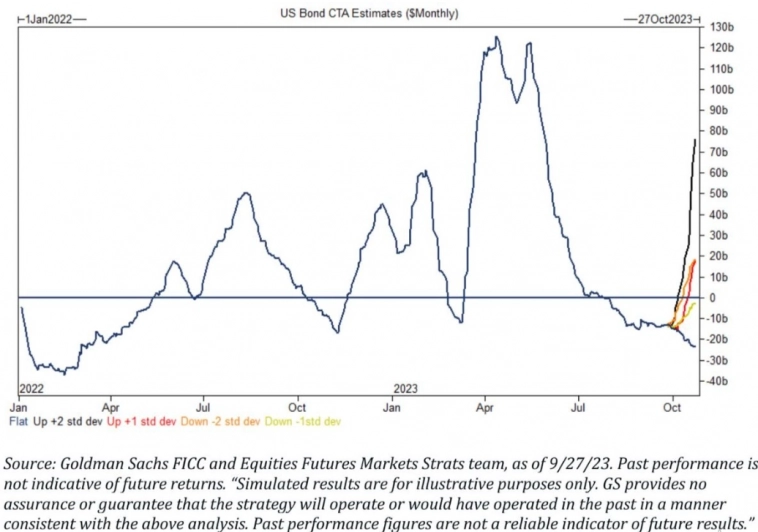

Goldman Sachs предполагают, что CTA должны купить облигаций на сумму от 20 до 90 миллиардов долларов в течение следующего месяца:

Оценка потоков CTA в облигации в течение следующего месяца от Goldman Sachs

Оценка потоков CTA в облигации в течение следующего месяца от Goldman Sachs

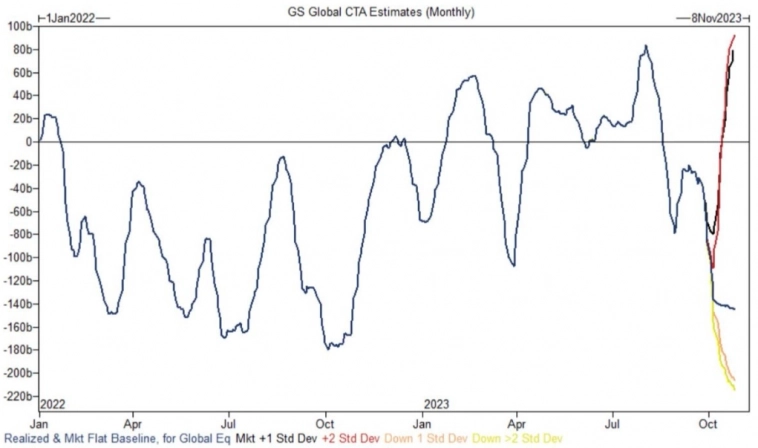

По оценкам Goldman Sachs, на следующей неделе CTA продадут акции, в случае отсутствия роста рынка, на сумму 48 миллиардов долларов, а в течение следующего месяца, в случае отсутствия роста рынка, на 64 миллиарда долларов:

Оценка потоков CTA в акции в течение следующего месяца от Goldman Sachs

Оценка потоков CTA в акции в течение следующего месяца от Goldman Sachs

Ритейл

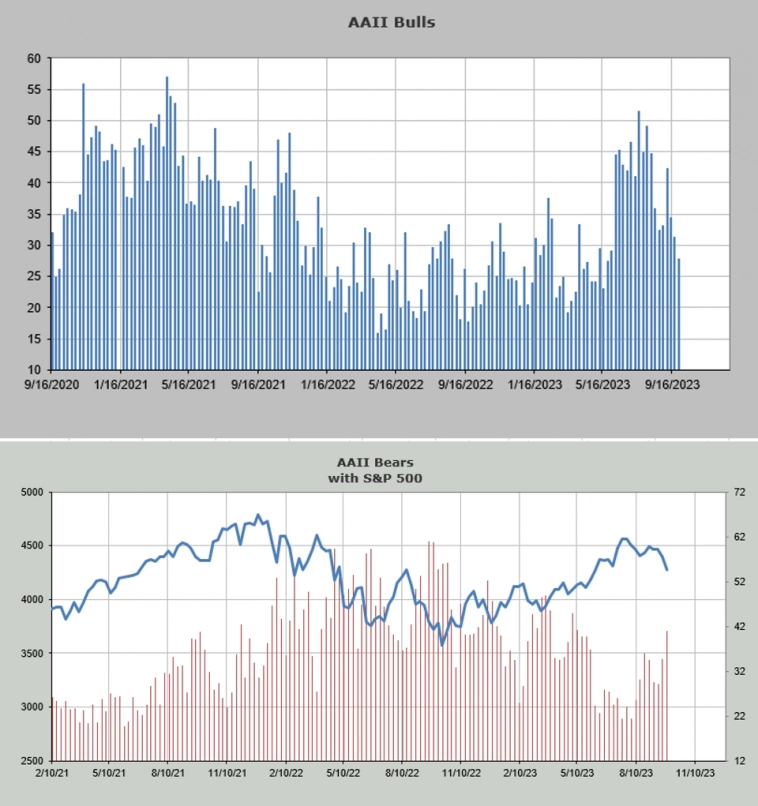

Индекс настроений ритейл инвесторов AAII демонстрирует наименьшее количество быков и наибольшее количество медведей с мая:

Количество быков (сверху) и медведей (снизу) среди ритейл инвесторов AAII и индекс S&P 500

Количество быков (сверху) и медведей (снизу) среди ритейл инвесторов AAII и индекс S&P 500

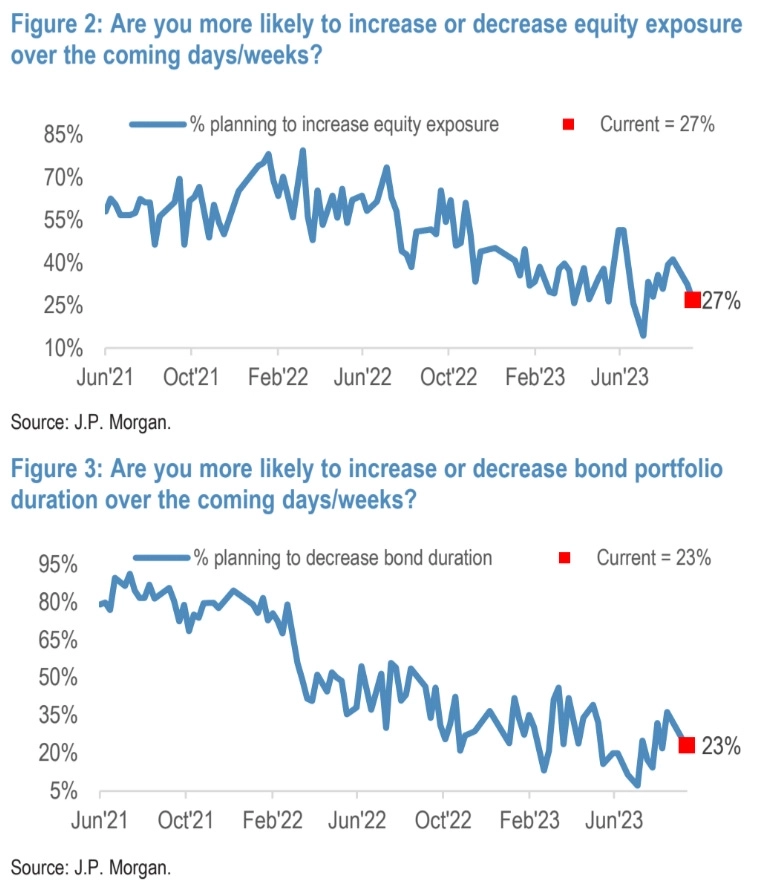

Среди клиентов J.P. Morgan, 27% планируют увеличить долю акций и 77% увеличить дюрацию облигаций:

Опрос клиентов J.P. Morgan «Планируете ли вы увеличить долю акций? Планируете ли снизить дюрацию облигаций?»

Опрос клиентов J.P. Morgan «Планируете ли вы увеличить долю акций? Планируете ли снизить дюрацию облигаций?»

Cудя по потокам средств в акции, J.P. Morgan оценивают показатели ритейл инвесторов на уровне +8,9% с начала года, что ниже показателей S&P 500 (+11,3%):

Оценка показателей ритейл инвесторов от J.P. Morgan

Оценка показателей ритейл инвесторов от J.P. Morgan

Индексы

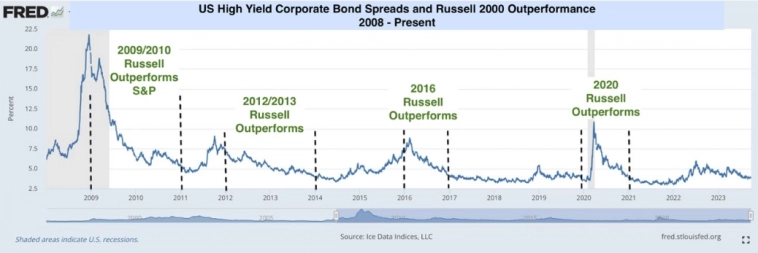

Обычно, индекс Russell превосходит S&P 500 только когда спреды по высокодоходным корпоративным облигациям к казначейским снижаются с более высоких уровней, чем сегодня:

Cпреды по высокодоходным корпоративным облигациям к казначейским и временные промежутки, когда индекс Russell превосходит S&P 500

Cпреды по высокодоходным корпоративным облигациям к казначейским и временные промежутки, когда индекс Russell превосходит S&P 500

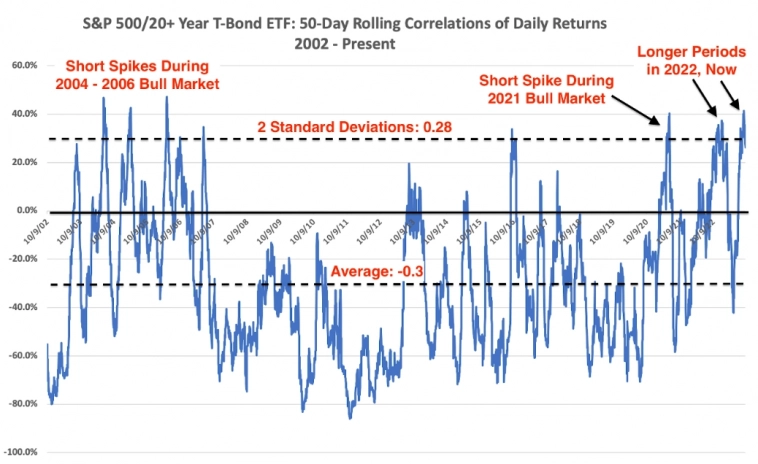

Индекс Bloomberg 60/40 снова опустился ниже своей 200-дневной скользящей средней впервые с начала года из-за возросшей корреляции акций и облигаций, которая не является нормальной:

Индекс Bloomberg 60/40

Индекс Bloomberg 60/40

Корреляция S&P 500/ETF на 20+-летние облигации с 2002 года по сегодняшний день

Корреляция S&P 500/ETF на 20+-летние облигации с 2002 года по сегодняшний день

Доходность облигаций, как правило, достигала пика во время последнего повышения ставки ФРС и после этого снижалась. Напротив, акции не демонстрируют четкой закономерности, но имеют тенденцию к росту после того, как ФРС прекратила повышать ставки:

Доходность облигаций и показатели акций после последнего повышения ставки ФРС

Доходность облигаций и показатели акций после последнего повышения ставки ФРС

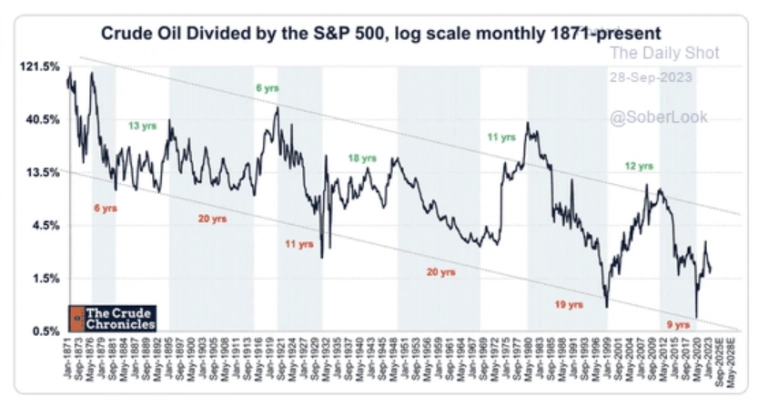

В среднем соотношение цен на сырую нефть к индексу S&P 500 меняется каждые 13 лет внутри долгосрочного трендового канала:

Сырая нефть, разделенная на индекс S&P 500, логарифмическая шкала с 1871 по настоящее время

Сырая нефть, разделенная на индекс S&P 500, логарифмическая шкала с 1871 по настоящее время

Сырьевые товары

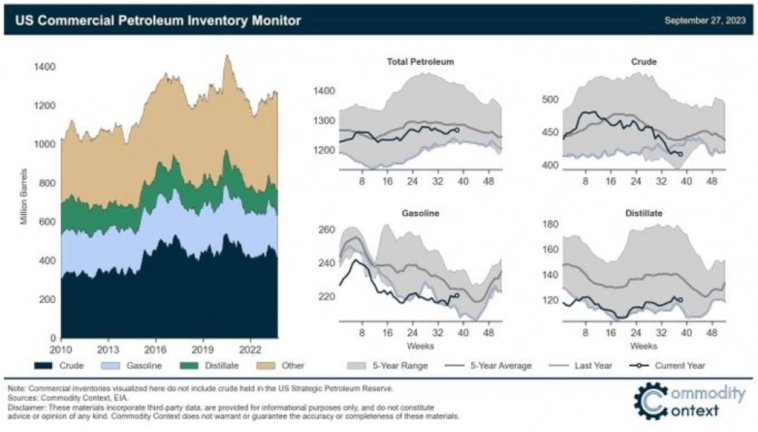

Коммерческие запасы нефти в США продолжают снижаться, упав на 1,5 млн баррелей на прошлой неделе, что было вызвано сокращением запасов сырой нефти:

Коммерческие запасы нефти в США

Коммерческие запасы нефти в США

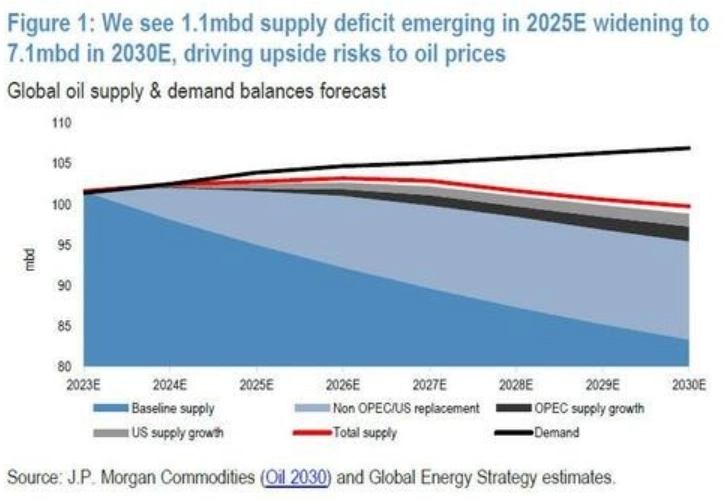

J.P. Morgan прогнозируют увеличение дефицита предложения нефти на уровне 1,1 млн баррелей в день к 2025 году и 7,1 млн баррелей в день к 2030 году:

Прогноз дефицита предложения нефти от J.P. Morgan

Прогноз дефицита предложения нефти от J.P. Morgan

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers