Ипотека: все так хорошо, что даже плохо

Продолжаем серию публикаций о недвиимости. Совсем недавно обсуждали миф доступности жилья, оценивали как видят рынки эксперты, и посмотрели что происходит с арендой. Другие обзоры о недвижимости и экономике — в моем канале и архивах VC. Спасибо, что заходите!

Сегодня поговорим об ипотеке, поскольку это главный драйвер рынка строящегося жилья. Почему? — если какой-то предмет стоит 100 000 рублей, а у вас на него нет денег, то вы обращаетесь в банк. Чем больше срок кредита — тем сильнее ставка влияет на платеж. Например, 100 000 рублей на 2 года в кредит под 10% это 4 614 рублей в месяц; переплата 10 748. Если ставка будет 20% — платеж составит 5090, а переплата 22150.

Попробуем с недвижимостью? Среднюю ипотеку берут на 25 лет (выплачиваЛИ за 10-12, но это прошлое поколение ипотечников). При ставке 10% на 25 лет, платеж составит 909 рублей, а переплата 172 610 (!). При ставке 20% платеж — 1678.

В нашем примере при кредите на 2 года увеличение ставки в два раза привело к росту платежа всего на 10%. А при сроке 25 лет — на 84%. Учитывая, что раньше брали ипотеку при каждой третьей покупке жилья, а сейчас 3 из 4 покупателей — оценка ипотченого рынка очень важна. Как и раньше, нам помогает в этом ДомРФ

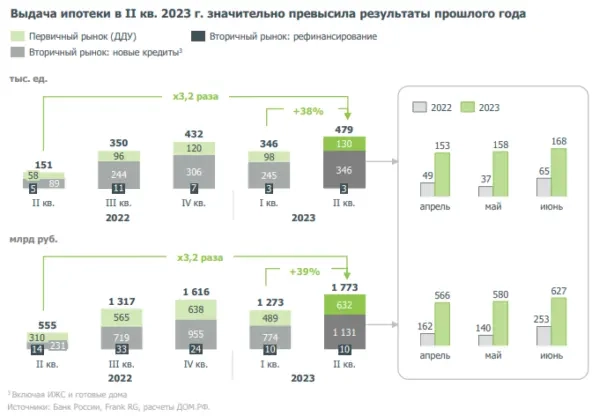

Рост относительно 2022 года — колоссальный. Это и понятно: эффект низкой базы, когда после повышения ставки ЦБ до 20% рынок сжался и не дышал.

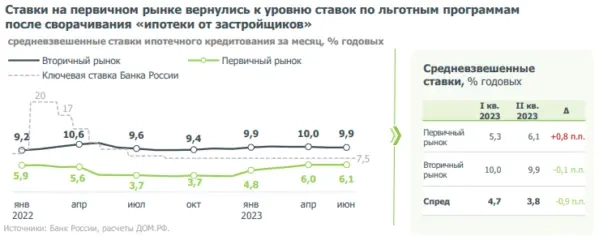

Ключевая ставка почти не повлияла на первичный рынок, зато как мы помним год назад — обрушила вторичный. На диаграмме нице странные цифры — присмотритесь к I кварталу: рост ставки на вторичном рынке до 10,6%. Но на самом деле таких ставок не было. Как и сделок. Вообще. Реальные ставки были около 17% и только первоклассным заемщикам.

Весь рынок новостроек дерижится на допинге — льготных ставках. Объем ипотеки с гос.поддержкой вырос в 2,5 раза и в целом, тянет за собой весь рынок кредитования.

Что можно сказать про качество заемщиков?

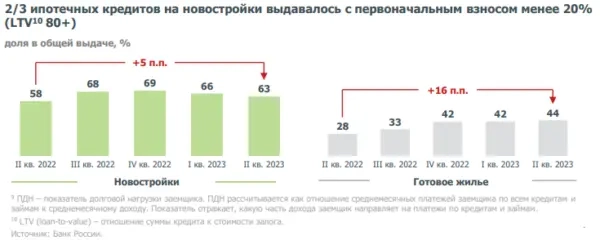

Цифры говорят сами за себя: 2/3 кредитов выдавались с первым взносом менее 20%. Звучит логично — если бы мне дали дешевый кредит, я бы тоже старался вложить как можно меньше своих денег. Но...

Но дело в том, что у покупателей вообще не осталось денег!

ПДН – показатель долговой нагрузки заемщика. ПДН рассчитывается как отношение среднемесячных платежей заемщика по всем кредитам и займам к среднемесячному доходу. Показатель отражает, какую часть дохода заемщик направляет на платежи по кредитам и займам.

То есть больше 40% покупателей имеют такую дикую нагрузку по платежам, что отдают больше 80% всего семейного дохода.

По прогнозам ДомРФ, рынок ипотечного кредитования в 2023 году будет рекордным и составит 6-6,5 трлн. рублей.

Вместо выводов

Мне очень хочется поделиться мыслями на этот счет, но впервые я этого делать не буду. Ключевой слайд для меня — доля заемщиков с нагрузкой к доходам свыше 80%. Есть мнение, что инфляция — это хорошо: она размоет стоимость долга и за счет роста дохода граждан (не реального, а номинального, за счет инфляции) — нагрузка снизится. Помоему, это называют аргентинским сценарием.

А недавнее повышение ключевой ставки быстрее вымоет деньги из бюджета на субсидирование льготной — и рано или поздно, этот картчный домик рухнет.

По традиции, кликабельная ссылка на полную версию обзора в моем канале.

-----

Кот.Финанс.: все о недвижимости и финансах.

А ипотеку выдают на 20-30 лет.

Если ставка будет падать - банку может быть выгоднее выдать ипотеку на 30 лет под 10% чем кредит на год под 15%

Есть ли у них состоятельные родственники. Для примера, моему знакомому ипотечную квартиру в Москве оплачивали родители с северов. Сам бы он не потянул бы и близко.