Вводная на открытие недели

JPMorgan заявил, что переток денег из фондового рынка на долговой, который ранее прогнозировался банком на закрытии квартала, начался после публикации отчета по рынку труда США в пятницу уходящей недели, ибо посредственный нонфарм США создал условия для привлекательности долгового рынка США.

Действительно, фондовый рынок пытался расти после выхода нонфарма ниже прогноза, особенно в сравнении с отчетом ADP накануне, но фиксирование прибыли по лонгам акций было очевидным и под конец сессии быки сдались.

Ничто, кроме наличия ликвидности, не мешает инвесторам находиться в лонгах ГКО США и лонгах акций до наступления рецессии, но с ликвидностью трудно с учетом ставок и QT ФРС, поэтому в текущем состоянии неопределенности капитал может мигрировать между долговым и фондовым рынком в зависимости от качества экономических отчетов США, риторики членов ФРС и отчетов компаний США за 3 квартал.

Главный релиз предстоящей недели – инфляция CPI США в среду, ожидается сильное падение общей инфляции до 3,1%гг с диапазоном прогнозов 2,9%гг-3,2%гг, базовую инфляцию CPI США прогнозировать труднее, но при падении ниже 5,0%гг на фоне прогнозного падения общей инфляции следует ожидать с одной стороны аппетит к риску, но с другой стороны ещё больший переток капитала на долговой рынок США.

Важны будут решения ЦБ, РБНЗ и ВоС, ожидается, что РБНЗ оставит ставку неизменной, но ВоС повысит на 0,25%, решение ВоС инвесторы будут экстраполировать на ФРС.

С понедельника в эфире появится много ФРСников, их риторика окажет влияние на рынки, особенно после публикации инфляция CPI США.

Сезон отчетности начнется в пятницу как обычно с банков, инвесторы будут ждать отчетов компаний БигТех, чтобы подтвердить, что технологическая революция спасет США от рецессии или опровергнуть сей тезис и продать акции.

В любом случае нужно понимать, что для однонаправленного перетока капитала на долговой рынок США с падением фондового рынка нужна либо рецессия, либо отчетность компаний ниже ожиданий, что, в принципе, одно и тоже.

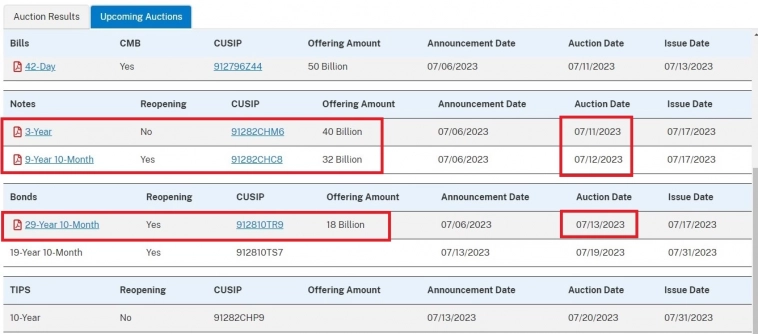

Следует следить за аукционами ГКО США и динамикой обратного репо ФРС:

Неделя откроется на позитивных комментах Йеллен о продуктивных переговорах с Китаем и возможности дать отношениям США и Китая «более надежную основу», Йеллен заверила, что действия США будут ограничены некоторыми секторами, в которых есть проблема национальной безопасности, а проблемы последствий таких решений можно обсудить с Китаем для устранения нежелательной реакции.

Непонятно, что это значит для готовящегося указа Байдена по экспорту чипов, но понятно, что Байден готов к уступкам.

Однако очевидно, что любые уступки США Китаю будут недолгими, ибо будущий президент США ДеСантис анонсирует политику в отношении Китая аналогичную Трампу ранее.

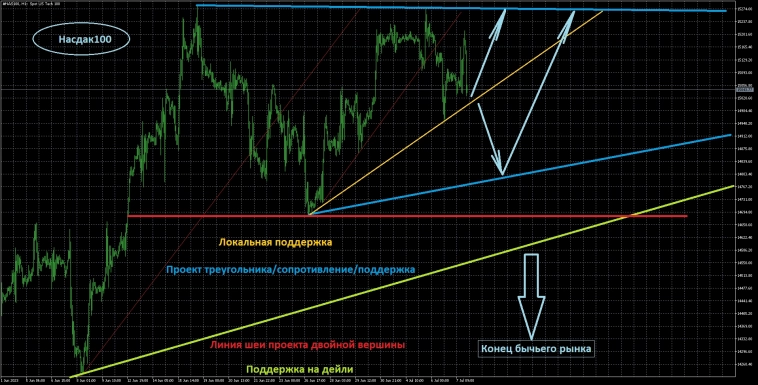

Рисунки с пятницу оставляю неизменными, аннотация в пятничном обзоре.

Ключевые ФА-события предстоящей недели:

— Понедельник:

Отчет по инфляции Китая.

Выступление главы ВоЕ Бейли в 22.00мск.

— Вторник:

Отчет по рынку труда Британии.

ZEW Германии.

Аукцион 3-летних ГКО США.

— Среда:

Заседание РБНЗ.

Инфляция цен потребителей США.

Заседание ВоС.

Аукцион 10-летних ГКО США.

— Четверг:

Торговый баланс Китая.

Блок данных Британии во главе с ВПП.

Экономические прогнозы Еврокомиссии.

Протокол ЕЦБ.

Инфляция PPI США, недельные заявки по безработице США.

Аукцион 30-летних ГКО США.

— Пятница:

Исследование настроений потребителей США по версии Мичигана.

Публикация еженедельных обзоров пока не запланирована.

Информация копируется в два канала Телеграм: приватный для подписчиков «Конференции» и открытый канал Аналитика Omega:

t.me/analitycs_omega

Ответы на вопросы открыты лишь для тех подписчиков, у кого был оплачен форум на момент 24.02.2022, для всех форумчан общей ветки текущий период будет бесплатным до указанного неопределенного времени