Вводная на открытие недели

Открываем неделю решением ОПЕК+ о сокращении добычи нефти.

Саудовская Аравия сократит добычу сырой нефти дополнительно на 1 млн баррелей в сутки как минимум в июле в дополнение к существующим сокращениям добычи.

Министр энергетики Саудовской Аравии принц Абдулазиз бин Салман на вопрос о том, будет ли продление сокращения добычи на более длительный период ответил, что он не хочет лишать рынки сюрприза.

Дополнительное сокращение снизит добычу в Саудовской Аравии ниже 9 миллионов баррелей в день впервые за более чем десятилетие.

В целом, это было главным решением ОПЕК+, все остальное – танцы со статистикой.

Добровольные сокращения добычи нефти продлены до конца 2024 года, при этом были снижены квоты на 2024 год для Анголы, Нигерии, Азербайджана, Малайзии, Конго и еще нескольких стран, но они и так их не выполняли.

ОАЭ получила приз – повышение квоты на 200К барр/сутки, она же кинула камень в огород РФ, заявил, что есть расхождения между разными источниками о реальных уровнях добычи РФ.

Новак отрицал отсутствие сокращения добычи нефти РФ в соответствии с обещаниями.

Что значит ля рынков сокращение добычи ОПЕК+?

Инфляцию и рецессию.

Либо ОПЕК+ снижает добычу, т.к. понимает, что рецессия уже есть либо повышение инфляции из-за снижения предложения на рынке нефти приведет к дальнейшему повышение ставок ЦБ и, опять же, рецессии.

Мало того, решение ОПЕК+ ставит администрацию Байдена в сложную позицию, им нужно откупить нефть в резервы для продажи её перед выборами, но, если администрация Байдена начнет откупать нефть – рост инфляции ускорится.

Байден проигрывает одновременно на всех досках пока, а его рейтинг падает камнем.

Предстоящая неделя будет достаточно скучной по плановым ФА-событиям.

Главный релиз недели – ISM услуг США в понедельник.

Именно этот отчет дополнит пятничный нонфарм, скорректирует ожидания по политике ФРС и даст направление рынкам.

Важен как заголовок ISM услуг США, так и внутренности, но особое внимание будет на компонент цен, при росте инфляции в секторе услуг фондовый рынок США упадет на фоне роста доллара, ибо у ФРС две проблемы, объединенные в одну – рост инфляции в секторе услуг на фоне сильного роста рынка труда.

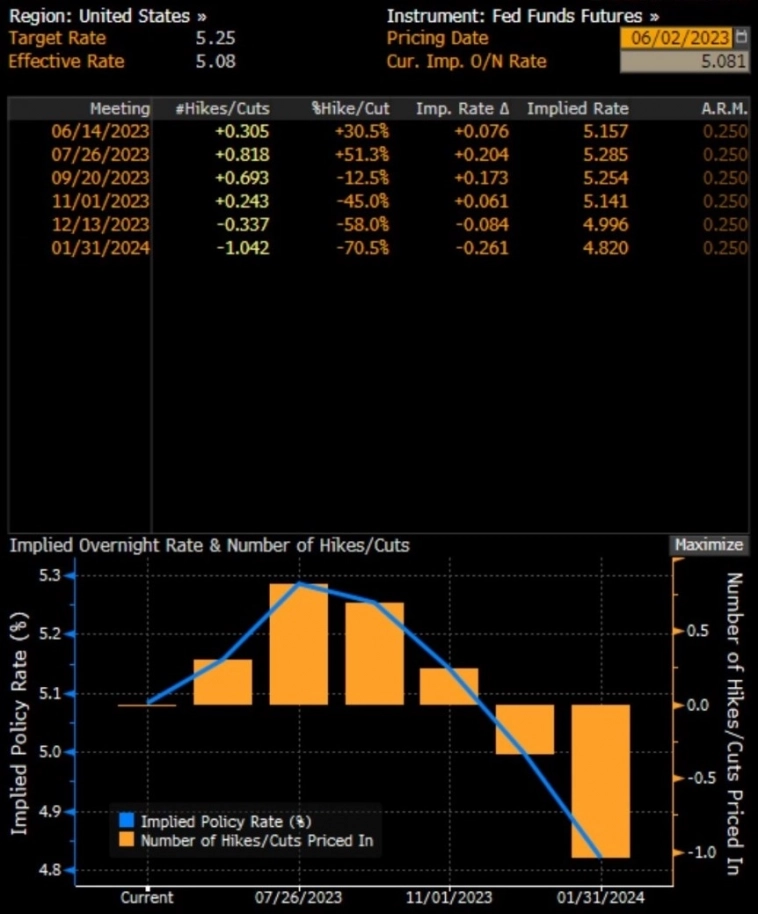

На текущий момент рынки оценивают шансы повышения ставки ФРС на заседании 14 июня с вероятностью 30% и с вероятностью 82% 26 июля, члены ФРС уже не могут повлиять на ожидания, ибо начался период тишины перед заседанием.

Минфин США начнет высасывать долларовую ликвидность с рынков через заимствования после повышения потолка госдолга, аукционы будут частыми, но пока объявлено только о размещении векселей в понедельник на сумму 173 млрд долларов, но результаты этих аукционов не так важны, ибо повышение потолка госдолга даст падение доходности, и первые краткосрочные ГКО рынки откупят с радостью.

Пока важнее откуда будет идти деньги: с избыточных резервов банков на счетах ФРС или откачка пойдет с рынка, во втором случае падение фондового рынка начнется раньше и будет сильнее, нежели в первом.

Рисунки с пятницы оставляю неизменными (комменты к ним в пятничном обзоре):

Ключевые ФА-события недели:

— Понедельник:

PMI Китая.

PMI услуг Еврозоны за май в финальном чтении.

PMI услуг Британии за май в финальном чтении.

ISM услуг США.

— Вторник:

Заседание РБА.

Фабричные заказы Германии.

— Среда:

Торговый баланс Китая.

Заседание ВоС.

— Четверг:

ВВП Еврозоны.

Недельные заявки по безработице в США.

— Пятница:

Инфляция Китая.

Заседание ЦБ РФ.

Отчет по рынку труда Канады.

Публикация еженедельных обзоров пока не запланирована.

Информация копируется в два канала Телеграм: приватный для подписчиков «Конференции» и открытый канал Аналитика Omega:

t.me/analitycs_omega

Ответы на вопросы открыты лишь для тех подписчиков, у кого был оплачен форум на момент 24.02.2022, для всех форумчан общей ветки текущий период будет бесплатным до указанного неопределенного времени.