HeadHunter (HHRU). Отчет 1Q 2023г. Стоит ли покупать акции?

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 16.05.23 вышел отчёт за первый квартал 2023 г. компании HeadHunter (HHRU). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

HeadHunter — крупнейший в РФ и один из самых крупных сайтов по поиску работы и сотрудников в мире (по данным рейтинга Similarweb).

Кроме РФ представлена в некоторых странах СНГ: Беларусь, Казахстан, Узбекистан, Азербайджан, Киргизия.

Текущая цена акций.

Материнская компания HeadHunter Group PLC зарегистрирована на Кипре. А на МосБирже торгуются не акции, а депозитарные расписки. С октябрьских минимумов котировки выросли в 2 раза, но по-прежнему торгуются на 12% ниже цены размещения. И на 65% ниже исторических максимумов.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

Квартальные результаты позитивны:

- Выручка выросла на четверть г/г до 5,5 млрд в основном благодаря индексации тарифов и росту числа клиентов на 10%.

- Скорр. EBITDA выросла на треть до 3 млрд на фоне небольшого роста расходов на маркетинг и персонал (+4% и +6% г/г соответственно).

- Скорр. чистая прибыль 2,2 млрд (+51% г/г). Это рекордный рост.

На квартальном горизонте наблюдается рост финансовых результатов последние 3 квартала.

Также все отлично выглядит и на годовом горизонте. Планомерный рост выручки и прибыли уже 8 год. Скорость роста последние 5 лет превышает 25%.

Выручка по регионам и сегментам.

- 92% выручки приходится на РФ

- 53% выручки приходится на Москву и Санкт-Петербург.

- 45% ключевых аккаунтов также зарегистрированы в Москве и Санкт-Петербурге.

В первом квартале отмечается сбалансированный рост выручки по всем продуктам:

- Комплексные подписки: 1,5 млрд (+21,5% г/г);

- Доступ к базе резюме: 1 млрд (+18% г/г);

- Размещение вакансий: 2,5 млрд (+30,9% г/г);

- Дополнительные услуги: 0,5 млрд (+18,6% г/г).

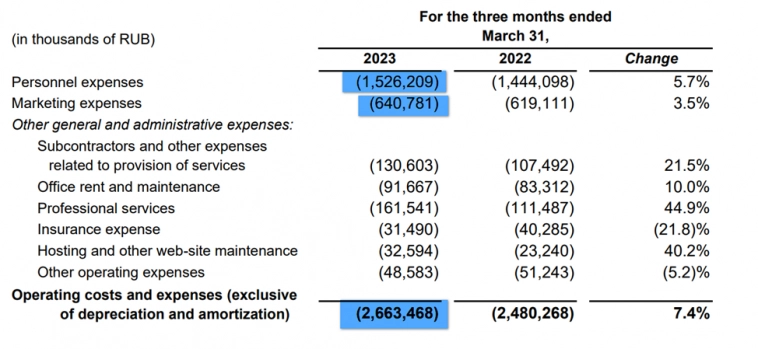

Операционные затраты.

Операционные затраты выросли на 7,4% г/г до 2,6 млрд. В основном за счет роста расходов на персонал на 6% и маркетинг на 4%.

Долговая нагрузка.

У компании отрицательный чистый долг. Чистых денежных средств на 4,7 млрд больше, чем долгов. Финансовое положение отличное.

FCF.

FCF (свободный денежный поток) положительный все последние кварталы. В 1Q 23 он равен 2,5 млрд. Эти свободные деньги компания может спокойно отправлять на дивиденды и байбэки.

Дивиденды и обратный выкуп.

Дивиденды являются элементом инвестиционной стратегии HeadHunter. Компания не может их сейчас платить из-за Кипрской регистрации, но ищет пути и возможности.

Как мы видели денег на счетах на 4,7 млрд больше, чем долгов (это 90₽ дивиденда на акцию или 5,5% доходности). А вообще денег на счетах почти 12 млрд (это 235₽ дивиденда на акцию или 14% доходности).

Вероятно, эти деньги пойдут на BuyBack, который недавно одобрили акционеры.

Перспективы и риски.

Среди перспектив компании – это продолжение гармоничного роста. Неплохой потенциал есть еще в регионах и в странах СНГ. Также HeadHunter периодически повышает тарифы. Но их рост должен быть ограничен, т.к. у компании есть конкуренты, которые могут переманить часть аудитории.

Сейчас среди конкурентов выделяются: SuperJob, Avito, VK Работа, Работа.ру. Не исключено, что когда-нибудь за это направление возьмется Яндекс, тогда будет совсем непросто.

Также к рискам можно отнести возможный спад на рынке труда, который может возникнуть из-за рецессий в экономике, новых волн мобилизаций и т.п.

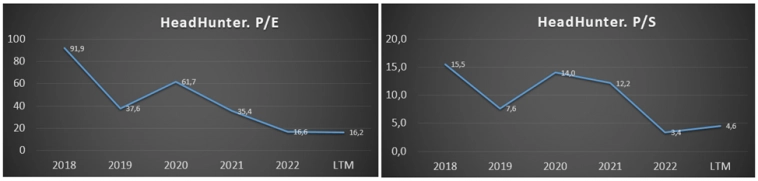

Мультипликаторы.

Компания оценена не дёшево для российского рынка. Но мультипликаторы на минимальных исторических отметках.

- Текущая цена акции = 1728 ₽

- Капитализация = 87 млрд ₽

- EV/EBITDA = 8,4

- P/E = 16,2; P/E скорр = 12,9; fwd P/E 2023 = 10

- P/S = 4,6

- P/BV = 9,6

- Рентабельность по EBITDA = 52%

Выводы.

- HeadHunter относится к технологическому сектору. По сути – это сайт, мобильное приложение, плюс сервера и вся сопутствующая инфраструктура.

- Растущая и при этом прибыльная компания.

- Результаты за 1Q 23 очень позитивные и свидетельствуют о росте активности на рынке труда.

- Операционные затраты выросли умеренно.

- Компания генерирует хороший положительный денежный поток.

- У компании отрицательный чистый долг и устойчивое финансовое положение.

- Из-за иностранной прописки нет возможности выплачивать дивиденды. Компания накопила хороший кэш.

- Акционеры одобрили BuyBack. Это может привести к росту котировок.

- К рискам можно отнести развивающуюся конкуренцию и возможный спад на рынке труда.

- Мультипликаторы недешёвые, но на минимальных исторических отметках.

Я пока не покупал акции HeadHunter. Ранее цена была высока. А сейчас останавливает иностранная прописка, точнее связанные с этим риски. На данный момент котировки адекватны, и включают в себя дальнейший гармоничный рост. Акции особенно интересны к покупке ниже 1400₽. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Давайте инвестировать вместе! Подписывайтесь, ставьте лайки, присоединяйтесь:

Скажите, как Вы рассчитали этот уровень котировок? Почему не 1500 или 1300?