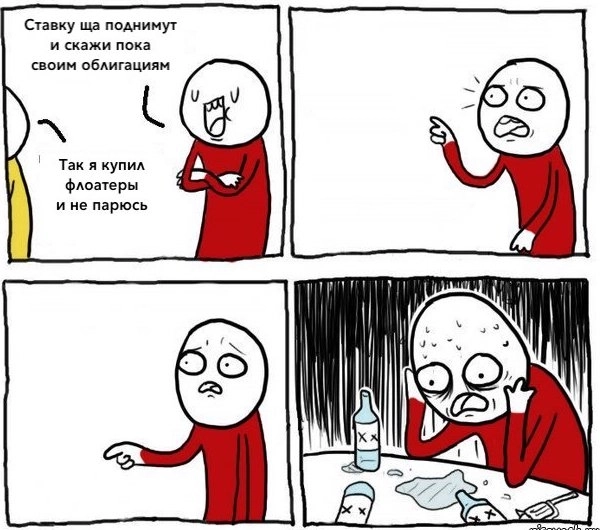

Что такое флоатеры и чем отличаются от обычных облигаций?

Минфин, в объеме остатков, доступных для размещения предложил выпуск облигаций с постоянным купоном и новый выпуск флоатера.

Флоатер — это облигация с плавающей процентной ставкой. Размер выплат по таким бумагам не фиксирован заранее, а зависит от внешних индикаторов. Размер ставки флоатера чаще всего определяется ставкой Ruonia, но также может определяться относительно ключевой ставки ЦБ или индекса потребительских цен.

Плавающий купон защищает инвестора от процентного риска

Для облигации характерны два основных риска: кредитный (ухудшение платежеспособности эмитента) и процентный (снижение рыночной цены облигации).

Снижение рыночной цены связано с тем, что при росте ставок доходность новых выпусков увеличивается, а ранее выпущенные бумаги с постоянным купоном становятся невыгодны, их рыночная цена падает.

При продаже такой облигации до даты погашения цена сделки может быть заметно ниже номинала. У бондов с плавающим купоном доходность бумаги привязана к внешнему индикатору, поэтому ее цена существенно не меняется (в отличие от выплачиваемых купонов).

Плавающий купон защищает от снижения стоимости

За счет того, что купон по ним привязан к внешнему индикатору, доходность будет автоматически изменяться в ответ на изменение ставок. Это значит, что цена на такую бумагу будет оставаться неизменной или будет меняться очень слабо.

Флоатеры не подвержены санкционному риску

Нерезиденты не являются крупными держателями этих бумаг, что делает их котировки менее чувствительными к санкционному фактору.

Флоатеры корпоративных эмитентов могут нести доп риски

Рост процентных ставок ведет к росту процентных расходов эмитента. Если процентные ставки поднимаются слишком сильно, то скачок расходов на обслуживание долга может негативно сказаться на финансах эмитента. Таким образом инвестор не избавляется от процентного риска, а лишь переводит его в кредитный.

Самые ликвидные государственные флоатеры — ОФЗ-ПК.

Их купон которых привязан к ставке денежного рынка RUONIA. Если по-простому и на человеческом – это усреднённое взвешенное значение процентных ставок, по которым крупнейшие банки России кредитуют друг друга на короткие сроки (от 1 дня до 6 месяцев).

Доходность ОФЗ-ПК рассчитывается с временным лагом в шесть месяцев.

В таком случае потенциальному покупателю лучше ориентироваться на ожидания рынка по динамике индекса RUONIA.

Для оценки реального размера премии нужно учитывать форвардную стоимость на момент выплаты последнего купона. Для расчёта используется следующая формула:

FP = MP − (Coup − Rate) × T / 365, где:

FP — форвардная цена долговой бумаги; MP — текущая рыночная цена облигации; Coup — известный купон в процентах; Rate — ставка RUONIA, актуальная до конца текущего купонного периода; T — число дней до конца текущего купонного периода.

Полученное значение можно использовать для сравнения доходности разных флоатеров перед покупкой.

Зачем это эмитенту?

Компании выгодно платить более низкий купон, ведь это ее расходы. Но иногда заемные деньги нужны именно в тот момент, когда конъюнктура неблагоприятна. Выпустив флоатеры, можно привлечь достаточно длинные деньги, а расходы на обслуживание долга будут автоматически снижаться при улучшении конъюнктуры рынка и снижении ключевой ставки.

В текущем году облигации с переменной ставкой купона Минфином были предложены впервые.

В прошлом году флоатеры пользовались высоким спросом. Их основными покупателями выступали банки. Им покупка флоатеров позволяла избежать процентного риска. Большая часть всех размещений в 2022 г. пришлась именно на флоатеры.

Mel_Gribson

Ну и разве гипотетически флоатеры и линкеры по сути не одно и то же при любых движениях рынка, кроме отличия в лучшей ликвидности ПК?😉

Ну и после 24 ни офз ин ни офз ПК особо интересны не были поэтому как там ММ вставали, так и рынок оживал.

Андрей Есин, ну есть такое явление как «кукл». Вы посмотрите на графики. Взять, к примеру, RGBITR. Что мы видим в мае 20-го года? Мы видим шизофрению. Кто специально затащил облигации на такие абсурдные уровни? Тот же, кто знал, что дальше будут ронять, и надолго. Я весной 20-го года ждал дальнейшего падения. Вместо этого, повезли на перехай, что здравой логикой не объяснялось никак. Короче рынок сильно манипулируем. Кто акции Сбера держал на дне год и не давал расти? И самое главное — никто про Сбер не писал, все как будто забыли про эту акцию. Вспомнили только когда подорожало. Теперь каждый день пишут.

Бюджет — одно, а собственный карман — другое. Одно другому не мешает. Ну и потом, что мешает тому же ВТБ для пополнения капитала накупить сейчас длинных облиг, зная инсайд от ЦБ, что доходность по ним будет падать, а потом продать с выгодой +20%, чем сильно пополнить просевший капитал? Зачем бакс угнали сначала на 120, потом уронили до 50. Ведь на этих манипуляциях больше обывателей потеряло, чем заработало. А если где-то убыло, то где-то и прибыло.

Дюрация потому что большая. И ниже 70 эту бумагу не вижу ни при каких раскладах.

Просто по такому пути диалог пошёл. Сначала стали сравнивать 2 типа флоатеров, потом я сказал, что сейчас вообще выгоднее длинные фиксированные, ну а ещё выгоднее акции.Но лучше, как и посоветовали выше защищатся от инфляции, покупая ОФЗ-ИН.

А еще лучше — половину ОФЗ-ИН и половину замещающих долларовых.

Но это мое личное мнение.